Der deutsche Staat versucht seine Bürger gegen immer mehr Risiken abzusichern. Neben existentiellen Grundrisiken versichert er dabei zunehmend allgemeine Lebensrisiken – teilweise auch nach dem Eintritt des Schadens. Aber kann er sich das überhaupt leisten und wenn nicht, was sind Alternativen?

Der Bürger ist in Deutschland gegen allerhand versichert

Neben der von Bismarck bereits Ende des 19. Jahrhunderts eingeführten Rentenversicherung, reihen sich Kranken-, Arbeitslosen und seit 1995 auch die Pflegeversicherung in die Liste der staatlichen Garantieleistungen ein. Dies sorgt in Deutschland für einen Steuer- und Sozialabgabenanteil an den Gesamtarbeitskosten bei Singles von 49 Prozent.1 Innerhalb der Länder der OECD wird dies nur von Belgien übertroffen. Die Sozialleistungsquote, das heißt das Verhältnis der Sozialleistungen zum BIP ist seit der Wiedervereinigung von 25 Prozent auf über 30 Prozent gestiegen.2

Hinzu kommen in jüngster Zeit Sonderzahlungen, die aus allgemeinen Lebensrisiken entstandene finanzielle Verluste des Einzelnen ausgleichen oder fehlende private Vorsorge ersetzen sollen. Die Ausweitung des Kurzarbeitergeldes während der Corona-Pandemie, Einmalzahlungen im letzten Sommer zum Ausgleich gestiegener Energiekosten und ein Hilfsfonds von 30 Milliarden Euro für Schäden aus der Flutkatastrophe im Ahrtal sind drei Beispiele.

Im Licht der aktuellen Herausforderungen klingt das Zitat von Olaf Scholz „You'll never walk alone - wir werden niemanden alleine lassen“ vermutlich für viele erstmal beruhigend. Beim derzeitigen Umfang der Versicherungsleistungen des Staats, stellen sich jedoch grundlegende Fragen: Sind all diese Leistungen überhaupt dauerhaft finanzierbar? Und ist ein solcher Versicherungsstaat, in dem die Gemeinschaft sämtliche Risiken des Einzelnen trägt, überhaupt wünschenswert? Beides werden wir verneinen und Alternativen aufzeigen. Wir erörtern, auf welche bestehenden Versicherungen von staatlicher Seite verzichtet werden kann, ohne dass Menschen ein Leben unterhalb des Existenzminimums führen müssen.

Der Staat verschiebt die Finanzierung seiner Pflichtversicherungen in die Zukunft

Aufgrund des demographischen Wandels ist der Staat nicht mehr in der Lage seine umlagefinanzierten Versicherungsleistungen im Hier und Jetzt kostendeckend abzubilden. Laut Haushaltsentwurf für das Jahr 2023 verwaltet das Arbeits- und Sozialministerium 166 Milliarden Euro bzw. 34,9 Prozent des Gesamthaushalts des Bundes und damit so viel wie kein anderes Ressort. Der Zuschuss zur gesetzlichen Rentenversicherung ist hierin der größte Einzelposten und beläuft sich auf 121 Milliarden.3 Die Finanzierung von Beamtenpensionen ist aktuell ebenfalls nicht mit ausreichend Kapital hinterlegt, wie z.B. ein Blick in die Bilanzen einzelner Bundesländer zeigt.4 Kurz gesagt, die heutigen Leistungen in der Altersvorsorge können nicht vollständig aus den laufenden Beiträgen bezahlt.

In der gesetzlichen Krankenversicherung ist die Situation ebenfalls schlecht. Der Steuerzuschuss steigt, die Leistungen sinken.5 Die Ausgaben für einen 70-jährigen sind dreimal so hoch wie für einen 40-jährigen.6 Die medizinische Inflation, d.h. die Kostensteigerung im Gesundheitswesen, überstieg im Zeitraum von 2009 bis 2019 mit 2,5 Prozent jährlich die allgemeine Inflation um ca. einen Prozentpunkt, also mehr als 50%.7 In der Pflegeversicherung sieht es nicht besser aus. Hier ist der Beitragssatz in den letzten 15 Jahren um 50 Prozent gestiegen.8 Zuschüsse leistet der Bund trotzdem seit 2022.9

Kurzum, bei einem Verhältnis von nur zwei Erwerbstätigen zu einem Rentner ist der Bankrott umlagefinanzierter staatlicher Versicherungen nicht weiter verwunderlich.10 Oder anders gesagt: Unser Staat leistet sich ein defizitäres (Sozial-)Versicherungsunternehmen. Die Defizite werden durch Steuern und Schulden ausgeglichen. Junge Menschen werden hierdurch gleich doppelt belastet: Durch die fehlende Profitabilität müssen sie heute Leistungen finanzieren, auf die sie selbst später wohl keinen Anspruch mehr haben werden. Durch die (teilweise) Finanzierung der Deckungslücken durch Schulden - in den Jahren 2020 und 2021 betrug der Anteil der Kreditaufnahme am Bundeshaushalt über 40 Prozent11 - werden ihnen (und ihren Kindern) zusätzlich Belastungen aufgebürdet.

Der Staat unterminiert eigenverantwortliches Handeln

Zum eben skizzierten „regulären“ Versicherungsbetrieb kommen jedoch noch weitere Leistungen, die der Staat, ohne eine teilweise Finanzierung mit spezifischen Beiträgen wie in den Sozialversicherungen, vollständig aus Steuern und Schulden finanziert. Einzelne Bevölkerungsgruppen oder auch die gesamte Gesellschaft werden nachträglich für allgemeine Lebensrisiken entschädigt, gegen die sie auch privat hätten vorsorgen können.

Für Flutschäden im Ahrtal wurden staatliche Hilfsgelder von 30 Milliarden Euro zur Verfügung gestellt und nebenbei bemerkt vom Land NRW ca. 70 neue Beschäftigte zur Verwaltung der Gelder eingestellt.12 Die dramatischen Auswirkungen von Überflutungen sollten aber nicht zuletzt aufgrund des Elbhochwasser von 2002 in Deutschland allgemein bekannt sein. Einige Einwohner des Ahrtals hatten sich dementsprechend privat abgesichert. Doch gerade diese haben jetzt doppelt bezahlt: Zum einen durch ihre Beiträge an private Versicherer und zum anderen durch ihre Steuern, die zum Ausgleich nicht versicherter Schäden herangezogen werden. Private Vorsorge derart finanziell zu bestrafen ist absurd und unterminiert eigenverantwortliches Handeln.

Die Entlastungspakete zur Versicherung der Gesellschaft gegen steigende Energiepreise belaufen sich laut Bundesregierung zusammen auf fast 300 Milliarden Euro.13 Zur Einordnung der Größenordnung: Dies sind ca. 65% des Bundeshaushalts 2022 und fast zehn Prozent des Bruttoinlandsprodukts. Gegen steigende Energiekosten hätte man sich jedoch auch privat absichern können. Die Anbieter von Energie verkauften seit Jahren Verträge mit längerer Preisbindung zu etwas höheren Preisen als bei kurzen Vertragslaufzeiten. Wenn Konsumenten, die bereit waren diesen Sicherheitsaufschlag zu bezahlen, nun genauso unterstützt werden wie alle anderen, war die von ihnen geleistete Versicherungsprämie hinausgeworfenes Geld.

Die eben genannten Rettungsaktionen erzeugen eventuell kurzfristig eine Stabilisierung der Lebensverhältnisse des Einzelnen, langfristig ist der Preis für die Gesellschaft jedoch umfassender „Moral Hazard“. Denn neben den zukünftigen finanziellen Belastungen setzt ein solches staatliches Vorgehen Anreize für die Bürger sich zunehmend auf den Staat zu verlassen, statt Eigenvorsorge zu betreiben. Angesichts des gegenwärtig zu beobachtenden seriellen Staatsversagens muss man jedoch erwarten, dass der Staat auch bei der Allversicherung aller Lebensrisiken jämmerlich versagen wird.

Welche Versicherungsleistungen sollte der Staat im Sinne seiner nachhaltigen Finanzierbarkeit und der Förderung von Eigenverantwortung besser nicht übernehmen? Wir betrachten im Folgenden die staatlichen Versicherungsleistungen unter der Prämisse, dass sie als Letztversicherung zur Vermeidung von Armut für den Einzelnen dienen sollen. Dieses Vorgehen steht konzeptionell im Gegensatz zum Versuch, Wohlstand für alle durch die Ausweitung staatlicher Garantien und Interventionen zu erzwingen.

Die Krankenversicherung als Letztversicherung

In Deutschland besteht die Pflicht zur Krankenversicherung.14 Der überwiegende Teil der Bevölkerung, genauer 95 Prozent aller Arbeitnehmer, ist dabei in einer sogenannten gesetzlichen Krankenversicherung, das heißt einer Körperschaft des öffentlichen Rechts, versichert. Die Ausgaben der gesetzlichen Kassen beliefen sich im Jahr 2022 auf etwas über 215 Milliarden.15 Circa 50 Milliarden hiervon kamen Bundeszuschüssen und somit nicht aus Beiträgen der Versicherten.16

Überdenken wir daher einmal die Effekte einer Abschaffung der Krankenversicherungspflicht: Ein Teil der Bevölkerung würde sich vermutlich privat versichern – wie es heute bereits fünf Prozent der Arbeitnehmer und ungefähr die Hälfte der Selbstständigen macht. Denjenigen, denen das aus finanzieller Sicht nicht möglich ist – ohne Bundeszuschuss ist von höheren Beiträgen auszugehen - oder die aufgrund von Vorerkrankungen keine private Versicherung abschließen können, blieben unversichert. Eine Nichtbehandlung dieser Menschen im Falle von Krankheit wäre gesellschaftlich inakzeptabel. Sollten sie für ihre Behandlung nicht bezahlen können, müsste die Gemeinschaft daher die entstehenden Kosten tragen. Dann wiederum wäre aber auch der Anreiz für den Einzelnen, der grundsätzlich privat vorsorgen kann, es auch tatsächlich zu tun eingeschränkt. Es folgt wohl, dass ein Großteil der Bürger daher auf eine (private) Versicherung verzichtet und sich im Falle von Krankheit auf den Staat verlässt. Eine Abschaffung der Krankenversicherungspflicht scheint somit nicht sinnvoll.

Die Aufgabe der Krankenversicherung könnte jedoch vollständig an private Krankenversicherer übertragen werden. Dies müsste die Pflicht beinhalten, einen Grundtarif ohne Gesundheitsprüfung für alle Bürger anzubieten. Können einzelne ihre Beiträge nicht bezahlen, übernimmt dies die Gemeinschaft. Da diese ohne Versicherungspflicht, wie eben ausgeführt, vermutlich sowieso für die Behandlungskosten aufkommen müsste, sind keine Mehrausgaben für den Staat zu erwarten. Ein Beispiel für ein solches Prinzip ist der amerikanische „Affordable Care Act“, umgangssprachlich auch als Obamacare bekannt. Mit diesem wurde 2010 in Amerika für weite Teile der Bevölkerung die Pflicht zur Krankenversicherung bei einem privaten Anbieter eingeführt.

In jedem Fall erhöht eine Privatisierung der Krankenversicherung die Kostentransparenz für den Versicherteten. Im derzeitigen Standardverfahren der gesetzlichen Krankenversicherer, dem sogenannten Sachleistungsprinzip, erhält der Patient keine Aufstellung über die für seine Behandlung abgerechneten Kosten. Er kann somit kein Gefühl für die Höhe der entstandenen Behandlungskosten entwickeln. Verankert man zusätzlich im privaten Basistarif eine moderate Beitragsrückerstattung, das heißt eine teilweise Rückgewähr von Beiträgen falls keine Rechnungen eingereicht werden, entstünde ein Anreiz zur Kostendisziplin und eigenverantwortliches Handeln würde gestärkt.

Die gesetzliche Rentenversicherung als Letztversicherung

Als Grundsicherung ist die gesetzliche Rente für viele Menschen eigentlich das Fundament, welches ihren Lebensunterhalt im Alter sichern soll. Diese Funktion erfüllt sie jedoch für die 25 Prozent der 17,6 Millionen Rentner, die weniger als 1000 Euro Nettoeinkommen im Monat zur Verfügung haben, nicht mehr.17 Dazu haben circa eine Million Rentner Anspruch auf die Aufstockung der Einkünfte im Alter durch Grundsicherung.18 Der demographische Wandel und die aktuell hohen Inflationsraten werden diesen Trend zukünftig vermutlich eher noch beschleunigen.

Eine Alternative ist die Abschaffung der gesetzlichen Rente. Jeder Bürger, der seinen Lebensunterhalt nicht selbst finanzieren kann, erhält schlicht Grundsicherung. Die weitere Vorsorge über die Aufstockung dieses Grundbedarfs hinaus bleibt dann jedem selbst überlassen. Dies mag zunächst radikal klingen, bedenkt man aber das der durchschnittliche gesetzliche Rentenzahlbetrag, das heißt vor Steuern aber nach Abzug von Sozialversicherungsbeiträgen, bei ca. 1000 Euro liegt,19 so ist ein Unterschied zum Bezug von Grundsicherung in Höhe von aktuell 502 Euro für Alleinstehende und der mit dem Bezug verbundenen Übernahme der Mietkosten für viele Rentner kaum vorhanden. Ein bemerkenswertes Zitat der deutschen Rentenversicherung zur Besteuerung gesetzlicher Rentenzahlungen fasst die Misere des „Status-quo“ treffend zusammen:

„Wenn Sie im Jahr 2040 oder später in Rente gehen werden, müssen Sie Ihre Rente grundsätzlich voll versteuern. Das bedeutet jedoch noch nicht, dass Sie tatsächlich Steuern zahlen müssen.“20

Wäre die Lage nicht so bitterernst, man könnte fast schmunzeln. So wirkt die Aussage eher zynisch.

Dass unsere Überlegung von der Praxis im Ausland gar nicht so weit entfernt ist, zeigt ein Blick in die Niederlande: Wer zu Rentenbeginn 50 Jahre in den Niederlanden gewohnt oder gearbeitet hat, bekommt eine für alle Bürger identische Standardrente. Für Alleinlebende beträgt diese nach Steuern circa 1.100 Euro. Das System überzeugt durch seine Einfachheit und scheint auf den ersten Blick auch weniger belastend für den Staat: Obwohl das Verhältnis von über 65-jährigen zu Menschen im Erwerbsalter in beiden Ländern ähnlich ist,21 betrug im Jahr 2017 die Gesamtauszahlung gesetzlicher Renten in Holland 5,1 Prozent des BIP,22 während in Deutschland im selben Jahr 9,0 Prozent des BIP dafür aufgewendet werden mussten.

Da man den demographischen Wandel aber auch in den Niederlanden nicht aufhalten kann, wird dort seit 2017 das Renteneintrittsalter schrittweise zügig angehoben. Im Jahr 2024 soll es bei 67 Jahren liegen. Deutschland plant dies erst sieben Jahre später zu erreichen. Darüber hinaus sind uns die Niederlande bei kapitalgedeckten Zusatzversorgungen voraus. Während die gesetzliche Rente das Existenzminimum im Alter sichert, sorgt die betriebliche Altersvorsorge für den Erhalt des Lebensstandards. Für 90 Prozent der Angestellten ergeben sich in Summe im Durchschnitt Altersbezüge in Höhe von 80 Prozent des letzten Gehalts.23

Instrumente für den Einzelnen in Form von betrieblicher oder privater Altersvorsorge zusätzlich vorzusorgen, gibt es auch in Deutschland genug. Aufgaben der Politik könnten in diesem Zusammenhang ein weiterer Abbau der Regulatorik zu Beitragsgarantien, eine erweiterte steuerliche Förderung des Sparens und die Aufhebung der Trennung von betrieblicher und privater Altersvorsorge sein. Detaillierte Vorschläge hierzu liegen beispielsweise von der CFA Society Germany vor.24

Von der Existenzsicherung zur Sicherung des Lebensstandards im Alter

Als Zusatzversicherung zur staatlichen Existenzsicherung im Alter bietet sich eine kapitalgedeckte, gesetzliche Aktienrente an. In diesem Modell werden die Beiträge der Arbeitnehmer nicht auf die Rentner umgelegt, sondern dem einzelnen Sparer zugerechnet und am Kapitalmarkt bis zu seinem Renteneintritt angelegt. Im Alter erfolgt dann die Auszahlung auf Basis der geleisteten Beiträge und der Entwicklung des Kapitalmarkts. Eine konkrete Ausgestaltung inklusive eines Mechanismus zum Ausgleich von Marktschwankungen haben wir an anderer Stelle vorgestellt.25 Die aktuellen Bestrebungen der Ampelregierung unter dem Titel „Aktienrente“ haben damit aber, so weit bekannt, wenig zu tun. In der gegenwärtig bekannten Form wäre die „Aktienrente“ lediglich der Versuch, kreditfinanziert am Aktienmarkt einen Zugewinn zur Umlageversicherung zu erwirtschaften.26

Dass eine echte Aktienrente einen wesentlichen Beitrag zur Sicherung des Lebensstandards leisten kann, zeigen die Erfahrungen anderer Länder. In den 80-er Jahren wurde zunächst in Chile und danach auch in anderen südamerikanischen Ländern die Rente vom Umlageverfahren auf Kapitaldeckung umgestellt. Beachtet man die dort gemachten Erfahrungen zu Umstellungs- und Verwaltungskosten sowie Rentenhöhen, scheint dieser Weg erfolgsversprechend.27 Den in Chile durchschnittlich benötigten 4,7 Prozent des BIP für die Umstellung entsprächen in Deutschland circa 170 Milliarden Euro. Davon ist der aktuelle Steuerzuschuss für die Zusatzrente gar nicht mehr so weit entfernt.

In Schweden und den Niederlanden handeln Gewerkschaften und Arbeitnehmer im Rahmen von Tarifverhandlungen die Konditionen betrieblicher Altersvorsorge, insbesondere auch die Möglichkeiten in der Kapitalanlage, aus. Die ausgehandelte Lösung ist dann obligatorisch für alle Tarifangestellten. Zum Teil bestehen innerhalb eines festgelegten Rahmens Wahlmöglichkeiten bei der Kapitalanlage. Selbstständige und Nicht-Tarifangestellte sind von dieser Lösung zwar nicht erfasst, aufgrund der Abdeckungsraten von 90 Prozent erscheint es uns trotzdem angemessen von einer privaten Pflichtversicherung zu sprechen.28 Die schwedische Lösung gilt als verwaltungsschlank und in den Niederlanden erreichen Rentner (in Kombination mit der klassischen Umlage) bis zu 80 Prozent ihres letzten Gehalts.

Die Arbeitslosenversicherung ist eine Lebensstandardversicherung

Bei Verlust des Arbeitsplatzes würde das Bürgergeld auch ohne staatliche Arbeitslosenversicherung das Existenzminimum des Einzelnen sichern. Eine unbedingte Notwendigkeit seitens des Staates zur Versicherung von Arbeitslosigkeit besteht somit nicht. Allerdings gibt es wohl eine Nachfrage nach zeitlich begrenzter Versicherung des Lebensstandards im Falle von Arbeitslosigkeit. Ob eine solche Versicherung von der Privatwirtschaft angeboten würde, ist nicht sicher. Allerdings muss eine solche Versicherung auch nicht zwingend vom Staat angeboten werden.

Nach der Bismarckschen Sozialgesetzgebung, mit der in den Jahren 1883-1891 die Unfall-, Kranken- und Rentenversicherung eingeführt wurde, unternahmen die deutschen Gewerkschaften bis zum Ersten Weltkrieg den Versuch, selbst eine Arbeitslosenversicherung zu organisieren.29 Mit Kriegsbeginn wurde dieser Versuch zunichte und nach Kriegsende nicht wieder aufgenommen. Stattdessen führte der Staat 1927 per Gesetz eine staatliche Versicherung ein. Wäre die Arbeitslosenversicherung jedoch in gewerkschaftliche Hände übergegangen, wären die Interessen der Arbeitslosen bei Tarifverhandlungen bis heute besser berücksichtigt worden. Stattdessen hat die staatliche Arbeitslosenversicherung dazu beigetragen, dass bei Lohnverhandlungen vor allem die Interessen der Beschäftigten berücksichtigt werden.30

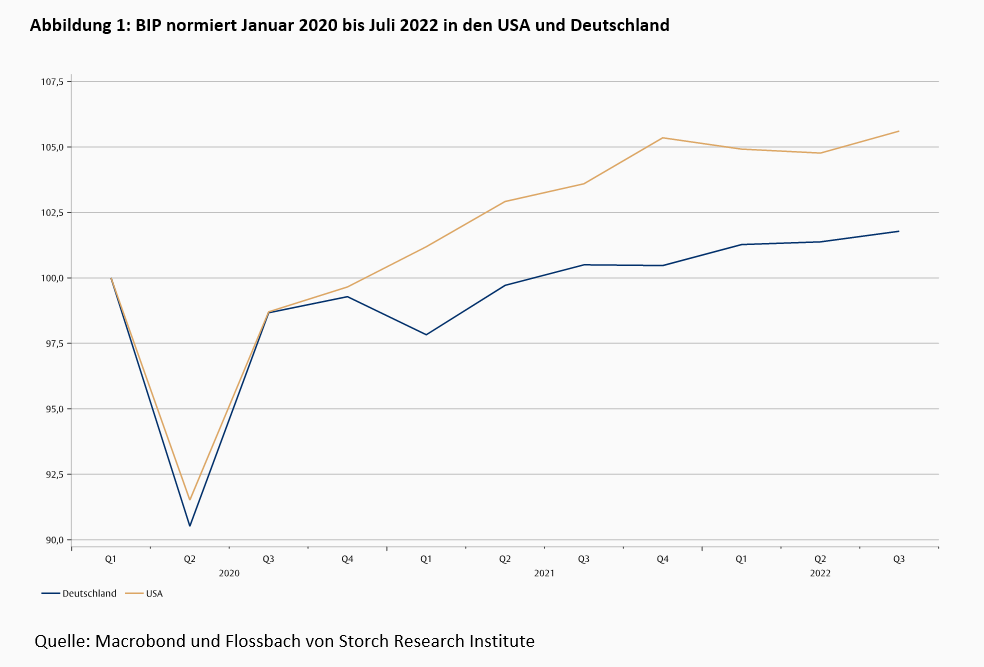

Während der Corona-Pandemie war überdies oft zu hören, dass ohne finanzielle Hilfe in Form von gelockerten Regelungen beim Kurzarbeitergeld die deutsche Wirtschaft nachhaltig beschädigt würde. Die fast 50 Milliarden zusätzlicher Ausgaben galten als gut angelegt.31 Was ohne diese Hilfen passiert wäre, werden wir nie erfahren und die Situation unterliegt verschiedensten Einflussfaktoren. Ein Vergleich mit den USA, die vergleichbare Regelungen nicht in diesem Ausmaß kennen, zeigt jedoch: Fehlendes Kurzarbeitergeld sorgte dort nicht für einen Zusammenbruch der Wirtschaft. Das Bruttoinlandsprodukt von Beginn der Pandemie Anfang 2020 bis Juli 2022 stieg in den USA real um 2,2 Prozent jährlich, während in Deutschland nur 0,07 Prozent zu Buche stehen und auch der Einbruch zu Beginn der Pandemie fiel dort nicht stärker aus als bei uns (Abbildung 1).

Das deutsche Modell der Kurzarbeit hat in Europa Schule gemacht und wurde im SURE-Programm der Europäischen Kommission auf Ebene der Europäischen Union institutionalisiert. Tatsächlich liegt sein Nutzen aber vor allem in der Stabilisierung der Beschäftigung in klassischen Konjunkturabschwüngen ohne strukturelle Verwerfungen der Wirtschaft. Ist der Abschwung aber mit strukturellen Veränderungen verbunden, zementiert das Kurzarbeitsmodell überkommene Wirtschaftsstrukturen und verringert das künftige Potenzialwachstum der Wirtschaft.

Die Arbeitsplatzversicherung kostet Wachstum

Es stellt sich somit die grundsätzliche Frage, ob eine aktive Politik des Staates als Versicherer bestehender Arbeitsplätze (Kampfruf „Arbeitsplatzsicherung“) nicht mehr Schaden anrichtet als ein einfaches Unterlassen beziehungsweise schlichtes Nichtstun. Hierzu liefert auch die jüngere deutsche Wirtschaftsgeschichte Anhaltspunkte.

Im letzten Jahr jährte sich die Insolvenz des Baukonzerns Holzmann zum 20. Mal. Der endgültigen Pleite war drei Jahre zuvor eine medienwirksame Rettung unter Federführung des damaligen Bundeskanzlers Gerhard Schröder vorausgegangen.32 Das Auftreten als Versicherer der letzten Instanz hatte für den Kanzler den Vorteil sich als „Macher“ zu profilieren. Für die Manager und Arbeitnehmer des Konzerns bedeutete es (kurzfristig) finanzielle Stabilität und Erhalt der Arbeitsplätze. Für die Allgemeinheit bedeutete es allerdings aufgrund einer seitens der Politik abgegebenen Staatsbürgschaft in Höhe von 250 Millionen DM ein erhebliches Kostenrisiko.

Gerechtfertigt wurde dies seitens der Politik mit gesamtwirtschaftlicher und gesellschaftlicher Verantwortung, sprich vermuteten (tiefgreifenden) negativen Auswirkungen einer Insolvenz auf die gesamte Volkswirtschaft.33 Drei Jahre nach der vermeintlichen Rettung zeigte uns die Geschichte jedoch ein anderes Bild: Bei der endgültigen Insolvenz von Holzmann im Jahr 2002 blieben flächendeckende Verwerfungen in Deutschlands Wirtschaft und Gesellschaft aus. Profitable Teile des Unternehmens wurden verkauft und unter neuen Eigentumsverhältnissen weiterbetrieben, andere geschlossen. Die vormals dort Beschäftigten fanden in der Regel neue Arbeitsplätze. Es bleibt der Eindruck, dass eine Insolvenz drei Jahre früher ohne Einmischung der Politik zumindest nicht schlechter und für die Gesellschaft mit weniger Risiken verbunden gewesen wäre.

Das Prinzip ist damals wie bei den zu Beginn besprochenen aktuellen Beispielen stets das gleiche: Unter dem Versprechen scheinbarer Stabilisierung und Sicherheit versichert die Politik nachträglich Lebensrisiken Einzelner. Den Preis oder genauer die Versicherungsprämie bezahlt die Gesellschaft.

Ganz abgesehen davon, dass solches Verhalten die finanziellen Spielräume unserer Kinder und Enkel erheblich einschränkt und den nötigen Strukturwandel behindert, entsteht durch wiederholtes Nachversichern ein Gefühl der Unverantwortlichkeit beim Einzelnen. Dies geschieht sicher nicht von heute auf morgen, sickert aber über Jahre in die Köpfe der Menschen. Die Bereitschaft des Einzelnen Risiken zu übernehmen schwindet. Im Krisenfall richtet sich der Blick dann zunehmend zu Vater Staat. Doch geht der Schuss nach hinten los: Aufgrund der im staatlichen Betrieb herrschenden „organisierten Verantwortungslosigkeit“ versagt der Staat verlässlich als oberster Risikomanager und Allversicherer. 34

Dagegen stellt die Bereitschaft zur Risikoübernahme die Grundlage für wachsenden Wohlstand dar. Nassim Taleb hat dies in seinem Buch „Antifragilität“ auf den Punkt gebracht:

„Ähnlich wie im Großbritannien der industriellen Revolution liegt der große Vorteil der USA schlicht und einfach in der Offenheit für das Risiko und der Bereitschaft, mit Optionalität zu arbeiten – dieser bemerkenswerten Fähigkeit, sich ohne Furcht vor Scheitern, Neuanfang und erneutem Scheitern rationaler Formen von Versuch und Irrtum zu bedienen.“ 35

Nudging zur Eigenverantwortung?

Der Begriff „Nudging“ wurde vom amerikanischen Ökonomen Richard Thaler und seinem Landsmann dem Juristen Cass Sunstein geprägt. Er steht für Entscheidungsprozesse in deren Verlauf Menschen ohne Druck, Zwang oder ökonomische Anreize zu einem gewünschten Verhalten bewegt werden sollen. Der Einzelne besitzt zwar die vollständige Wahlfreiheit, das gewünschte Verhalten ist jedoch einfacher erreichbar als die Alternative oder wird als erstrebenswert beziehungsweise „der gesellschaftlichen Norm entsprechend“ dargestellt. In Cafeterien werden beispielsweise gesunde Lebensmittel leichter zugänglich gemacht als ungesunde.

Eine Möglichkeit betrieblicher Altersvorsorge in den USA sind grundsätzlich freiwillige Einzahlungen in sogenannte 401K-Pläne. Thaler und Benartzi36 entwickelten Mechanismen, um die Sparbeiträge der Mitarbeiter einzelner Unternehmen zu erhöhen. Das Programm hat drei Hauptideen: Erstens wird die Teilnahme am Sparplan oder die Erhöhung der Sparrate erst in der Zukunft, meist zum Zeitpunkt der nächsten Gehaltserhöhung wirksam. Dadurch ist mit dem Beginn des Sparens beziehungsweise der Erhöhung der Rate keine Minderung des ausgezahlten Gehaltes verknüpft. Zweitens erhöhen sich im weiteren Verlauf des Programms die Sparraten mit jeder weiteren Gehaltserhöhung bis zu einer festen Grenze, sofern der Sparer nicht interveniert – eine Art der Standardsetzung, die zur stetigen Erhöhung der Sparraten beitragen soll. Drittens ist der Arbeitnehmer jederzeit frei aus dem Programm auszusteigen. Sonst wäre es kein „Nudging“. In einer Abwandlung des Modells nehmen neueingestellte Arbeitnehmer zusätzlich automatisch am Sparen teil, sofern sie nicht ausdrücklich widersprechen. Implementationen zeigen eine Erhöhung der Teilnehmer- und Sparraten. „Nudging“ ist also eine erfolgsversprechende Alternative.

Während Thaler Beeinflussung durch „Nudging“ als „libertarian paternalism“ bezeichnet und darauf hinweist, dass kein Prozess vollkommen ergebnisneutral ist, bezeichnen Kritiker „Nudging“ schlicht als Bevormundung des Einzelnen. Legt man die ideologische Brille jedoch zur Seite, könnte man „Nudging“ auch als einen Versuch sehen, diejenigen, die Eigenverantwortung scheuen, zu deren Übernahme zu bringen. Wer zur Übernahme von Eigenverantwortung ohnehin bereit ist, wird das „Nudging“ durchschauen und kann selbstständig handeln.

Fazit

Mit steigendem Wohlstand und der Alterung der Gesellschaft wuchs in Deutschland (und anderen europäischen Ländern) der Wunsch nach Absicherung des Status-quo. Die Politik hat das in ihrer Macht stehende getan, diesen Wunsch zu erfüllen - und dabei den Versicherungsstaat geschaffen. Doch der Staat ist strukturell unfähig, Verantwortlichkeit zu übernehmen. Denn zu der auf Machterwerb und Machterhalt gerichteten Handlungslogik der Politik gehört die Diffusion von Verantwortung. Folglich kommt der die Eigenverantwortlichkeit auf den Staat abwälzende Bürger vom Regen in die Traufe.

Stattdessen sollte sich der Staat auf seine Funktion als Stifter und Hüter der Ordnung seiner Bürger besinnen und die Mahnung von Antoine de Saint-Exupéry ernst nehmen:

„Vollkommenheit entsteht offensichtlich nicht dann, wenn man nichts mehr hinzuzufügen hat, sondern wenn man nichts mehr wegnehmen kann.“ 37

_______________________________________________________________

1 Steuer- und Sozialabgaben in den OECD-Staaten nach Familienstand 2020 | Statista

2 abbII1a (sozialpolitik-aktuell.de)

3 Bundeshaushalt - Bundeshaushalt digital

5 Der Bundeszuschuss zur GKV und seine Auswirkungen (pkv.de)

6 20220111GKV_Altersausgabenprofile_1996-2020.xlsx (live.com)

7 2019_AA46_Medizinische_Inflation.pdf (aktuar.de) und Inflationsrate in Deutschland von 1950 bis 2022 | Statista

8 abbVI41a.pdf (sozialpolitik-aktuell.de)

9 Neuregelungen im Bereich Gesundheit und Pflege (bundesgesundheitsministerium.de)

10 Deutschland: Rentner, Erwerbsbevölkerung | Statista

11 Bundeshaushalt - Bundeshaushalt digital

12 Ein Jahr nach der Flut: Wie steht es um die Milliarden-Hilfen? - Politik - SZ.de (sueddeutsche.de)

13 BMWK - Gas- und Strompreisbremse

14 § 193 VVG - Versicherte Person; Versicherungspflicht - dejure.org

15 Finanzentwicklung der GKV im 1. bis 3. Quartal 2022 (bundesgesundheitsministerium.de)

16 Der Bundeszuschuss zur GKV und seine Auswirkungen (pkv.de)

18 Mit Grundsicherung die Rente aufstocken | Sozialverband VdK Deutschland e.V.

19 abbVIII44d (sozialpolitik-aktuell.de)

20 Besteuerung der Rente | Deutsche Rentenversicherung (deutsche-rentenversicherung.de)

21 Renten auf einen Blick 2017 : OECD- und G20-Länder – Indikatoren | Renten auf einen Blick | OECD iLibrary (oecd-ilibrary.org), Abbildung 1.1, Seite 20.

22 Raised state pension age curbs spending on benefits (cbs.nl)

23 Raised state pension age curbs spending on benefits (cbs.nl)

24 CFAGermany_Positionspapier_Altersvorsorge_2022_web_FINAL.pdf (cfa-germany.de)

26 Zukunftsmodell Aktienrente? Nur, wenn Deutschland den Riester-Fehler beseitigt - WELT

27 Rentenversicherungssystem (Chile) – Wikipedia

28 Ein nordisches Erfolgsmodell im Wandel : das System der betrieblichen Altersvorsorge in Schweden (fes.de) und WD-6-106-20-pdf-data.pdf (bundestag.de)

29 Bodo Risch, Gewerkschaftseigene Arbeitslosenversicherung vor 1914, Weltwirtschaftliches Archiv, Band 117, H.3 (1981), S.513-545 (Gewerkschaftseigene Arbeitslosenversicherung vor 1914 on JSTOR).

30 Siehe dazu die „Inside-Outsider-Theorie“ der Lohnbildung: Insider-Outsider-Theorie – Wikipedia

31 Rentenversicherungssystem (Chile) – Wikipedia

33 Holzmann-Pleite: Schröder greift ein - DER SPIEGEL

34 Verantwortlichkeit - Flossbach von Storch (flossbachvonstorch-researchinstitute.com)

35 Antifragilität, Nassim Taleb, Pantheon 2018, Seite 242.

36 Save More Tomorrow: Using Behavioral Economics to Increase Employee Saving (csuohio.edu)

37 Antoine de Saint-Exupéry: Wind, Sand und Sterne, Karl Rauch Verlag, 1941.

Glossar

Verschiedene Fachbegriffe aus der Welt der Finanzen finden Sie in unserem Glossar erklärt.

RECHTLICHER HINWEIS

Diese Veröffentlichung dient unter anderem als Werbemitteilung.

Die in dieser Veröffentlichung enthaltenen Informationen und zum Ausdruck gebrachten Meinungen geben die Einschätzungen von Flossbach von Storch zum Zeitpunkt der Veröffentlichung wieder und können sich jederzeit ohne vorherige Ankündigung ändern. Angaben zu in die Zukunft gerichteten Aussagen spiegeln die Zukunftserwartung von Flossbach von Storch wider, können aber erheblich von den tatsächlichen Entwicklungen und Ergebnissen abweichen. Für die Richtigkeit und Vollständigkeit kann keine Gewähr übernommen werden. Der Wert jedes Investments kann sinken oder steigen und Sie erhalten möglicherweise nicht den investierten Geldbetrag zurück.

Mit dieser Veröffentlichung wird kein Angebot zum Verkauf, Kauf oder zur Zeichnung von Wertpapieren oder sonstigen Titeln unterbreitet. Die enthaltenen Informationen und Einschätzungen stellen keine Anlageberatung oder sonstige Empfehlung dar. Sie ersetzen unter anderem keine individuelle Anlageberatung.

Diese Veröffentlichung unterliegt urheber-, marken- und gewerblichen Schutzrechten. Eine Vervielfältigung, Verbreitung, Bereithaltung zum Abruf oder Online-Zugänglichmachung (Übernahme in andere Webseite) der Veröffentlichung ganz oder teilweise, in veränderter oder unveränderter Form ist nur nach vorheriger schriftlicher Zustimmung von Flossbach von Storch zulässig.

Angaben zu historischen Wertentwicklungen sind kein Indikator für zukünftige Wertentwicklungen.

© 2025 Flossbach von Storch. Alle Rechte vorbehalten.