Carlowitz ging es um die Forstwirtschaft. Im Jahr 1713 gab er dazu dem sächsischen König Friedrich „aus Liebe zur Beförderung des allgemeinen Bestens“ in einem grundlegenden Werk mit dem Titel Sylvicultura oeconomica eine „Anweisung zur Wilden Baum-Zucht“ für die Überwindung des „Grossen Holzmangel(s)“. Dazu brauchte er zwei Bücher mit vierzehn beziehungsweise zwölf Kapiteln, in denen es um die Notwendigkeit der Wiederaufforstung nach dem Holzschlag ging. Seinen Nachfahren hinterließ er den ikonischen Satz:

„Wir derhalben die ikonische Kunst / Wissenschaft / Fleiß und Einrichtung hiesiger Lande darinnen beruhen / wie eine sothane Conservation und Anbau des Holtzes anzustellen / daß es eine continuirliche beständige und nachhaltende Nutzung gebe / weiln es eine unterbehrliche Sache ist / ohne welche das Land in seinem Esse nicht bleiben mag.“1

Aus der „nachhaltenden Nutzung“ haben wir „Nachhaltigkeit“ und dann „Sustainability“ gemacht, und diese Begriffe einerseits immer breiter angewendet und andererseits immer detaillierter definiert.

Ein Meilenstein war der von den Vereinten Nationen im Jahr 1987 vorgelegte Brundtland Bericht, in dem Nachhaltigkeit so definiert wurde:

„Nachhaltige Entwicklung ist eine Entwicklung, die den Bedürfnissen der heutigen Generation nachkommt, ohne die Fähigkeit künftiger Generationen zu gefährden, ihre eigenen Bedürfnisse zu befriedigen.“2

Das war zwar ganz im Sinne von Carlowitz, ging aber schon weit über sein Anliegen für die Forstwirtschaft hinaus. Ökologische, ökonomische und soziale Aspekte einer allgemein „nachhaltigen Entwicklung“ kamen in den Fokus. Die Autoren des Brundtland-Berichts erkannten, dass „[d]ie Befriedigung der menschlichen Bedürfnisse und Bestrebungen das Hauptziel der Entwicklung

sind.“ Doch wurde der ganzheitliche Anspruch im Verlauf der Zeit in ökologische, ökonomische und soziale Aspekte der Nachhaltigkeit aufgefächert, als ob es sich dabei um drei unterschiedliche Dimensionen des Begriffs handeln würde.

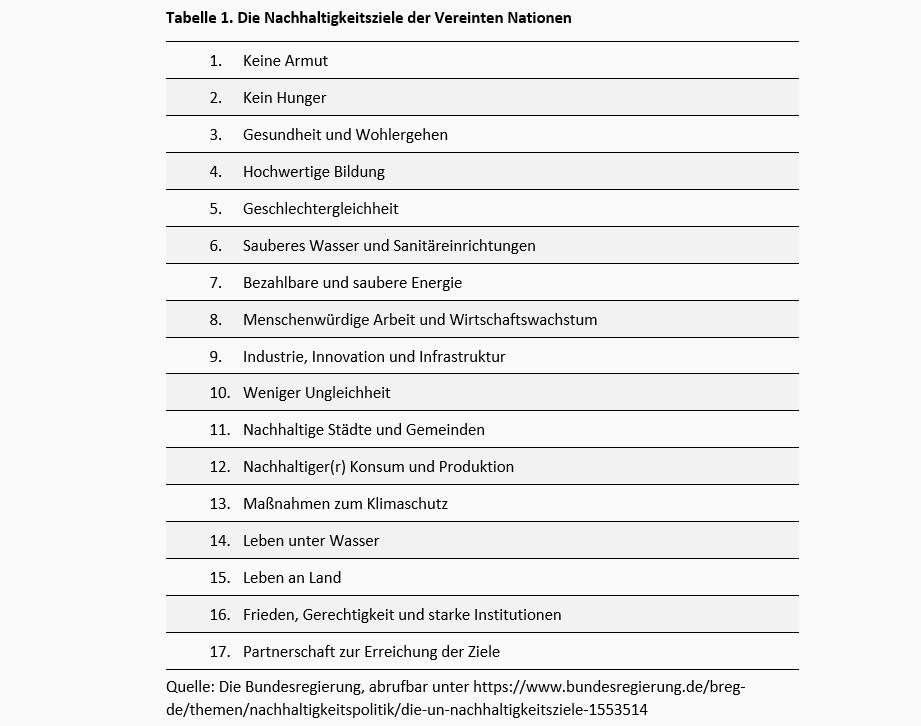

Dem Brundtland-Bericht folgten dann im Jahr 2015 eine „Agenda 2030“ der Vereinten Nationen, in der bis zum Jahr 2030 nicht weniger als 17 Ziele für eine nachhaltige Entwicklung erreicht werden sollen (Tabelle 1).

Es scheint, die Vereinten Nationen hätten sich damit vorgenommen, bis zum Jahr 2030 das Paradies auf Erden zu verwirklichen. Und dies, obwohl bereits im Brundtland-Bericht von den „durch den Stand der Technik und die gesellschaftliche Organisation bedingten Einschränkungen auf die Fähigkeit der Umwelt, gegenwärtige und künftige Bedürfnisse zu befriedigen“ die Sprache war.

Die Liste der 17 Nachhaltigkeitsziele blendet Zielkonflikte aus, die aber in der Welt der Knappheit eigen sind. Gleichheit führt dort angeblich zu Gerechtigkeit, obwohl die Menschen von Natur aus ungleich sind, Klimaschutz und Wirtschaftswachstum gehen angeblich Hand in Hand, obwohl Klimaschutz Kosten verursacht, und alle Nationen sind in der Bekämpfung von Armut und Hunger angeblich friedlich vereint, obwohl Kriege eine Dauererscheinung und für Armut und Hunger maßgeblich verantwortlich sind.

Dennoch hat sich die Bundesregierung mit der Deutschen Nachhaltigkeitsstrategie im Jahr 2017 auf einen extrem detaillierten Plan verpflichtet, wie diese globalen Nachhaltigkeitsziele in Deutschland umgesetzt werden sollen.3 Im jüngsten Jahreswirtschaftsberichts vom 22. Januar 2022 heißt es dazu:

„Nicht zuletzt impliziert eine Weiterentwicklung zu einer Sozial-ökologischen Marktwirtschaft, dass die relevanten finanz- und wirtschaftspolitischen Instrumente hinsichtlich ihrer Kohärenz mit den Nachhaltigkeitszielen hinterfragt und im Zweifel angepasst werden.“4

Mit seiner lexikografischen Auflistung teilweise konkurrierender Ziele hat der Nachhaltigkeitskanon der Vereinten Nationen aber vor allem einen Steinbruch für organisierte Interessengruppen geschaffen, die sich gut operationalisierbare Ziele für zweckgerichtete Lobbyarbeit dort herausbrechen. Das beliebteste Ziel war in der jüngeren Vergangenheit der Klimaschutz, der die meisten und mächtigsten Interessengruppen genährt und eine tiefe Spur in der Ausrichtung der deutschen und europäischen Wirtschaftspolitik hinterlassen hat.

Von der Volkswirtschaft zur Finanzwirtschaft

In der Paradieswelt der Nachhaltigkeit soll es in allen Wirtschaftsbereichen – und nicht nur in der von Carlowitz aufs Korn genommenen Holzwirtschaft – „eine continuirliche beständige und nachhaltende Nutzung“ geben. Dazu gehört natürlich auch der Finanzsektor.

Im Jahr 2004 veröffentlichte eine Gruppe von privaten und öffentlichen Finanzorganisationen einen Bericht mit dem Titel Who Cares Wins, den sie auf Einladung des UN-Generalsekretärs Kofi Annan erstellt hatte.5 Ziel des Reports war es, Leitlinien und Empfehlungen zu entwickeln, wie man Umwelt-, Sozial- und Corporate-Governance-Aspekte besser in der Vermögensverwaltung, dem Wertpapierhandel und beim Finanzresearch berücksichtigen könnte. In dem Bericht heißt es (auf Seite 3):

„A better inclusion of environmental, social and corporate governance (ESG) factors in investment decisions will ultimately contribute to more stable and predictable markets, which is in the interest of all market actors.“

Und Josef Ackermann, damals Vorsitzender des Group Executive Committee der Deutschen Bank, ließ sich im gleichen Dokument mit den folgenden Worten zitieren:

„Creating long-term value for our shareholders while concurrently ensuring the enduring viability of our human and natural resources is an important part of our business philosophy”.

Man wollte also “nachhaltige” Finanzmärkte schaffen, indem man dort den Fokus auf Investitionen in “nachhaltige“ Anlagen intensivierte. Diese sollten zu einer dynamischen Wirtschaft beitragen, als deren Voraussetzung eine lebendige Bürgergesellschaft galt, die schlussendlich auf einen nachhaltigen Planeten Erde angewiesen war. Ziel der Initiative war es, die Umweltverträglichkeit von wirtschaftlichen Aktivitäten, soziale Belange und die Führung von Unternehmen bei der Anlage besser zu verstehen und die Emittenten zu einer besseren Berichterstattung auf diesen Feldern zu bringen.

Vom gesunden Menschenverstand zum Bürokratiemonster

Kein mit gesundem Menschenverstand begabter Finanzanalyst oder Unternehmenslenker hätte gegen die These Einwände vorbringen können, dass eine Institution oder Unternehmung, die schlecht geführt ist, sich unsozial gebärdet und systematisch die Umwelt schädigt, langfristig kein attraktives Anlageobjekt darstellen und damit keine dauerhafte Daseinsberechtigung am Markt genießen würde. So gesehen erschien der Aufruf, bei der Anlage „ESG-Kriterien“ zu berücksichtigen, wie die Forderung, mit gesundem Menschenverstand - und nicht nach den aus Marktrendite und Preisvolatilität bestehenden Parametern der Modernen Finanztheorie - anzulegen.

Allerdings ist gesunder Menschenverstand oft ein allzu knappes Gut. Während sich das Nachhaltigkeitskonzept des Brundtland-Berichts zur Utopie der UN-Nachhaltigkeitsziele entwickelte, verengten sich die „ESG-Kriterien“ des Annan-Berichts auf Teilaspekte, die ein mechanisches Ratingsystem und staatliche Bürokratiemonster hervorbrachten.

Rating-Agenturen haben verschiedene „ESG-Ratings“ entwickelt, die die Umweltfreundlichkeit, Sozialverträglichkeit und ordentliche Betriebsführung wirtschaftlicher Unternehmungen nach bürokratisch vorgegebenen Kriterien messen sollen. Damit gehen die Agenturen aber weit über das hinaus, was quantitativ erfasst werden kann. Ratings entstanden, um die Ausfallwahrscheinlichkeit von Krediten zu messen. Obwohl auch dabei qualitative Faktoren eine Rolle spielen, kann man anhand von Kennzahlen aus der Gewinn-und-Verlustrechnung sowie der Bilanzanalyse eine quantitative Aussage wagen.

Dagegen ist das Konzept der Nachhaltigkeit sehr komplex und beinhaltet Zielkonflikte. Weder kann es mit den 17 Nachhaltigkeitszielen widerspruchsfrei definiert, noch auf die drei Faktoren „E“, „S“ und „G“ heruntergebrochen werden. Eine widerspruchsfreie Umsetzung der Nachhaltigkeitsziele oder die Überführung der ESG-Kriterien in eine Maßzahl zum „Rating“ ist unmöglich. Subjektive und selektive Einschätzungen dominieren dabei. Folglich ist es nicht verwunderlich, dass die von den Agenturen erstellten ESG-Ratings oft nicht miteinander konsistent sind.6

Auf den Kapitalmärkten haben Fondsanbieter ihren Kunden höhere Erträge aus „nachhaltigen“ („ESG“) Anlagen versprochen. Möglicherweise wurden sie dabei von den Einschätzungen des Annan-Reports beeinflusst. Tatsächlich haben ESG-Anlagen zeitweilig größere Preissteigerungen verzeichnet als der gesamte Aktienmarkt. Grund dafür waren aber politisch angeregte Geldzuflüsse und nicht höhere Gewinnaussichten dieser Unternehmungen, die höhere Renditen rechtfertigen würden.

Langfristig sagt der gesunde Menschenverstand, dass nach ESG-Kriterien ausgewählte Anlagen eine geringere Rendite abwerfen müssen als der gesamte Markt. Denn wenn das Anlageuniversum auf ESG-konforme Titeln eingeschränkt wird und damit Anlagegelder auf die begrenzte Auswahl von Titeln konzentriert werden, sind Mindererträge zu erwarten. Tatsächlich sind die Versprechungen der Anbieter auch nicht erfüllt worden.7

Sie müssen sich nun unbequemen Frage stellen: Warum haben viele russische Unternehmen ähnliche ESG-Ratings erhalten wie vergleichbare europäische Unternehmen?8 Wie war es möglich, dass rund 300 ESG-Fonds in Russland engagiert waren und ihre Anleger nun mit Verlusten von mehr als 8 Milliarden US-Dollar rechnen müssen?9 Aswath Damodaran, Professor of Finance an der Stern School of Business an der New York University hat darauf eine harsche Antwort:

“I believe that ESG is, at its core, a feel-good scam that is enriching consultants, measurement services and fund managers, while doing close to nothing for the businesses and investors it claims to help, and even less for society.”10

Denn wenn Anlagegelder auf den öffentlichen Kapitalmärkten oder Bankkredite von „braunen“ zu „grünen“ Unternehmen durch die Politik umgelenkt werden, eröffnen sich für Private-Equity Anleger rentable Anlagemöglichkeiten in „braune Unternehmen“. Die Kapitalkosten dieser Unternehmen steigen nur wenig und ihre Produktion geht wie gewohnt weiter.

Auf der öffentlichen Seite richtete sich der Fokus auf den Klimaschutz, der maßgeblich durch Minderung des Ausstoßes von Kohlendioxid verfolgt wird. Die Europäische Union veröffentlichte im März 2020 eine „Taxonomie“, die in einem Katalog im Umfang von rund 600 Seiten die Klima- und Umweltbelastung der Wirtschaftssektoren aufschlüsselt.11 Auf dieser Grundlage sollen nicht nur Finanzdienstleister ihre Kunden über Anlagen informieren, sondern auch Banken ihre mit dem Klimawandel verbundenen Kreditrisiken bewerten. In die gleiche Kerbe schlug jüngst die US Securities and Exchange Commission mit einem rund 500-seitigen Bericht mit dem Titel „The Enhancement and Standardization of Climate-Related Disclosures for Investors“.12 Und auch die EZB will ihre Geldpolitik grüner und damit nachhaltiger gestalten, obwohl sich daraus Risiken für die in ihrem Mandat verankerte Sicherung der Preisstabilität ergeben.13

Diese umfangreichen Regularien sollen einerseits für mehr Informationen sorgen, die Investoren in ihre Anlageentscheidungen einbeziehen können. Andererseits haben sie aber auch zur Folge, dass sich die Analyse von Anlagen auf von offizieller Seite propagierte Formeln reduziert. So werden Ressourcen nicht dort eingesetzt, wo sie am effizientesten genutzt werden und der Gesellschaft den höchsten Mehrwert beisteuern können, sondern dort, wo sie durch Regeln und Vorgaben hingelenkt werden. Es ist nicht schwer, daraus abzuleiten, dass sich dadurch nicht nur die Qualität von Anlageentscheidungen verringert, sondern auch die gesamtwirtschaftliche Kapitalproduktivität sinkt, was dann statt mehr zu weniger „Nachhaltigkeit“ führt.

Zeitenwende

Nach dem Überfall russischer Truppen auf die Ukraine am 24. Februar sprach Bundeskanzler Olaf Scholz am 27. Februar im Bundestag von einer Zeitwende. Der Bundestag applaudierte frenetisch, als ob er das Erwachen aus einer Traumwelt feiern wollte. Aber nicht nur die Traumwelt der deutschen Außen- und Sicherheitspolitik, sondern auch die Traumwelt der Schaffung von „Nachhaltigkeit“ platzte. Auf dem harten Boden der Realität gibt es bei der Verfolgung von „Nachhaltigkeit“ Zielkonflikte, die durch die Wahl von „Trade-offs“ befriedet werden müssen.

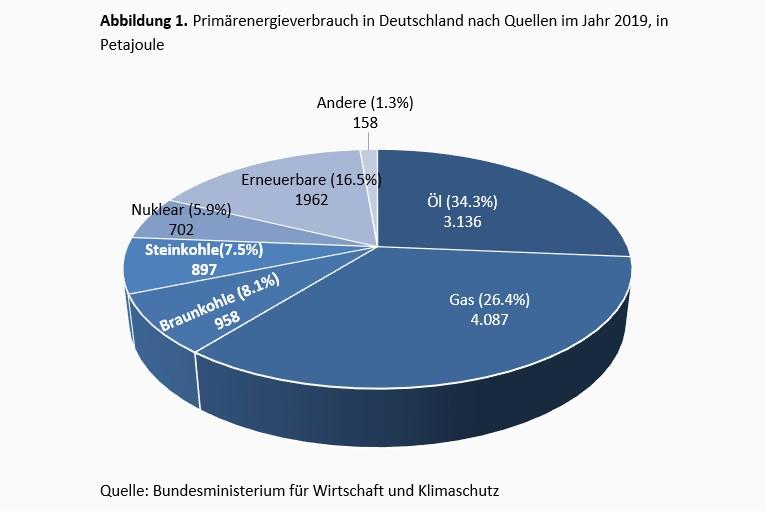

Besonders deutlich wurde durch den Ukrainekrieg, wie die eindimensionale Verfolgung des Klimaschutzes durch Verringerung des Ausstoßes von Kohlendioxid und der Bann der Atomkraft ein Klumpenrisiko für die Energieversorgung schuf. Der im Jahr 2011 beschlossene Atomausstieg Deutschlands bis 2022 und der im Jahr 2020 verabschiedete Ausstieg aus der Kohlenverstromung bis 2034 für die Steinkohle und bis 2038 für die Braunkohle haben Deutschlands von Öl- und Gasimporten aus Russland abhängig gemacht. Bis zuletzt machten Öl und Gas etwa 61 % des Energieverbrauchs in Deutschland aus (Abbildung 1). Dabei wurden 55 % des Gases und 42 % des Öls aus Russland bezogen. Dazu kamen noch etwa 50 % der in Deutschland genutzten Kohle, die aus Russland eingeführt wird.

Noch Anfang 2022 plante das Bundesministerium für Wirtschaft und Klimaschutz in seinem Jahreswirtschaftsbericht den Ausstieg aus Atomkraft dieses Jahr abzuschließen und den Ausstieg aus der Kohleenergie zu beschleunigen:

„Der Kohleausstieg in Deutschland wird idealerweise bis 2030 abgeschlossen sein. Die im Kohleausstiegsgesetz vorgesehene Prüfung, ob die ab 2030 vorgesehenen Termine für die Stilllegung von Kraftwerken vorgezogen werden können, soll von 2026 auf 2022 vorgezogen werden. Die letzten Kernkraftwerke in Deutschland werden Ende 2022 vom Netz gehen."

Dadurch wurde die Energieabhängigkeit Deutschlands von russischen Energieimporten gezielt erhöht.

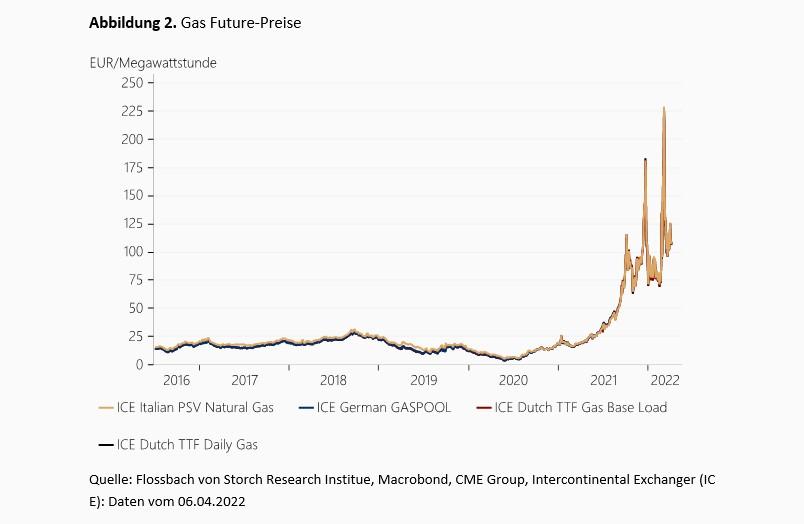

Die Klimaziele sollten erreicht werden, koste es, was es wolle, ohne die Energiesicherheit und ökonomische Folgewirkungen zu berücksichtigen.14 Die Gaspipeline Nordstream 2 wuchs zur zentralen Säule der deutschen Energiewende. So sollten, laut Koalitionsvertrag vom Dezember 2021, fünfzig neue Gaskraftwerke gebaut werden, die auf russisches Gas angewiesen sein würden. Durch den Ukrainekrieg und den damit verbundenen Preisanstieg für Gas ist diese Strategie spektakulär gescheitert (Abbildung 2).

Was nun?

Schlussendlich bedeutet „nachhaltig“ auf dem Feld von Wirtschaft und Finanzen „langfristig ertragreich“. Natürlich ist dies nur möglich, wenn die Lebensgrundlagen bewahrt werden und sozialverträglich in effizienten Strukturen gewirtschaftet wird. Dafür kann man aber weder Schablonen erstellen noch Zeitpläne für die Zielerreichung festlegen.

Zur Bewahrung unserer Lebensgrundlagen („environmental factors“) gehört nicht nur der Schutz des Klimas, sondern auch der Schutz der freiheitlichen Gesellschaftsordnung. Dazu braucht man auch Waffen, die oft als nicht „ESG-konform“ gewertet werden. Und Klimaschutz ist nicht nachhaltig, wenn die Schutzmaßnahmen soziale Konflikte schüren, zu ineffizienten Verwaltungsstrukturen führen, und durch Vorschriften Innovationen in politisch definierte „braune“ Unternehmen verhindert werden, wie es durch den „Green Deal“ und die „Taxonomie“ der Europäischen Union zu befürchten ist.

Sozialverträglichkeit („social factors“) muss im gesellschaftlichen Kontext gesehen werden. So hart es klingt, aber unter bestimmten Umständen hilft Kinderarbeit Familien zum Überleben. Handelt derjenige sozialverträglich, der aufgrund eines Lieferkettengesetztes ohne Berücksichtigung der Umstände durch den Boykott von mit Kinderarbeit hergestellten Produkten ganze Familien ins Elend stößt?

Gute Unternehmensführung und effiziente Verwaltung („corporate governance factors“) sind wichtig. Folglich darf Umweltschutz nicht dazu führen, dass schlechte Unternehmensführung und ineffiziente Verwaltungen gefördert werden. Kommt es zu Zielkonflikten, müssen „Trade-offs“ zwischen den Zielen gefunden werden. Ideologische Blickverengungen und militanter Eifer, der sich nur auf Teilaspekte der Nachhaltigkeit richtet, lassen aber keine „Trade-offs“ zu.

Nachhaltig handeln heißt, dem gesunden Menschenverstand zu folgen, der durch Pragmatismus und die Fähigkeit gekennzeichnet ist, Zielkonflikte durch die Wahl von Trade-offs zu lösen. Langfristig – und daher durch die Brille der Nachhaltigkeit – betrachtet gibt es auch keinen Gegensatz zwischen „Shareholders“ und „Stakeholders“. Denn über den Kosten liegende Erträge, der Gewinn, ist die Voraussetzung für jedes sinnvolle wirtschaftliche Handeln zum Nutzen aller – der Gesellschaft und der Umwelt.

_________________________________________________

1 Hans Carl von Carlowitz (1793). Sylvicultura oeconomica. Herausgegeben von Joachim Hamberger, oekom Verlag (München) 2013, Kapitel 7, §20.

2 „Our Common Future: Report of the World Commission on Environment and Development”, Kapitel 2 “Towards Sustainable Development”. In der Originalfassung lautet die Definition: “Sustainable development is development that meets the needs of the present without compromising the ability of future generations to meet their own needs.”

3 Dabei wurden 63 spezifisch für Deutschland beschlossen. Die Zielerreichungsfortschritte sollen anhand des dafür konstruierten Indikatorenkatalogs des Statistischen Bundesamtes alle zwei Jahre überwacht werden. Siehe dazu: https://www.destatis.de/DE/Themen/Gesellschaft-Umwelt/Nachhaltigkeitsindikatoren/_inhalt.html?__blob=publicationFile.

4 „Jahreswirtschaftsbericht: Für eine Sozial-ökonomische Marktwirtschaft – Transformation innovativ gestalten“, Bundesministerium für Wirtschaft und Klimaschutz, S. 15.

5 Who Cares Wins (https://www.ifc.org/wps/wcm/connect/de954acc-504f-4140-91dc-d46cf063b1ec/WhoCaresWins_2004.pdf?MOD=AJPERES&CVID=jqeE.mD)

6 Nachhaltig? Ja…Nein…Vielleicht! Zur mangelnden Vergleichbarkeit von ESG-Ratings (https://www.flossbachvonstorch-researchinstitute.com/de/studien/nachhaltig-janeinvielleicht-zur-mangelnden-vergleichbarkeit-von-esg-ratings/

7 Gestern hui, morgen pfui – Faktorstrategie auf dem europäischen EFT-Markt (https://www.flossbachvonstorch-researchinstitute.com/de/studien/gestern-hui-morgen-pfui-faktorstrategien-auf-dem-europaeischen-etf-markt/ und Musings on Markets: The ESG Movement: The "Goodness" Gravy Train Rolls On! (https://aswathdamodaran.blogspot.com/2021/09/the-esg-movement-goodness-gravy-train.html)

8 https://corpgov.law.harvard.edu/2022/03/16/the-false-promise-of-esg/

9 https://www.bloombergquint.com/onweb/esg-funds-had-8-3-billion-in-russia-assets-right-before-the-war

10 https://aswathdamodaran.blogspot.com/

11 Technical annex to the TEG final report on the EU taxonomy (https://ec.europa.eu/info/sites/default/files/business_economy_euro/banking_and_finance/documents/200309-sustainable-finance-teg-final-report-taxonomy-annexes_en.pdf)

12 Proposed rule: The Enhancement and Standardization of Climate-Related Disclosures for Investors (https://www.sec.gov/rules/proposed/2022/33-11042.pdf)

13 https://www.ecb.europa.eu/ecb/climate/html/index.de.html

14 Zu den wirtschaftlichen und sozialen Folgen einer umweltfeindlichen Wirtschaftspolitik siehe Gehringer, Agnieszka "Die grüne Reallokation", Flossbach von Storch Research Institute Macroeconomics 13/08/2019, available at: https://www.flossbachvonstorch-researchinstitute.com/fileadmin/user_upload/RI/Studien/files/study-190813-the-green-reallocation.pdf.

Glossar

Verschiedene Fachbegriffe aus der Welt der Finanzen finden Sie in unserem Glossar erklärt.

RECHTLICHER HINWEIS

Diese Veröffentlichung dient unter anderem als Werbemitteilung.

Die in dieser Veröffentlichung enthaltenen Informationen und zum Ausdruck gebrachten Meinungen geben die Einschätzungen von Flossbach von Storch zum Zeitpunkt der Veröffentlichung wieder und können sich jederzeit ohne vorherige Ankündigung ändern. Angaben zu in die Zukunft gerichteten Aussagen spiegeln die Zukunftserwartung von Flossbach von Storch wider, können aber erheblich von den tatsächlichen Entwicklungen und Ergebnissen abweichen. Für die Richtigkeit und Vollständigkeit kann keine Gewähr übernommen werden. Der Wert jedes Investments kann sinken oder steigen und Sie erhalten möglicherweise nicht den investierten Geldbetrag zurück.

Mit dieser Veröffentlichung wird kein Angebot zum Verkauf, Kauf oder zur Zeichnung von Wertpapieren oder sonstigen Titeln unterbreitet. Die enthaltenen Informationen und Einschätzungen stellen keine Anlageberatung oder sonstige Empfehlung dar. Sie ersetzen unter anderem keine individuelle Anlageberatung.

Diese Veröffentlichung unterliegt urheber-, marken- und gewerblichen Schutzrechten. Eine Vervielfältigung, Verbreitung, Bereithaltung zum Abruf oder Online-Zugänglichmachung (Übernahme in andere Webseite) der Veröffentlichung ganz oder teilweise, in veränderter oder unveränderter Form ist nur nach vorheriger schriftlicher Zustimmung von Flossbach von Storch zulässig.

Angaben zu historischen Wertentwicklungen sind kein Indikator für zukünftige Wertentwicklungen.

© 2025 Flossbach von Storch. Alle Rechte vorbehalten.