Die Notenbankbilanzen schrumpfen. Allein die EZB lässt ab März Wertpapiere im Umfang von 15 Milliarden Euro pro Monat auslaufen. Was bedeutet das für die Märkte?

Ursache und Wirkung, das Kausalitätsprinzip gilt auch in der Geldpolitik. In der Eurozone brauchte es beachtliche zweistellige Inflationsraten, damit die Europäische Zentralbank (EZB) den Abbau ihrer Bilanzsumme einläutete. Längst hatten sich Wirtschaft und Staaten zu diesem Zeitpunkt an die Verfügbarkeit von billigem Geld gewöhnt. Doch diese Zeiten sind (erst einmal) vorbei.

Nun können sich Banken nicht länger zu Vorzugskonditionen mit EZB-Liquidität eindecken und haben zwischen November vergangenen Jahres bis Ende Februar bereits gut 850 Milliarden Euro an gezielten längerfristigen Refinanzierungsgeschäften zurückgeführt.

Ab März startet zudem die Reduktion der Wertpapierbestände der Notenbank. In einem ersten Schritt lässt die EZB bis Mitte des Jahres 15 Milliarden Euro pro Monat an fälligen Wertpapieren auslaufen. Das entspricht immerhin rund 50 Prozent der zu erwartenden Tilgungszahlungen. Startet jetzt die große Entziehungskur nach Jahren der ultraexpansiven Geldpolitik?

Eine Zeitenwende

Im Vergleich zur EZB haben andere Notenbanken den Abbau ihrer Wertpapierbestände schon im vergangenen Jahr forciert. Die Bank of Canada (BoC) stoppte bereits im April 2022 die Wiederanlage von Tilgungszahlungen auslaufender kanadischer Staatsanleihen. Da ein Großteil der von der BoC gehaltenen Staatspapiere über kurze Restlaufzeiten verfügt, dürften sich deren Staatsanleihebestände bis Mitte 2024 bereits um etwa 40 Prozent reduziert haben.

Der große Nachbar, die US-Notenbank Federal Reserve (Fed), lässt seine Wertpapierbestände seit Juni vergangenen Jahres auslaufen. Derzeit um bis zu 95 Milliarden US-Dollar pro Monat. In der Folge sind die gehalten Wertpapierbestände bis Ende Februar um insgesamt rund 500 Milliarden US-Dollar auf zuletzt knapp unter 8.000 Milliarden US-Dollar gesunken.

Anders als BoC und Fed setzt die Bank of England (BoE) sogar auf einen aktiven Abverkauf ihrer Wertpapierbestände. Denn in diesem Jahr laufen „nur“ 4,7 Prozent der gehaltenen Staatsanleihen oder ein Bestand im Wert von knapp 34 Milliarden Pfund aus. Bei mehr als der Hälfte der von der Notenbank gehaltenen Gilts (britische Staatsanleihen) endet die Laufzeit erst zwischen 2030 und 2071. Geplant ist aber, die Bestände bis ins vierte Quartal 2023 um rund 80 Milliarden Pfund oder knapp zehn Prozent des gehaltenen Volumens zu reduzieren.

Doch egal, ob ein Teil der Wertpapierbestände aktiv verkauft wird oder ein Teil der auslaufenden Wertpapiere nicht ersetzt wird: Die Geldflut der vergangenen Jahre hat sich umgekehrt. In Summe entziehen die Notenbanken dem Markt nun monatlich dreistellige Milliardensummen.

Vom Hasen zum Igel

Eine harte Entziehungskur von der Politik des billigen Geldes ist das dennoch nicht – zumindest nicht im Kontext der aufgeblähten Notenbankbilanzen, wie das Beispiel der EZB veranschaulicht. Sie hielt Ende Februar Wertpapiere im Umfang von 4.943 Milliarden Euro in ihrem Bestand, die im Rahmen verschiedener Kaufprogramme erworben wurden.

Selbst unter der Annahme, dass die EZB ihr Tempo beim Abbau des Wertpapierbestands ab Juli dieses Jahres von 15 auf 45 Milliarden Euro pro Monat verdreifachen würde, lägen Ende 2024 noch immer Wertpapiere im Gegenwert von gut 4.000 Milliarden in ihren Büchern.

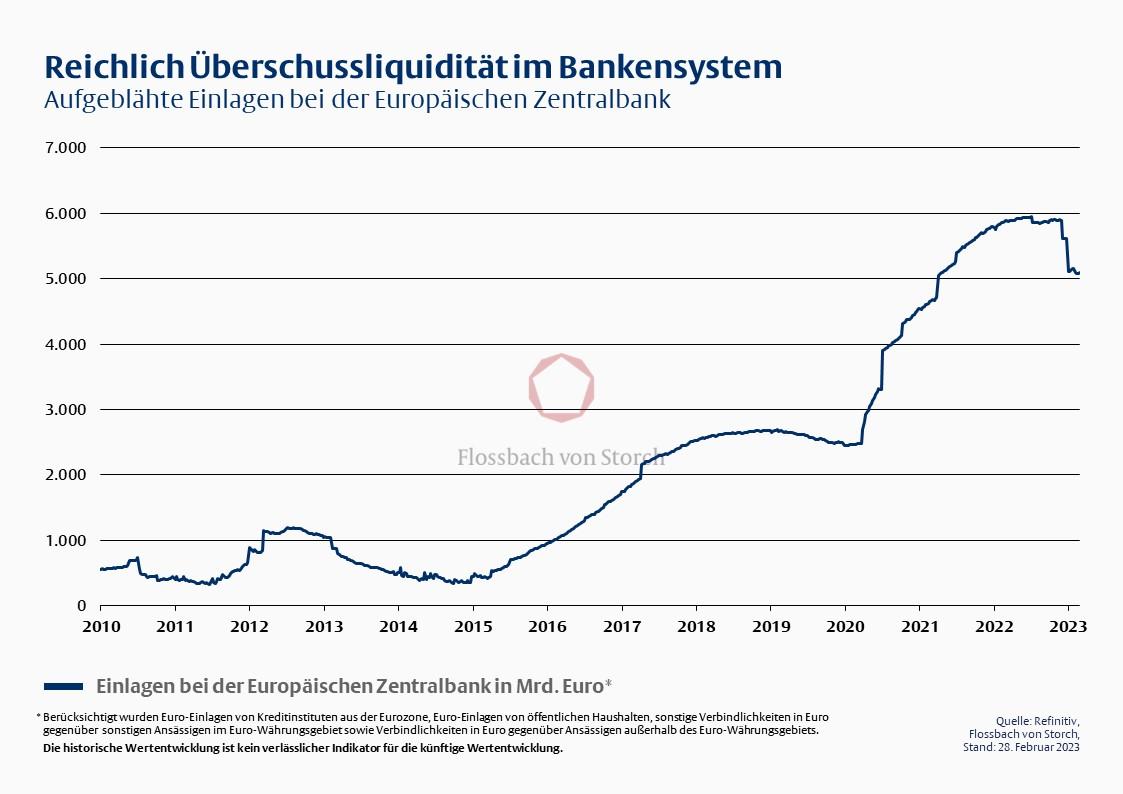

Damit nährt die EZB das Finanzsystem wohl noch auf Jahre hinaus mit außergewöhnlich viel Liquidität, wie ein Blick auf die Einlagen bei der Notenbank zeigt (vgl. Grafik).

Der Bilanzabbau wird bei den Notenbanken also deutlich länger dauern als der Bilanzaufbau. Die EZB ist da nur ein Beispiel. Ging es beim Wertpapierbestand in vergangenen Krisen im Hasentempo rasch nach oben, klettert der Bestand wie ein Igel jetzt nur gemächlich nach unten und wird seine alten Tiefstände voraussichtlich wohl nie wieder erreichen.

Die US-Notenbank hat bereits verkündet, ihre Wertpapierbestände künftig auf einem (historisch) höheren Niveau belassen zu wollen. Das Risiko möglicher Liquiditätsengpässe im Finanzsystem soll durch eine dauerhaft angelegte Überschussliquidität minimiert werden.

Neue alte Welt

Doch wie beim Märchen „Der Hase und der Igel“ von den Gebrüdern Grimm, hat beim Buxtehuder Wettrennen letztlich der bedächtige, langsame Igel gewonnen. Wenngleich also die Notenbanken ihren Fußabdruck im Markt nicht mit Vollgas wieder auslöschen (können), hat deren allmähliche Bilanzverkürzung dennoch weitreichende Implikationen.

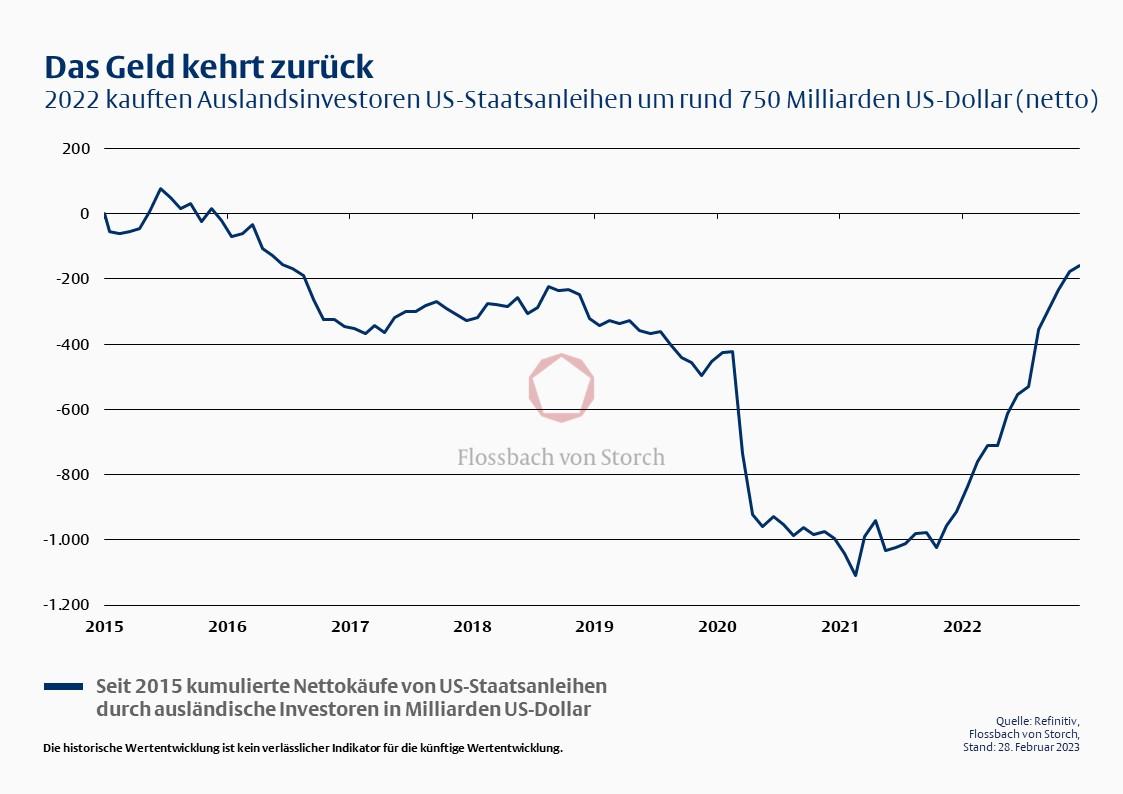

Wenn US-Staatsanleihen weiter im aktuellen Umfang von bis zu 60 Milliarden US-Dollar pro Monat abgebaut würden, könnte allein die Nachfrage der US-Notenbank nach US-Staatsanleihen in diesem Jahr um gut 700 Milliarden US-Dollar sinken. Eine Lücke, die gefüllt werden muss – und bislang auch erfolgreich gefüllt werden kann.

Denn es gibt wieder auskömmliche Renditen am Anleihemarkt. So wie früher. Beispielsweise brachten 5-jährige US-Staatsanleihen zuletzt wieder mehr als vier Prozent Rendite, so viel wie seit 2007 nicht mehr. Dies ruft etwa Marktakteure zurück auf den Plan, die ihr Geld zuvor lieber in der Kasse parkten. In den USA haben im Jahr 2022 allein 750 Milliarden US-Dollar von Auslandsinvestoren ihren Weg zurück in US-Staatsanleihen gefunden (vgl. Grafik). Zum Vergleich: Das Defizit der US-Regierung betrug im vergangenen Kalenderjahr 1.419 Milliarden US-Dollar.

Damit läuft der Entzug vom billigen Geld bislang planmäßig. Die Rückkehr auskömmlicher Renditen bedeutet auch eine Rückkehr zahlreicher Marktteilnehmer, welche die Nachfragelücke, die die Notenbanken hinterlassen, bislang schließen.

Ein erfolgreicher Entzug setzt aber auch voraus, dass die Schuldentragfähigkeit, etwa von Staaten, weiterhin gewährleistet wird. Angesichts rekordhoher Staatsschuldenstände dürfte ein geordneter Entzug daher auch zukünftig nur graduell erfolgen können. Weniger Medikation bedeutet also auch in Zeiten schrumpfender Wertpapierbestände noch längst keinen vollständigen Entzug.

Glossar

Verschiedene Fachbegriffe aus der Welt der Finanzen finden Sie in unserem Glossar erklärt.

RECHTLICHER HINWEIS

Diese Veröffentlichung dient unter anderem als Werbemitteilung.

Die in dieser Veröffentlichung enthaltenen Informationen und zum Ausdruck gebrachten Meinungen geben die Einschätzungen von Flossbach von Storch zum Zeitpunkt der Veröffentlichung wieder und können sich jederzeit ohne vorherige Ankündigung ändern. Angaben zu in die Zukunft gerichteten Aussagen spiegeln die Zukunftserwartung von Flossbach von Storch wider, können aber erheblich von den tatsächlichen Entwicklungen und Ergebnissen abweichen. Für die Richtigkeit und Vollständigkeit kann keine Gewähr übernommen werden. Der Wert jedes Investments kann sinken oder steigen und Sie erhalten möglicherweise nicht den investierten Geldbetrag zurück.

Mit dieser Veröffentlichung wird kein Angebot zum Verkauf, Kauf oder zur Zeichnung von Wertpapieren oder sonstigen Titeln unterbreitet. Die enthaltenen Informationen und Einschätzungen stellen keine Anlageberatung oder sonstige Empfehlung dar. Sie ersetzen unter anderem keine individuelle Anlageberatung.

Diese Veröffentlichung unterliegt urheber-, marken- und gewerblichen Schutzrechten. Eine Vervielfältigung, Verbreitung, Bereithaltung zum Abruf oder Online-Zugänglichmachung (Übernahme in andere Webseite) der Veröffentlichung ganz oder teilweise, in veränderter oder unveränderter Form ist nur nach vorheriger schriftlicher Zustimmung von Flossbach von Storch zulässig.

Angaben zu historischen Wertentwicklungen sind kein Indikator für zukünftige Wertentwicklungen.

© 2025 Flossbach von Storch. Alle Rechte vorbehalten.