Leider ist er heute nicht nur in Vergessenheit geraten, sondern wurde von maßgeblichen Akteuren aus dem kollektiven Gedächtnis aktiv gelöscht. So sagte kein geringere als Jerome Powell, Chef der US Federal Reserve, bei einer Anhörung im US-Kongress am 23. Februar 2021:

„Nun, als Sie und ich vor einer Million Jahren Ökonomie studierten, schienen M2 und die Geldmengenaggregate im Allgemeinen eine Beziehung zum Wirtschaftswachstum zu haben. Im Moment würde ich sagen, dass das Wachstum von M2, das ziemlich beträchtlich ist, nicht wirklich wichtige Implikationen für den wirtschaftlichen Ausblick hat. M2 wurde vor einigen Jahren aus der Standardliste der Frühindikatoren gestrichen, und die klassische Beziehung zwischen monetären Aggregaten und Wirtschaftswachstum in Bezug auf die Größe der Wirtschaft ist einfach nicht mehr gegeben. Wir hatten zu verschiedenen Zeiten ein großes Wachstum der Geldaggregate ohne Inflation, also [ist diese Beziehung] etwas, das wir verlernen müssen, denke ich.“1

Zu dieser Zeit dachten Powell und viele andere Akteure der Geldpolitik, akademische Volkswirte und Markteilnehmer, dass die damals aufkommende Inflation ein „transitorisches Phänomen“ sei. Wie wir heute wissen, war das ein gravierender Irrtum. Dennoch schenkt auch gegenwärtig kaum einer der erwähnten Charaktere dem „monetären Phänomen“ Beachtung. Stattdessen konzentriert sich die allgemeine Diskussion über die Aussichten für die Inflation auf die Entwicklung der Produktion, der Arbeitslosigkeit und der Rohstoffmärkte. Dass dies nicht die eigentlichen Ursachen, sondern nur Katalysatoren für Entstehung von Inflation aufgrund eines Überangebots an Geld sind, wird dabei – wie schon zu Anfang der 1970er-Jahre – geflissentlich übersehen.

Wir haben schon früh auf das „monetäre Phänomen“ bei der Entstehung der Inflation hingewiesen und wurden daher von der Inflationswelle weniger überrascht als andere.2 Aus dem gleichen Grund rechnen wir auch nicht mit einer schnellen Rückkehr zur Preisstabilität der früheren Jahre. Ein von den Zentralbanken im Verbund mit den Fiskalpolitikern geschaffener Geldüberhang bietet über die kommenden Jahre noch genügend Treibstoff für die Inflation.

Geldschaffung im Verbund mit der Fiskalpolitik

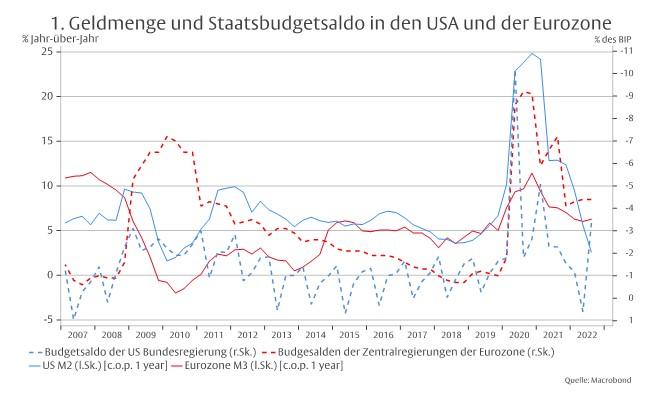

Üblicherweise erhöht die Geldpolitik das Geldangebot, indem sie durch niedrige Zinsen auf Zentralbankgeld die Banken zu Senkungen von Kreditzinsen animiert. Die Kreditnachfrage steigt. Durch neue Kreditvergabe der Banken (Ausweitung der Bilanzaktiva) wird Giralgeld geschöpft (Ausweitung der Bilanzpassiva), das den Nichtbanken als Transaktionsmittel dient.3 Während und nach der Finanzkrise hat die Niedrigzinspolitik der Zentralbanken in den USA und der Eurozone die Kreditnachfrage jedoch nur mäßig beschleunigt (siehe in Grafik 1 die Zeit von 2008 bis 2018).

Zwar sind durch den Zinsverfall die Bewertungen künftiger Erträge von Vermögenswerten und daher deren Preise gestiegen. Doch hat der Anstieg der Bewertungen – entgegen der Mechanik von „Tobin’s Q“ – keinen entsprechenden Anstieg der realen Investitionen und damit der Kreditnachfrage ausgelöst.4 Oft wurden neue Kredite genutzt, um vorhandene Vermögenswerte zu kaufen, statt neue zu schaffen. Ein Grund für die Investitionsschwäche könnte gewesen sein, dass durch die Niedrigzinspolitik unter normalen Umständen nicht lebensfähige („Zombie-“) Unternehmen am Leben gehalten wurden. Die dadurch künstlich geschaffenen Kapazitäten dürften effizientere Investitionen verhindert und damit die Kreditnachfrage für die Erneuerung des produktiven Kapitalstocks gedämpft haben.

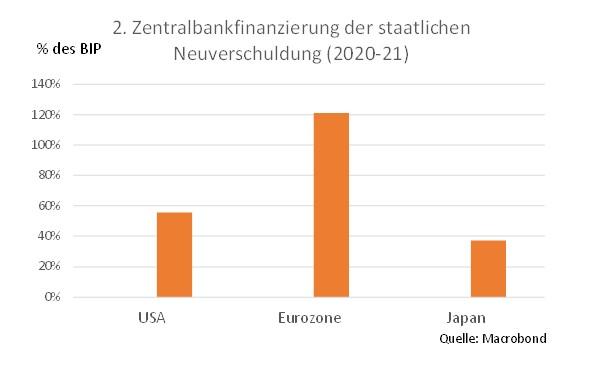

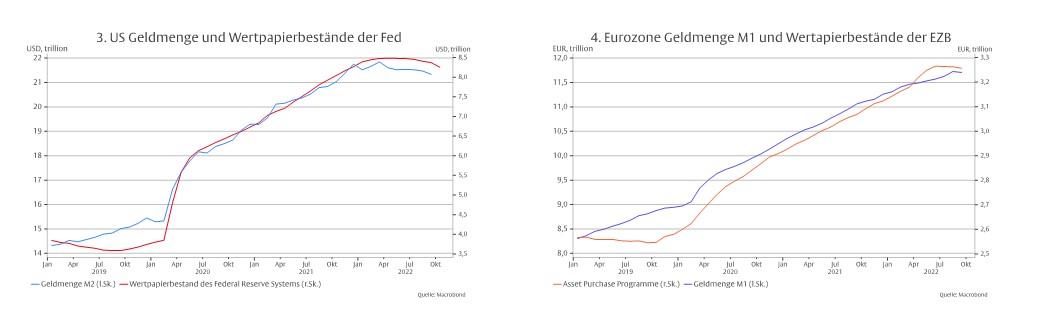

Dies änderte sich jedoch mit dem Beginn der expansiven Fiskalpolitik während der Pandemiejahre. Staaten finanzierten großzügige Kompensationszahlungen an ihre Bürger für den Verdienstausfall während der Lockdowns durch Neuverschuldung. Die dafür emittierten Anleihen wurden von den Zentralbanken im Rahmen ihrer Programme der „quantitativen Lockerung“ aufgekauft und mit neu geschaffenem Zentralbankgeld bezahlt (Grafik 2). Die mit den Anleihekäufen beauftragten Geschäftsbanken verwandelten das von den Zentralbanken erhaltene Zentralbankgeld in Giralgeld zur Bezahlung der Verkäufer der Anleihen. Folglich stiegen die Anleihebestände auf den Bilanzen der Zentralbanken nahezu im Gleichschritt mit der umlaufenden Geldmenge (Grafik 3 und 4). Die monetäre Finanzierung enormer staatlicher Haushaltsdefizite führte also zu einem gewaltigen Wachstum der umlaufenden Geldmenge (siehe die Zeit nach 2018 in Grafik 1).

Geld und Inflation

Friedmans These aus den 1960er Jahren zum kausalen Zusammenhang zwischen Geld und Inflation ist nicht neu. Sie geht zurück auf die altehrwürdige Quantitätstheorie des Geldes, die schon zu Zeiten von Nikolaus Kopernikus und Jean Bodin im 16. Jahrhundert entstand. Sie besagt, dass dem nominalen Einkommen in jeder Periode ein entsprechender Geldfluss gegenübersteht. Mit einfacher Algebra ausgedrückt:

P * Y = v * M

wobei P für das Preisniveau, Y für das reale Einkommen, M für die Geldmenge und v für die „Umlaufsgeschwindigkeit“ des Geldes stehen. Die „Umlaufsgeschwindigkeit“ übersetzt die Bestandsgröße M in eine Stromgröße vM, d.h., v gibt an, wie oft in einer Periode der Geldbestand M den Besitzer wechselt.

In ihrer ursprünglichen Form definiert die Quantitätsgleichung eine Identität. Ein kausaler Zusammenhang zwischen Geldmenge und Preisniveau entsteht dann, wenn man annimmt, dass die Preise flexibel sind und M sich ändert während Y und v im Wesentlichen gleichbleiben.

Der Geldüberhang

Wir bezeichnen als Geldüberhang eine Ausweitung des Geldangebots (M), das nicht durch eine entsprechende fundamentale Steigerung der Geldnachfrage (permanenter Rückgang von v) kompensiert wird. Dadurch entsteht auf dem Geldmarkt ein temporäres Ungleichgewicht. Die Rückkehr zum Gleichgewicht kann durch eine (wenig wahrscheinliche) sprunghafte dauerhafte Ausweitung der Geldnachfrage (Rückgang von v) bei stabilen Preisen, einem durch die Politik ausgelösten Rückgang des Geldangebots, oder durch einen Anstieg der Preise erfolgen. Im letzten Fall wird über Inflation die nominale Geldnachfrage so lange erhöht, bis sie wieder dem nominalen Geldangebot entspricht (und v zu seinem längerfristigen Trendwert zurückgekehrt ist).

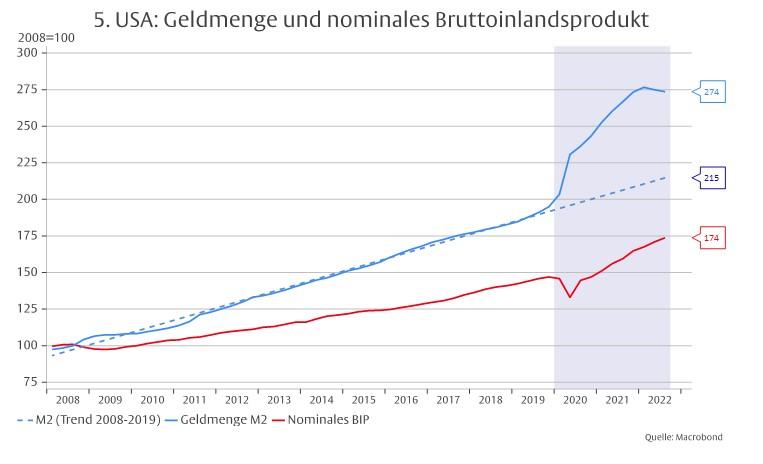

Man kann den Geldüberhang grob abschätzen, indem man die von den Anleihekäufen aufgeblähte Entwicklung der Geldmenge mit der Fortschreibung der vergangenen Entwicklung vergleicht, für die Anleihekäufe keine große Rolle gespielt haben. In den USA begannen die Anleihekäufe im großen Stil (nach der Finanzkrise wieder) ab 2020. Grafik 5 zeigt, wie die Geldmenge M2 ab diesem Zeitpunkt über ihre aus den Jahren davor fortgeschriebenen Trendwerte stieg. Ende des dritten Quartals dieses Jahres betrug der aus der Differenz zwischen tatsächlichem und Trendwert geschätzte Geldüberhang 26 Prozent.

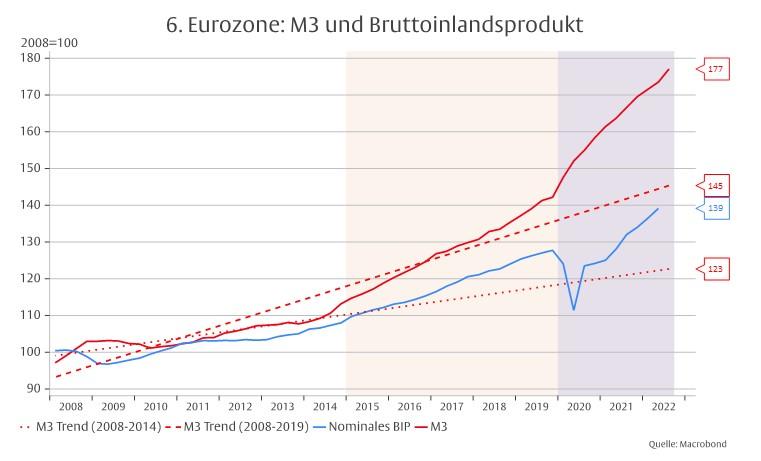

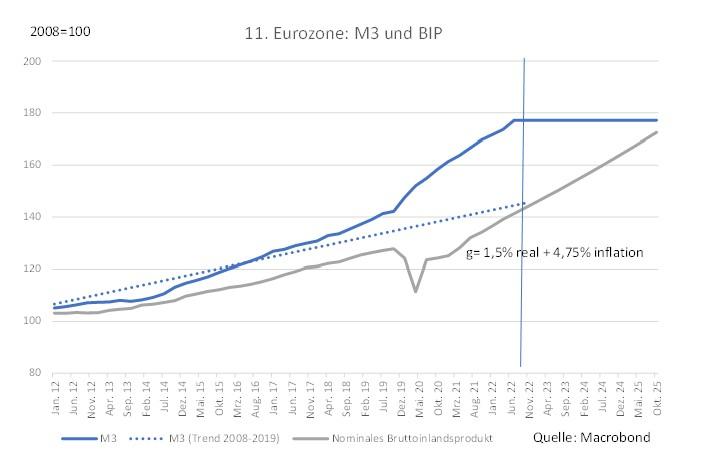

Im Euroraum begann die Europäische Zentralbank mit ihren Anleihekäufen 2015 und trat dann ab 2020 nochmals kräftig aufs Gaspedal. Vergleicht man die tatsächliche Entwicklung der Geldmenge M3 mit dem aus dem Trend von 2008 bis 2014 fortgeschriebenen Wert kommt man auf einen Geldüberhang von 44 Prozent. Betrachtet man nur die Entwicklung seit 2020 beträgt der Geldüberhang ähnlich wie in den USA 22 Prozent.

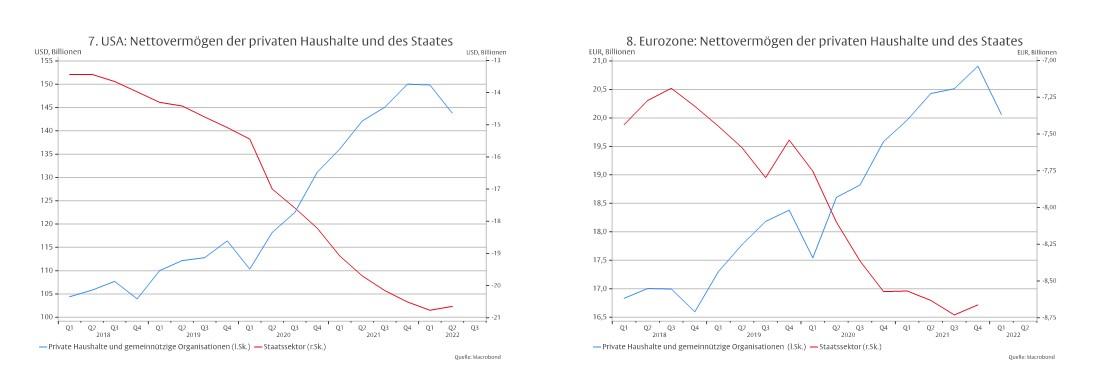

Der Geldüberhang dürfte vor allem im Bereich der privaten Haushalte liegen. Wie die Grafiken 7 und 8 für die USA und die Eurozone zeigen, sind während der Pandemie die Nettovermögen der Haushalte stark gestiegen und die der Staaten entsprechend gefallen. Wie in den Grafiken 3 und 4 gezeigt, haben die Staaten ihre Verschuldung durch den indirekten Verkauf von Anleihen an die Zentralbanken finanziert, die zur Bezahlung ihrer Käufe neues Geld geschaffen haben.

Das monetäre Inflationspotenzial

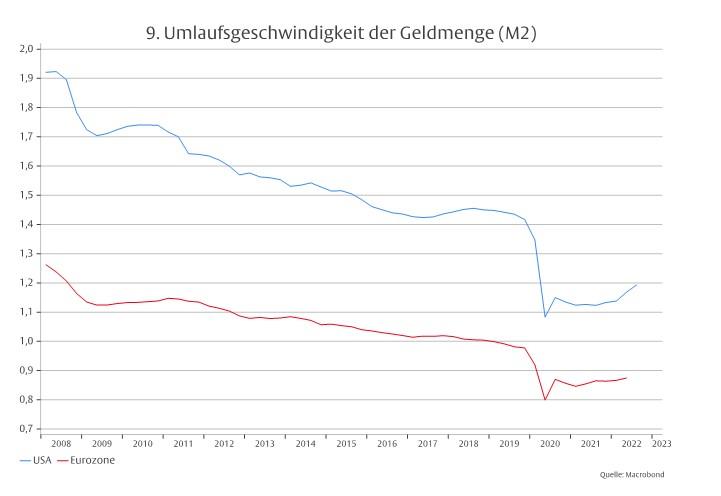

Ein Geldüberhang bewirkt einen vorübergehenden Rückgang der Umlaufsgeschwindigkeit (PY/M). Dies ist für die USA und Eurozone in Grafik 9 zu sehen. Da man nicht davon ausgehen kann, dass die Wirtschaftsakteure eine durch die Politik arrangierte Geldspritze freiwillig horten werden, muss man damit rechnen, dass sich eine durch die Präferenzen der Akteure längerfristig bestimmte Umlaufsgeschwindigkeit durch den Anstieg des nominalen Einkommens wieder ergeben wird. Lässt sich das reale Einkommen nicht dementsprechend erhöhen, übernimmt der Anstieg der Preise die Anpassung.

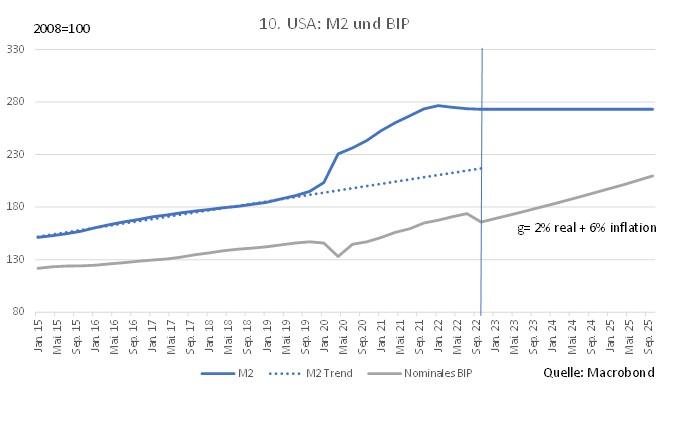

Eine Prognose der sich aus dem Geldüberhang ergebenden Inflation ist unmöglich. Dazu ist die Unsicherheit über die Anpassung der Umlaufgeschwindigkeit zu groß. Aber man kann abschätzen, wie eine Normalisierung der Umlaufsgeschwindigkeit unter bestimmten Annahmen durch Inflation den Geldüberhang abbauen könnte. Dazu nehmen wir an, dass die längerfristige Umlaufsgeschwindigkeit, die sich aus dem Trendwert der Geldmenge vor der politisch erzeugten Geldmengenausweitung und dem Bruttoinlandsprodukt ergibt, im Verlauf der nächsten drei Jahre wieder erreicht werden wird. Weiterhin nehmen wir an, dass das reale Bruttoinlandsprodukt in den USA im Schnitt um jährlich 2 Prozent und im Euroraum um 1,5 Prozent pro Jahr wachsen wird.

Grafik 10 zeigt die Ergebnisse der Simulation für die USA. Der Deflator des Bruttoinlandsprodukts kann bis Ende 2025 um 6 Prozent jährlich wachsen, bis die tatsächliche Umlaufsgeschwindigkeit zu ihrem Trendwert zurückgekehrt ist. Geht man von dem ab 2015 geschaffenen Geldüberhang aus, könnte die mit dem BIP-Deflator gemessene Inflation in der Eurozone ebenfalls 6 Prozent pro Jahr betragen. Möglicherweise ist aber ein Teil des Geldüberhangs durch höheres nominales Wirtschaftswachstum schon absorbiert. Beginnt man mit der Schätzung wie in den USA ab dem Jahr 2020, sieht man, dass der Deflator des Bruttoinlandsprodukts im Euroraum bis Ende 2025 um 4 ¾ Prozent pro Jahr wachsen kann, bis der entsprechende Trendwert für die Umlaufsgeschwindigkeit erreicht ist (Grafik 11).

Fazit

Wie früher in Kriegszeiten haben die Staaten während der Pandemie Ausgleichzahlungen an ihre Bürger durch Geldschaffung ihrer Notenbanken finanziert. Anders als früher haben sich die Notenbanken in der jüngeren Vergangenheit aus eigenem Antrieb der Fiskalpolitik der Staaten unterworfen. Und ebenso wie früher in Kriegszeiten ist dadurch ein Geldüberhang entstanden, der die Inflation auf Jahre hinaus nähren kann.

Unsere Simulationen zeigen, dass der Geldüberhang das Potenzial hat, die Inflation bis Mitte dieses Jahrzehnts in den USA bei jährlich 6 Prozent und in der Eurozone bei 4 ¾ Prozent zu halten. Ob dieses Potenzial ausgeschöpft wird, hängt davon ab, inwieweit die Wirtschaftsakteure geneigt sind, das neue Geld zu horten, und die Zentralbanken die Kraft haben, den Überhang durch Kreditverknappung abzubauen. Gegenwärtig sind die Aussichten, dass die eine oder andere Entschärfung kommen könnte, eher schlecht.

____________________________________________

1 https://www.govinfo.gov/content/pkg/CHRG-117shrg44741/html/CHRG-117shrg44741.htm, S. 24, aufgerufen am 27. September 2021.

2 Siehe z.B. hier https://www.flossbachvonstorch-researchinstitute.com/de/kommentare/warum-der-euro-abwerten-und-gold-gewinnen-wird/ oder hier https://www.flossbachvonstorch-researchinstitute.com/de/studien/inflationsgefahr-warum-jetzt-alle-ueber-inflation-reden/ und Thomas Mayer, Das Inflationsgespenst. Ecowin (München-Salzburg) 24. Februar 2022.

3 Wollen Nichtbanken Transaktionen mit Zentralbankgeld („Bargeld“) durchführen, können sie ihr Giralgeld bei den Banken gegen Noten der Zentralbank eintauschen. Die Banken besorgen sich die Banknoten von der Zentralbank, indem sie diese dort gegen eigene Aktiva (mit oder ohne Rückkaufvereinbarungen) eintauschen. Im Gegensatz zur landläufigen Meinung ist die Zentralbankgeldmenge als nicht exogen vorgegeben, sondern entsteht endogen aus der Nachfrage der Banken nach Zentralbankgeld.

4 Nach der von James Tobin begründeten Investitionstheorie soll neues Kapital gebildet werden, wenn der Preis des vorhandenen Kapitals die Kosten für den Neubau übersteigen. Das Verhältnis des Preises von vorhandenem Kapital zu den Kosten eines Neubaus nannte er „Q“.

Glossar

Verschiedene Fachbegriffe aus der Welt der Finanzen finden Sie in unserem Glossar erklärt.

RECHTLICHER HINWEIS

Diese Veröffentlichung dient unter anderem als Werbemitteilung.

Die in dieser Veröffentlichung enthaltenen Informationen und zum Ausdruck gebrachten Meinungen geben die Einschätzungen von Flossbach von Storch zum Zeitpunkt der Veröffentlichung wieder und können sich jederzeit ohne vorherige Ankündigung ändern. Angaben zu in die Zukunft gerichteten Aussagen spiegeln die Zukunftserwartung von Flossbach von Storch wider, können aber erheblich von den tatsächlichen Entwicklungen und Ergebnissen abweichen. Für die Richtigkeit und Vollständigkeit kann keine Gewähr übernommen werden. Der Wert jedes Investments kann sinken oder steigen und Sie erhalten möglicherweise nicht den investierten Geldbetrag zurück.

Mit dieser Veröffentlichung wird kein Angebot zum Verkauf, Kauf oder zur Zeichnung von Wertpapieren oder sonstigen Titeln unterbreitet. Die enthaltenen Informationen und Einschätzungen stellen keine Anlageberatung oder sonstige Empfehlung dar. Sie ersetzen unter anderem keine individuelle Anlageberatung.

Diese Veröffentlichung unterliegt urheber-, marken- und gewerblichen Schutzrechten. Eine Vervielfältigung, Verbreitung, Bereithaltung zum Abruf oder Online-Zugänglichmachung (Übernahme in andere Webseite) der Veröffentlichung ganz oder teilweise, in veränderter oder unveränderter Form ist nur nach vorheriger schriftlicher Zustimmung von Flossbach von Storch zulässig.

Angaben zu historischen Wertentwicklungen sind kein Indikator für zukünftige Wertentwicklungen.

© 2025 Flossbach von Storch. Alle Rechte vorbehalten.