Die USA haben sich lange eine sehr lockere Geldpolitik geleistet. Jetzt zieht die Notenbank die Zügel an. Was bedeutet das für die Staatsfinanzen?

Wieviel Realität steckt in filmischer Fiktion? In der Netflix-Serie „Haus des Geldes“ plant eine Gruppe von Meisterdieben einen spektakulären Coup. Das Ziel: Im Rahmen einer mehrtägigen Besetzung der spanischen Notenbankdruckerei so viel Geld wie möglich zu drucken. In gewisser Weise stelle dies noch nicht einmal einen Raub dar, argumentiert einer der Meisterdiebe. Schließlich würde so „Geld aus dem Nichts geschaffen“ und niemand um sein Erspartes gebracht. Kann etwas Vergleichbares auch im echten Leben stattfinden?

In der Serie geht es um 2,4 Milliarden Euro, die gedruckt werden sollen. Ein nahezu winziger Betrag, angesichts der („realen“) Unsummen, die Notenbanken ohne unmittelbare demokratische Legitimation in den vergangenen Jahren in Umlauf gebracht haben. Jetzt bahnt sich ein vorläufiges Ende dieser außergewöhnlichen Geldschöpfung an. Die anziehenden Inflationsraten drängen die Notenbanken, zumindest vorsichtig von ihrem hochexpansiven Kurs abzurücken. Die Amerikaner gehen dabei voran.

Notenbanken im Kaufrausch

So hat die Federal Reserve Bank (Fed) ihre Anleihenkäufe bereits deutlich reduziert und will sie bis März ganz einstellen. Zudem spricht viel dafür, dass sie nach dem ersten Zinsschritt, der ebenfalls für März erwartet wird, zeitnah beginnen dürfte, ihre gigantischen Wertpapierbestände zu reduzieren. Ende Januar waren allein Staatsanleihen im Wert von 5,7 Billionen US-Dollar im Bestand der Fed. Hinzu kommen fast 2,7 Billionen an hypothekenbesicherten Papieren. Das dürfte einen historisch einmaligen Höhepunkt darstellen. Einen vergleichbaren Kaufrausch hat es bei der Notenbank zuvor noch nie gegeben.

Nutznießer dieser Entwicklung waren und sind vor allem die Staatsfinanzen. Diese profitierten gleich doppelt: Einerseits betrat mit der Fed ein marktbestimmender Investor die Bühne, dem es anders als den übrigen Marktteilnehmern egal war, ob eine zehnjährige US-Staatsanleihe nun ein oder drei Prozent Rendite bringt. Mit ihren erheblichen Käufen gelang es ihr, das Renditeniveau der Staatsanleihen über alle Laufzeiten spürbar nach unten zu drücken, so dass sich die Vereinigten Staaten von Amerika inzwischen zu relativ günstigen Konditionen refinanzieren können.

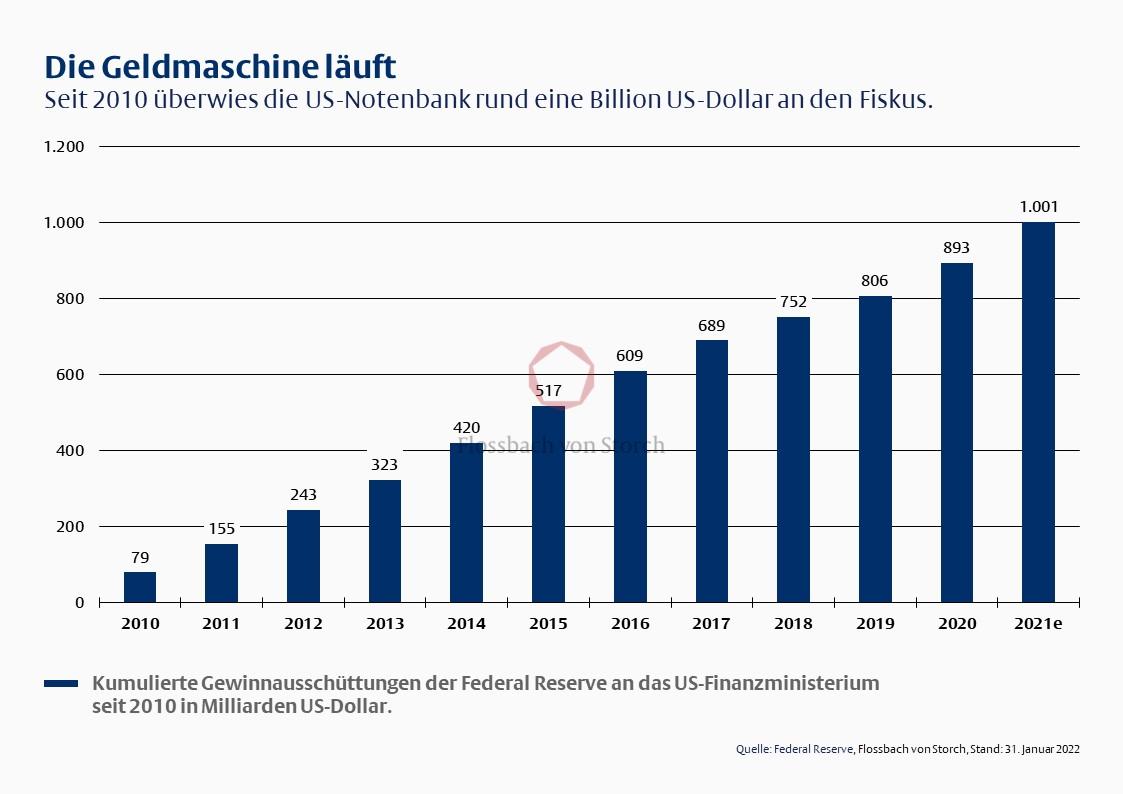

Damit aber nicht genug. Der enorme Anleihebestand in der aufgeblähten Notenbank-Bilanz sorgt zudem für erhebliche, regelmäßige Zinseinnahmen, die sie nicht behalten darf. Seit 2010 belaufen sich daher die an das US-Finanzministerium ausgeschütteten Gewinne der Fed auf rund eine Billion oder 1.001 Milliarden Dollar (vgl. Grafik).

Die US-Staatsfinanzen wurden in den vergangenen Jahren also erheblich von der US-Geldpolitik gestützt. Dennoch hat sich die Neuverschuldung, also das Defizit, in den vergangenen beiden Fiskaljahren auf unglaubliche 5.907 Milliarden Dollar erhöht. Die Staatsschuldenquote lag zum Jahresende 2021 bei gut 130 Prozent des Bruttoinlandsprodukts.

Wenn also die US-Notenbank nun plant, Zinsen anzuheben und ihre Bilanzsumme zu reduzieren: Wie steht es dann um die Schuldentragfähigkeit der amerikanischen Regierung?

(K)ein Grund zur Sorge!?

Höhere Zinsen verteuern kurzfristig gesehen die Kosten der Regierung für die Neuverschuldung und alle Anleihen, die auslaufen und zu schlechteren Konditionen refinanziert werden müssen. Vermutlich dürften die Staatsfinanzen von der derzeitigen (kurzfristigen) geldpolitischen Entwicklung langfristig aber nahezu unberührt bleiben. Grund dafür ist die sogenannte „Reflexivität“ der Notenbankpolitik.

Das bedeutet, dass Zentralbanken keiner Einbahnstraßenpolitik folgen, sondern ihre geldpolitische Ausrichtung ständig überdenken und auf eine veränderte Wahrnehmung der Anleger und ein sich veränderndes Wirtschaftsklima reagieren. Sollte also die Geldpolitik der heimischen Notenbank dazu beitragen, die Handlungsfähigkeit der US-Fiskalpolitik zu beeinträchtigen, ginge dies zwangsläufig mit negativen Implikationen hinsichtlich der Preisstabilität und der Vollbeschäftigung einher. Und diesen beiden geldpolitischen Zielen ist die Fed verpflichtet. Sie wird daher grundsätzlich die US-Renditen nur in dem Maße ansteigen lassen, wie es für die heimische Wirtschaft zuträglich ist.

Straffere Geldpolitik?

Solange aber die amerikanische Wirtschaft „brummt“, können die Staatsfinanzen angesichts der dann sprudelnden Steuereinnahmen durchaus etwas höhere Renditen vertragen. Und sollte die Notenbank den Bogen doch überspannen, können sich US-Regierung und Finanzmarktteilnehmer wahrscheinlich auf ein bewährtes Reaktionsmuster verlassen. Im Fall von wirtschaftlichen Krisen oder zu niedriger Inflationsraten hat die Fed die Zinsen in der Vergangenheit immer wieder relativ rasch gesenkt oder im erforderlichen Umfang Staatsanleihen aufgekauft, so dass die Schuldentragfähigkeit gestiegen und damit der Schuldenberg letztlich immer weiter gewachsen ist.

Beim „Haus des Geldes“ auf Netflix ist das Glück für die Protagonisten nach dem gelungenen Coup letztlich nicht von Dauer. Ob auch die Rekorde bei den Staatsschulden und das Ausmaß der Notenbankinterventionen eines Tages teuer bezahlt werden müssen? Sicher beantworten lässt sich diese Frage nicht. Die Gefahr, dass strukturelle Probleme angesichts günstiger Finanzierungsmöglichkeiten immer weiter in die Zukunft geschoben werden (können), ist in jedem Fall real. Auch aus diesem Blickwinkel erscheint der Versuch der Fed, zeitnah eine geldpolitische Normalisierung anzustreben, durchaus geboten.

Glossar

Verschiedene Fachbegriffe aus der Welt der Finanzen finden Sie in unserem Glossar erklärt.

RECHTLICHER HINWEIS

Diese Veröffentlichung dient unter anderem als Werbemitteilung.

Die in dieser Veröffentlichung enthaltenen Informationen und zum Ausdruck gebrachten Meinungen geben die Einschätzungen von Flossbach von Storch zum Zeitpunkt der Veröffentlichung wieder und können sich jederzeit ohne vorherige Ankündigung ändern. Angaben zu in die Zukunft gerichteten Aussagen spiegeln die Zukunftserwartung von Flossbach von Storch wider, können aber erheblich von den tatsächlichen Entwicklungen und Ergebnissen abweichen. Für die Richtigkeit und Vollständigkeit kann keine Gewähr übernommen werden. Der Wert jedes Investments kann sinken oder steigen und Sie erhalten möglicherweise nicht den investierten Geldbetrag zurück.

Mit dieser Veröffentlichung wird kein Angebot zum Verkauf, Kauf oder zur Zeichnung von Wertpapieren oder sonstigen Titeln unterbreitet. Die enthaltenen Informationen und Einschätzungen stellen keine Anlageberatung oder sonstige Empfehlung dar. Sie ersetzen unter anderem keine individuelle Anlageberatung.

Diese Veröffentlichung unterliegt urheber-, marken- und gewerblichen Schutzrechten. Eine Vervielfältigung, Verbreitung, Bereithaltung zum Abruf oder Online-Zugänglichmachung (Übernahme in andere Webseite) der Veröffentlichung ganz oder teilweise, in veränderter oder unveränderter Form ist nur nach vorheriger schriftlicher Zustimmung von Flossbach von Storch zulässig.

Angaben zu historischen Wertentwicklungen sind kein Indikator für zukünftige Wertentwicklungen.

© 2025 Flossbach von Storch. Alle Rechte vorbehalten.