Jahrelang gab es für Staaten Schulden zu Vorzugskonditionen – und sie sind rasant gestiegen. Jetzt ist damit Schluss. Über Geldpolitik und ihre Implikationen.

180 Milliarden Euro! Was für gewöhnliche Bürger und Bürgerinnen nach sehr viel Geld klingt, war aus Sicht der Eurostaaten ein echtes Schnäppchen.

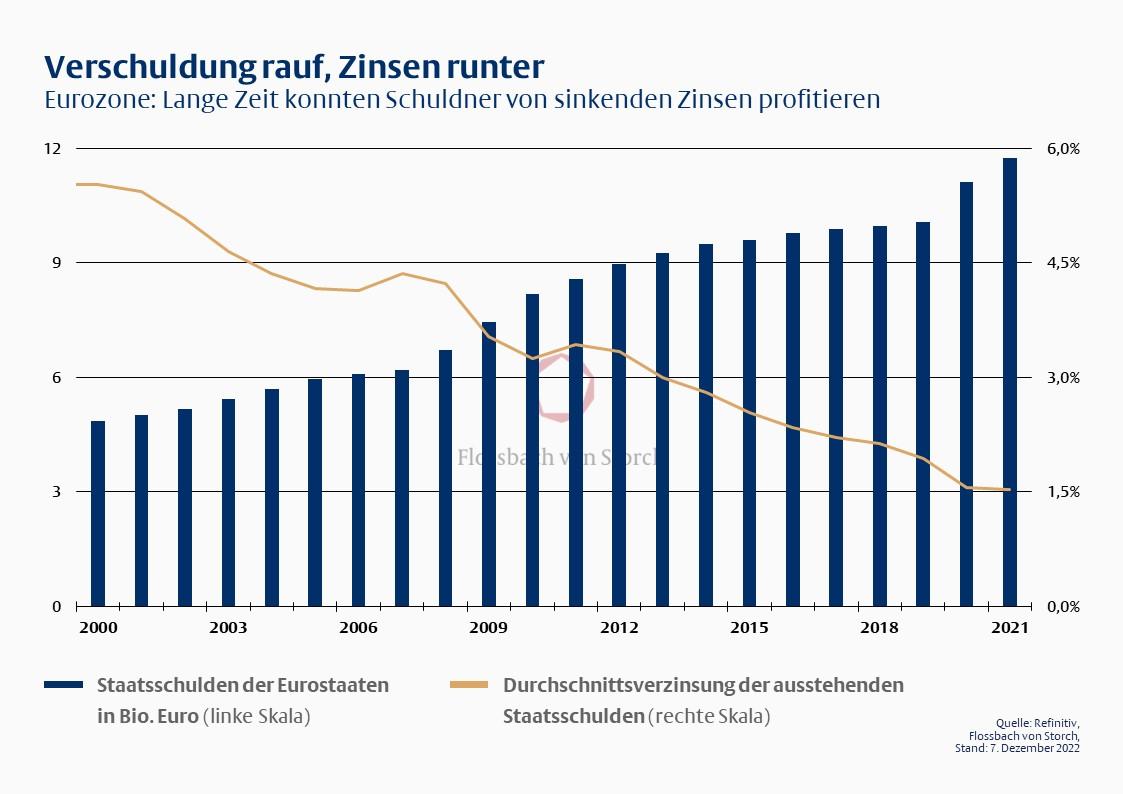

Denn so hoch war die Zinslast für alle Eurostaaten zusammen im Jahr 2021. Im Jahr 2000 lag die Zinsbelastung noch bei 268 Milliarden Euro. Dabei haben sich die Staatsschulden im selben Zeitraum mehr als verdoppelt, von weniger als 5 Billionen Euro zum Ende der Jahrtausendwende auf 11,7 Billionen Euro Ende 2021. Ist doch in dieser Zeit die Durchschnittsverzinsung der Staatsschulden in der Eurozone von rund 5,5 auf 1,5 Prozent gesunken (vgl. Grafik unten).

Mit diesem Zinsvorteil ist aber inzwischen Schluss. Mit der rekordhohen Inflation kam es auch bei uns zur Zinswende: Rentierten etwa zehnjährige Bundesanleihen zu Jahresbeginn noch negativ, stiegen ihre Renditen auf zeitweise mehr als zwei Prozent.

Mehrkosten zur Kostensenkung

Das geldpolitische Kalkül hinter der jüngeren Zinsentwicklung ist plausibel. Wegen der rekordhohen Inflation erhöhen die Notenbanken die Zinsen. Denn: Kostet Geld wieder etwas (mehr), dann sinkt die Nachfrage nach Krediten. Und weniger Kreditnachfrage bedeutet gleichfalls eine geringere Nachfrage nach Gütern und Dienstleistungen.

Das ist wichtig, weil Lieferengpässe und eine Verknappung des Angebots als eine wesentliche Ursache für den Inflationsanstieg gelten. Mit dieser Geldpolitik sollen sich Angebot und Nachfrage wieder annähern und die Inflation zu niedrigeren Raten zurückkehren. Sie macht also Sinn – auch wenn sie die Wirtschaft erst einmal belastet.

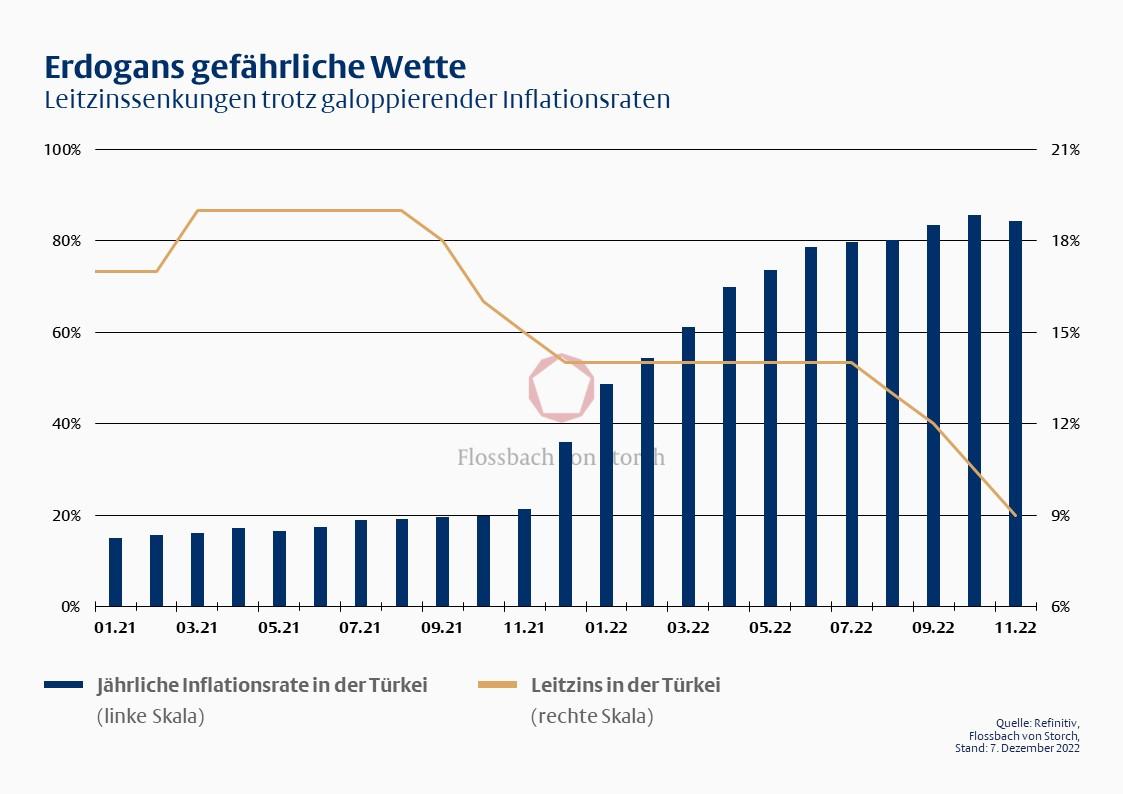

Genau solche Belastungen scheut der türkische Präsident Recep Tayyip Erdogan, obwohl die Inflationsraten in der Türkei bereits im Sommer 2021 die Marke von 20 Prozent erreichten. Erdogan, der bereits zuvor mehrere nicht genehme Notenbankgouverneure ausgetauscht hatte, übernahm im Herbst 2021 die Kontrolle über die Geldpolitik – und macht seither genau das Gegenteil von dem, wozu Wissenschaftler und erfahrene Notenbanker im Falle von hoher Inflation raten: Er lässt die türkischen Leitzinsen immer weiter absenken; bisher achtmal – von 19 Prozent auf zuletzt neun Prozent. Im Ergebnis ist der Anstieg der Verbraucherpreise in der Türkei seit August dieses Jahres nicht mehr unter die Marke von 80 Prozent gefallen (vgl. Grafik unten).

Mit den sehr hohen Inflationsraten ging ein Währungsverfall der türkischen Lira einher. Gegenüber dem Euro hat sich ihr Wert seit Anfang September 2021 etwa halbiert. Das half zwar zunächst der Wettbewerbsfähigkeit zahlreicher Exporteure und des Tourismussektors. Allerdings zeigen sich die Kosten der Geldpolitik oft erst auf lange Sicht. Der Vertrauensverlust in den Investitionsstandort Türkei und in die türkische Währung ist enorm.

Besonders dramatisch sind aber vor allem die sozialen Folgen. Während wohlhabende Bevölkerungsteile von der Entwertung ihrer aufgenommenen Hypotheken- und Unternehmenskredite profitieren, werden für ärmere Bevölkerungsteile Alltagsgüter und medizinische Produkte unerschwinglich – ihre Lohnverhandlungsmacht reicht angesichts einer Arbeitslosenquote von etwa zehn Prozent kaum aus, um einen wirksamen Inflationsausgleich zu fordern.

Die Türkei kann somit als ein mahnendes Beispiel für alle Regierungen und Notenbanken gelten, die sich zuallererst in einer langfristigen (sozialen) Verantwortung sehen, und nicht irgendwelche Partikularinteressen verfolgen.

Muss die Fiskalpolitik jetzt umdenken?

In der Eurokrise, aber auch in der Pandemie taten sich Regierungsvertreter vermeintlich leicht, gigantische Rettungspakete zu schnüren. Gab es doch seit Jahrzehnten zinsseitigen Rückenwind. Je größer die Pakete wurden, desto günstiger schien ihre Finanzierung zu werden. Doch die diesjährige Zinswende dürfte auch bei der Fiskalpolitik eine Zeitenwende einläuten: (Neu-) Schulden gibt es nicht länger zum Nulltarif.

Gleichwohl hat die Zinswende für die Staaten zwei Seiten. Einerseits werden zwar steigende Zinskosten zur Ausgabenbelastung. Andererseits steigen die Steuereinnahmen aber spürbar an, solange die Inflationsraten hoch bleiben. Und sollten die Inflationsraten deutlich zurückgehen, sind auch wieder niedrigere Zinsen vorstellbar. Denn Geldpolitik ist reflexiv: sie reagiert auf veränderte Bedingungen. Die Ausgabenpolitik der Staaten ist es nicht unbedingt: Sie kann an vergangenen Reaktionsmustern in Krisenzeiten festhalten, solange die Reflexivität der Geldpolitik ihre Schuldentragfähigkeit langfristig gewährleistet.

Die Staaten sollten die Herausforderung annehmen. Altkredite sind (noch) weitgehend niedrig verzinst. Die Inflation lässt die Steuereinnahmen (noch) steigen. Theoretisch – wenn man die vielen Krisen einmal ausblendet – wäre das Umfeld ideal, das Ziel ausgeglichener Haushalte mal wieder ernsthaft in Betracht zu ziehen und die Staatsschuldenquoten auf niedrigere Niveaus zurückzuführen. Doch vermutlich haben sich Regierungen und Notenbanken schon zu sehr an „billiges Geld“ gewöhnt.

Glossar

Verschiedene Fachbegriffe aus der Welt der Finanzen finden Sie in unserem Glossar erklärt.

RECHTLICHER HINWEIS

Diese Veröffentlichung dient unter anderem als Werbemitteilung.

Die in dieser Veröffentlichung enthaltenen Informationen und zum Ausdruck gebrachten Meinungen geben die Einschätzungen von Flossbach von Storch zum Zeitpunkt der Veröffentlichung wieder und können sich jederzeit ohne vorherige Ankündigung ändern. Angaben zu in die Zukunft gerichteten Aussagen spiegeln die Zukunftserwartung von Flossbach von Storch wider, können aber erheblich von den tatsächlichen Entwicklungen und Ergebnissen abweichen. Für die Richtigkeit und Vollständigkeit kann keine Gewähr übernommen werden. Der Wert jedes Investments kann sinken oder steigen und Sie erhalten möglicherweise nicht den investierten Geldbetrag zurück.

Mit dieser Veröffentlichung wird kein Angebot zum Verkauf, Kauf oder zur Zeichnung von Wertpapieren oder sonstigen Titeln unterbreitet. Die enthaltenen Informationen und Einschätzungen stellen keine Anlageberatung oder sonstige Empfehlung dar. Sie ersetzen unter anderem keine individuelle Anlageberatung.

Diese Veröffentlichung unterliegt urheber-, marken- und gewerblichen Schutzrechten. Eine Vervielfältigung, Verbreitung, Bereithaltung zum Abruf oder Online-Zugänglichmachung (Übernahme in andere Webseite) der Veröffentlichung ganz oder teilweise, in veränderter oder unveränderter Form ist nur nach vorheriger schriftlicher Zustimmung von Flossbach von Storch zulässig.

Angaben zu historischen Wertentwicklungen sind kein Indikator für zukünftige Wertentwicklungen.

© 2025 Flossbach von Storch. Alle Rechte vorbehalten.