Pandemiebedingte Rekorddefizite liegen hinter uns, rekordhohe Staatsschulden sind geblieben und treffen auf nun steigende Zinsen. Was das für die Fiskalpolitik bedeutet.

1.375 Milliarden US-Dollar – so hoch war das Defizit der US-Regierung Ende September im abgeschlossenen Fiskaljahr 2022. Damit war das Minus im US-Haushalt zwar nur etwa halb so hoch wie im vorangegangenen Geschäftsjahr, als geringere Steuereinnahmen und hohe pandemiebedingte Sonderausgaben anfielen. Grund zur Entspannung ist aber nicht gegeben. Denn der Staatsschuldenberg der USA ist weiter gestiegen und dürfte sich Ende dieses Jahres auf rund 30 Billionen US-Dollar belaufen und damit fast 3,6-mal so hoch ausfallen wie die gesamten Einnahmen des Staates.

In einem Umfeld, in dem Staatsanleiherenditen wieder deutlich positiv rentieren, bedeuten höhere Schulden aber mittelfristig auch spürbar steigende Zinskosten für den Staatshaushalt. Musste die US-Regierung zu Beginn des Jahres weniger als zwei Prozent Rendite anbieten, um eine zehnjährige US-Staatsanleihe auf den Markt zu bringen, waren es zuletzt rund vier Prozent. Und mit diesem Problem stehen die USA keineswegs allein.

Der Schuldendienst wird teurer

Auch in der Eurozone und im Vereinigten Königreich (UK) treffen historisch hohe Staatsschuldenquoten auf dynamisch angestiegene Renditeniveaus. Beispielsweise zielen die Renditen zehnjähriger italienischer Staatsanleihen auf die Fünf-Prozent-Marke, nachdem sie zum Jahresauftakt noch bei 1,2 Prozent lagen. Ein ähnlich hohes Renditeniveau sahen wir zuletzt während der Eurokrise im Jahr 2012.

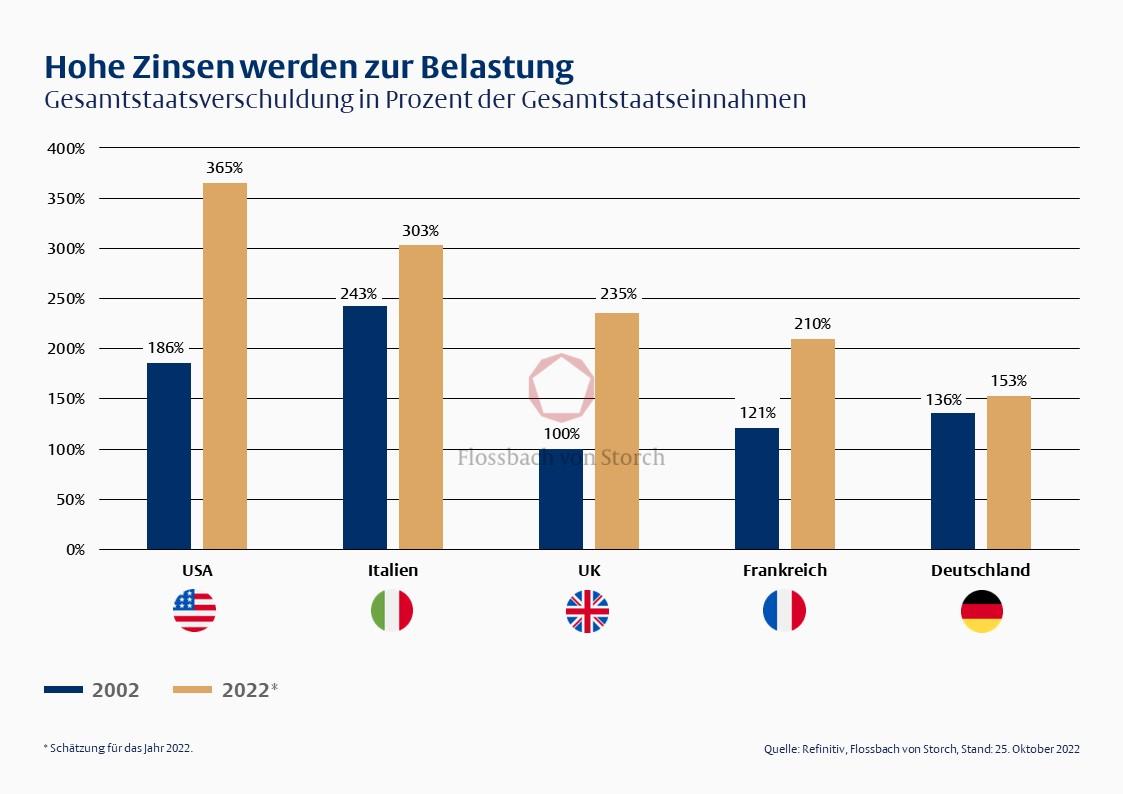

Was das für die Zinskosten der Staatshaushalte bedeuten könnte, wird beim Blick auf die Gesamtverschuldung deutlich. Denn im Verhältnis zu den Staatseinnahmen sind die Staatsschulden in den vergangenen 20 Jahren spürbar gewachsen. In Italien dürften die Staatsschulden zum Jahresende gut dreimal so hoch liegen wie die diesjährigen Staatseinnahmen, in Frankreich dürften sie mehr als doppelt so hoch ausfallen und in Deutschland etwa 1,5-mal so hoch wie die Staatseinnahmen (vgl. Grafik).

Anders ausgedrückt: Im Fall von Italien stehen in diesem Jahr jedem eingenommen Euro rund drei Euro an Schulden gegenüber. Wenn auf diese drei Euro an Schulden zukünftig im Durchschnitt nicht mehr zwei Prozent, sondern dauerhaft vier Prozent an Zinszahlungen zu leisten wären, entspräche das Mehrkosten von sechs Cent je Euro Staatseinnahmen. Der fiskalische Handlungsspielraum des Staates würde sich damit also allein aufgrund des Zinsanstiegs einengen.

Gegenwind trifft Rückenwind

Andererseits schlagen sich steigende Staatsanleiherenditen erst nach einigen Jahren in einer spürbar steigenden Zinsbelastung für Staaten nieder, da zunächst nur neu begebene Anleihen teurer werden. Beispielsweise lag die durchschnittliche Restlaufzeit der italienischen Staatsschulden im August 2022 bei 7,6 Jahren. Ein signifikanter Teil der Schulden muss also erst in fünf oder zehn Jahren prolongiert werden. Bis dahin gelten noch die alten Zinskonditionen.

In der Zwischenzeit profitieren die Staatsfinanzen nicht nur von den noch niedrigeren Zinsen, sondern gleichzeitig von der anhaltend hohen Inflation . Denn Verbraucherpreisinflation bedeutet nichts anderes, als dass die Preise steigen. Und höhere Preise bedeuten für den Fiskus steigende Mehrwertsteuereinnahmen. Zudem erhöht die hohe Inflation den Druck auf die Arbeitgeber, ihre Arbeitnehmer in Form von steigenden Löhnen zu kompensieren – was ceteris paribus zu höheren Lohnsteuereinnahmen führt.

Und weil die Zinsbelastung von Staaten bei höheren Zinsen träge reagiert, während die Einnahmenseite in einem hochinflationären Umfeld relativ rasch reagiert, entwickelt sich die Einnahmenseite von Staatshaushalten mitunter deutlich dynamischer als die Ausgabenseite. Hält dieser Zustand einige Zeit an, verlieren die Altschulden im Verhältnis zu den Staatseinnahmen an Gewicht und die Schuldenquote kann sogar sinken.

Alles beim Alten?

Wegen dieser gegenläufigen Entwicklungen ist es schwer, allgemeingültige Aussagen darüber zu treffen, wie sich die Staatshaushalte in den kommenden Jahren entwickeln werden. Abhängig von Verschuldungsgrad, Zinsniveau und Wirtschaftsentwicklung sind Staaten sehr unterschiedlich von den aktuellen Entwicklungen getroffen.

Einerseits kann es in Zeiten steigender Zinsen gefährlich sein, eine ausgabenfreudige Fiskalpolitik zu betreiben. Das zeigt das Drama bei britischen Staatsanleihen (Gilts). Als die damals neue Premierministerin Liz Truss am 23. September ein Konjunkturpaket mit großzügigen Steuersenkungen ankündigte, das mit neuemittierten Staatsanleihen hätte finanziert werden müssen, drohte eine Angebotsschwemme für langlaufende Gilts. Hatte doch die Bank of England (BoE) angekündigt, etwa zum selben Zeitpunkt damit beginnen zu wollen, ihren Bestand an Staatsanleihen zu reduzieren. Daraufhin sprangen die Renditen langlaufender Gilts an, was deren Kurse einbrechen ließ.

Britische Pensionsfonds, die große Bestände an Gilts halten, drohten in Schieflage zu geraten und die BoE stellte binnen 24 Stunden vom geplanten „Quantitative Tightening“ (Verkauf von Staatsanleihen) auf ein erneutes „Quantitative Easing“ (Kauf von Staatsanleihen) um. Kurz darauf musste Truss zurücktreten und die neue Regierung dürfte sich neue Programme gut überlegen.

Doch für manche Länder sieht die Lage besser aus. Liegen doch die Staatsanleiherenditen, wie im Fall Deutschlands, mehrere Prozentpunkte unterhalb der aktuellen und fürs nächste Jahr erwarteten Inflationsrate. Das dürfte den fiskalischen Handlungsspielraum sogar merklich unterstützen.

Regierungen, die über ausreichend „Manövriermasse“ verfügen, halten daher am Reaktionsmuster vergangener Krisen fest – im Falle Deutschlands mit dem „Doppel-Wumms“, einem 200 Milliarden Euro teuren Ausgabeprogramm, um Folgen der Energiekrise abzufedern. Vielerorts dürften kommende Krisen also mit den gleichen Mitteln wie in den vergangenen Jahren bekämpft werden: mit viel Geld.

Glossar

Verschiedene Fachbegriffe aus der Welt der Finanzen finden Sie in unserem Glossar erklärt.

RECHTLICHER HINWEIS

Diese Veröffentlichung dient unter anderem als Werbemitteilung.

Die in dieser Veröffentlichung enthaltenen Informationen und zum Ausdruck gebrachten Meinungen geben die Einschätzungen von Flossbach von Storch zum Zeitpunkt der Veröffentlichung wieder und können sich jederzeit ohne vorherige Ankündigung ändern. Angaben zu in die Zukunft gerichteten Aussagen spiegeln die Zukunftserwartung von Flossbach von Storch wider, können aber erheblich von den tatsächlichen Entwicklungen und Ergebnissen abweichen. Für die Richtigkeit und Vollständigkeit kann keine Gewähr übernommen werden. Der Wert jedes Investments kann sinken oder steigen und Sie erhalten möglicherweise nicht den investierten Geldbetrag zurück.

Mit dieser Veröffentlichung wird kein Angebot zum Verkauf, Kauf oder zur Zeichnung von Wertpapieren oder sonstigen Titeln unterbreitet. Die enthaltenen Informationen und Einschätzungen stellen keine Anlageberatung oder sonstige Empfehlung dar. Sie ersetzen unter anderem keine individuelle Anlageberatung.

Diese Veröffentlichung unterliegt urheber-, marken- und gewerblichen Schutzrechten. Eine Vervielfältigung, Verbreitung, Bereithaltung zum Abruf oder Online-Zugänglichmachung (Übernahme in andere Webseite) der Veröffentlichung ganz oder teilweise, in veränderter oder unveränderter Form ist nur nach vorheriger schriftlicher Zustimmung von Flossbach von Storch zulässig.

Angaben zu historischen Wertentwicklungen sind kein Indikator für zukünftige Wertentwicklungen.

© 2025 Flossbach von Storch. Alle Rechte vorbehalten.