Nicht nur, weil er als Burger-Fan gerne mal selbst zum gezuckerten Tomatengemisch greift, sondern auch als Investor. Denn nachdem eine der Kernbeteiligungen des Börsenaltmeisters im Februar 2019 milliardenschwere Abschreibungen bekannt gab, ging es dahin mit dem Aktienkurs: Kraft Heinz, an der Buffetts Holding Berkshire Hathaway 26,7 Prozent hält, sackte auf ein damaliges Rekordtief.

Das für seinen Ketchup weltweit bekannte US-Unternehmen hatte Abwertungen über gleich 15,4 Milliarden Dollar bekannt gegeben. Darunter gut sieben Milliarden Dollar auf den bilanzierten Goodwill.

Das ist eine Position auf der Vermögensseite der Bilanz, die immer dann nach Übernahmen auftaucht, wenn der Erwerber mehr für eine Tochter bezahlt, als sich dort in den Büchern an Vermögen finden lässt. Dieser Goodwill, in deutschsprachigen Bilanzen auch Geschäfts- und Firmenwert genannt, lässt sich volkstümlich als Übernahmeprämie bezeichnen.

Relevant, aber schwer zu greifen

Eine Prämie mit wackligem Wert, wie in der Vergangenheit nicht nur das Beispiel Kraft Heinz gezeigt hat. Jüngst, erst Ende April dieses Jahres, überraschte etwa Teladoc Health, eines der führenden US-Unternehmen für Telemedizin, seine Investoren mit einer 6,6 Milliarden Dollar schweren Abschreibung auf den bilanzierten Goodwill. Die quittierten die Nachrichten mit schweren Abschlägen. Der Kurs von Teladoc sackte danach auf ein Vierjahrestief.

Daran lassen sich zwei Dinge erkennen: Der auf der Vermögensseite einer Bilanz zu findende Goodwill hat eine große Relevanz, aber er ist offenbar für Außenstehende schwer zu greifen. Deshalb überraschen Abwertungen Investoren immer wieder aufs Neue.

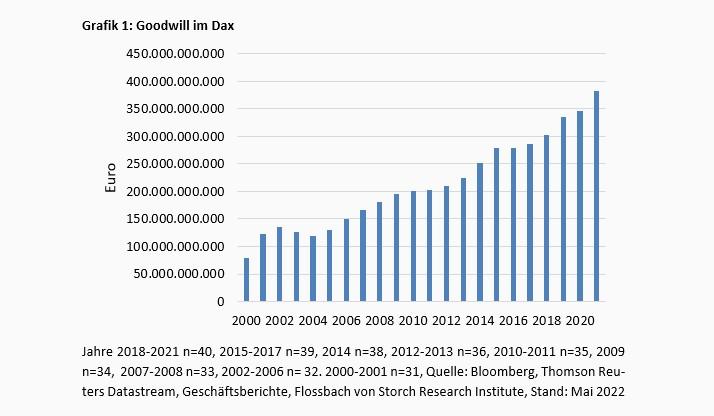

Welche Bedeutung der Goodwill hat, dafür lohnt exemplarisch eine Analyse der 40 Dax-Unternehmen. Die vereinigten mit gut 381 Milliarden Euro per Geschäftsjahresende 2021 umgerechnet rund 4,6 Prozent des weltweiten Goodwills von rund 9400 Milliarden Dollar auf sich (Grafik 1). Beides sind Rekordwerte. Dabei machte der Dax Ende 2021 nur 1,6 Prozent der weltweiten Marktkapitalisierung aller Aktien aus. Die Bedeutung des Goodwills ist bei Dax-Unternehmen also relativ gesehen überragend.

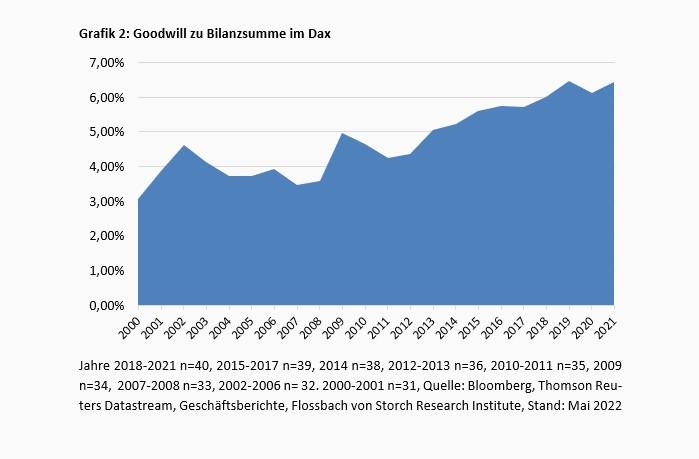

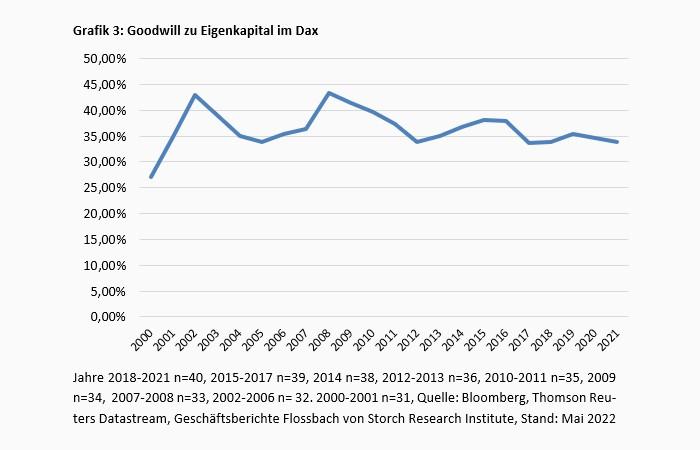

Auch bei Relationen innerhalb der Bilanz sind Dax-Unternehmen spitze. So liegen einer Untersuchung von Capital IQ zufolge die Anteile von Goodwill zum Eigenkapital bei allen börsengelisteten Unternehmen weltweit bei rund 18 Prozent und im Verhältnis zur Bilanzsumme bei drei Prozent. Bei Dax-Firmen machte der Goodwill dagegen mit zuletzt gut 6,4 Prozent aller Vermögenswerte mehr als das Doppelte des weltweiten Durchschnitts aus und knapp 34 Prozent des Eigenkapitals (Grafiken 2 und 3).

In Sachen Goodwill sind Dax-Unternehmen also in führender Position, was die Relevanz für die Unternehmensanalyse betrifft. Grundsätzlich drängt sich schon lange die Frage der Werthaltigkeit des jeweiligen Goodwills auf.1

Doch wie kommt dieser genau zustande?

Vermögensneubewertung nach Akquisitionen

Wenn ein Unternehmen wie etwa die deutsche Bayer den Unkrautvernichtungsmittelhersteller Monsanto kauft oder Microsoft das Berufsnetzwerk LinkedIn erwirbt, dann müssen die Buchhalter den Neueinkauf nach der sogenannten Erwerbsmethode abbilden. Alle Vermögenswerte und Schulden des akquirierten Unternehmens sind dabei zunächst neu zu bewerten.

Im Ergebnis kommt das neu bewertete Nettovermögen heraus, berechnet aus der Differenz von Vermögen und Schulden. Dieses wird dann verglichen mit dem Kaufpreis (Fachjargon: Fair Value der übertragenen Gegenleistung). Übersteigt der Kaufpreis das Nettovermögen, ist dieser Unterschiedsbetrag als Goodwill auf die Vermögensseite der Bilanz zu buchen. In seltenen Fällen eines Badwills (Vermögen höher als Kaufpreis), geht dieser als Gewinnbeitrag in die Ertragsrechnung des Erwerbers ein.

Ein Goodwill soll dem Wert vermeintlich nicht identifizierbarer Netto-Vermögenswerte des akquirierten Unternehmens entsprechen. Der aktivierte Goodwill ist wiederum sogenannten zahlungsmittelgenerierenden Einheiten (Cash Generating Units, CGUs) zuzuordnen, die von den Synergien eines Unternehmenszusammenschlusses profitieren sollen.

Regel der regelmäßigen Abschreibung weglobbyiert

Bis Anfang des Jahrhunderts waren Unternehmen verpflichtet, den Goodwill ratierlich abzuschreiben, so wie andere Sachanlagen auch. Diese Methode verringerte entsprechend regelmäßig die Gewinne, ließ deshalb das Eigenkapital geringer ansteigen, oder drückte dieses bei Verlusten stärker als ohne ratierliche Goodwill-Abwertung.

Im Zuge des Technologieaktiencrashs nach der Jahrtausendwende hätte dies zu einer beschleunigten Aushöhlung der mit Übernahmeprämien gut gefüllten Unternehmensbilanzen geführt. Dies verhinderte jedoch ein erfolgreiches Lobbying der US-Unternehmen.

Seit 2001 dürfen nach den US-Standards bilanzierende Unternehmen auf die gleichmäßige Abwertung des Goodwills verzichten. Seither überprüfen sie – wie schon zuvor auch – anlassbezogen, in jedem Falle aber nun einmal jährlich die Werthaltigkeit ihres Goodwills auf Basis der Annahmen des Managements. Das Prozedere dafür nennt sich Impairment Test.2

Was den US Generally Accepted Accounting Principles (GAAP) recht ist, ist dem jüngeren Bruder International Financial Reporting Standards (IFRS) billig. Die in mehr als 150 Ländern angewendeten, aus Europa heraus geborenen Bilanzregeln, führten das Impairment-only für Geschäftsjahre beginnend am 31. März 2004 oder später ein.

Der damit etablierte Management Approach, die Bewertung des Goodwills auf Annahmen des Unternehmens selbst, begründeten die Regelsetzer diesseits und jenseits des Atlantiks damit, dass die Vorstände die wirtschaftliche Situation ihrer jeweiligen neuen Töchter am besten würden einschätzen können. Die Erwartung war, dass es in Summe nicht geringere Abwertungen auf den Goodwill geben würde, sondern nur in unregelmäßigeren Abständen.

Doch die Annahme, dass der „gute Mensch“ seine Bilanzen schon würde richten, hat sich als falsch erwiesen. Folge: Allein die S&P-500-Unternehmen haben inzwischen 3,7 Billionen Dollar an Goodwill bilanziert. Bei allen börsennotierten US-Unternehmen zusammen liegt der Wert noch einmal rund zwei Billionen Dollar darüber. Und im europäischen Stoxx 600 liegt der Goodwill aller Unternehmen bei knapp 2,9 Billionen Euro.

Resterampe statt Restgröße?

Der nun 20 Jahre lang anhaltende Trend der geringen Abschreibungen und im Zuge von Übernahmen stark steigenden Goodwill-Positionen wird vor allem von Teilen der Wissenschaft kritisch beäugt. Denn zum einen werden organisch wachsende Unternehmen bilanziell benachteiligt.3 Zum anderen sollte der Goodwill eigentlich ein Restposten sein, der sich irgendwann aus der Bilanz verflüchtigt.

Da es jedoch zahlreiche Möglichkeiten gibt, die Annahmen für den Impairment Test Unternehmens-günstig zu verändern, besteht die Gefahr, dass der Goodwill zur Resterampe verkommt. Die leert sich dann regelmäßig erst im Zuge einer manifesten Krise. Bis dahin kann das Management an Zins- oder Planungshorizonten schrauben, oder CGUs neu zuschneiden, um Abwertungen aufzuschieben oder diese zumindest zu minimieren.

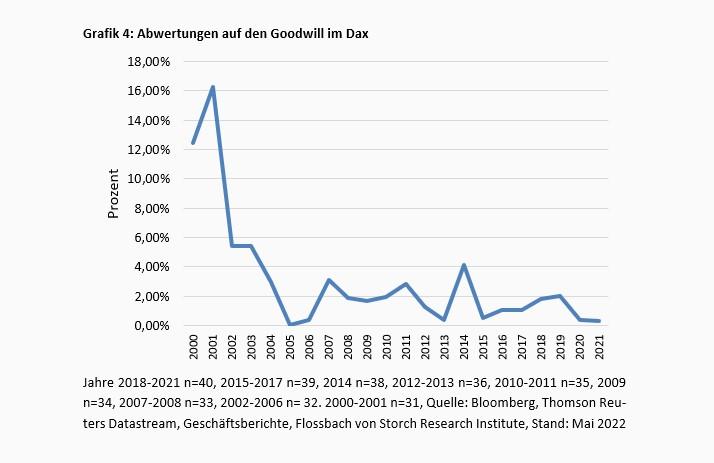

Die Einführung des Impairment-only, auch nach den in Deutschland für börsenorientierte Unternehmen geltenden IFRS-Regeln, hatte jedenfalls umgehend den Effekt, dass Abschreibungen auf den Goodwill bei den (heutigen) Dax-Unternehmen fast auf null fielen. Von einzelnen Ausreißern abgesehen, verharren Abwertungen der Übernahmeprämien seit der Einführung der Methode auf sehr niedrigem Niveau (Grafik 4).

Da ist es kaum verwunderlich, dass ein Großteil der Abschreibungen, die die aktuellen Dax-Unternehmen überhaupt vorgenommen haben, aus den Jahren 2000 bis 2004 stammen. In diesem Fünfjahreszeitraum werteten die Unternehmenslenker allein rund 49 Milliarden der bisher insgesamt knapp 110 Milliarden Euro an Abschreibungen seit dem Jahr 2000 ab.

Zu dieser Zeit existierten nur 31 (bis 2001) und 32 (von 2002 an) der aktuellen Dax-40-Unternehmen, was die geringeren Abwertungen in jüngster Zeit noch kritischer erscheinen lässt. Schließlich ist das Volumen an Goodwill aktuell deutlich höher als vor 20 Jahren – um den Faktor drei.

In den Jahren 2000 bis 2004 lag die Abwertung im Durchschnitt bei 8,5 Prozent des jeweils zuvor bilanzierten Goodwills. In den 17 Geschäftsjahren danach bei nur noch 1,4 Prozent oder einem Sechstel davon.

Hohe Abwertungen sind Ausnahmen. Eine davon lieferte der vor allem für seine Reifensparte bekannte Dax-Konzern Continental und begründete dies in seiner Bilanz 2019 wie folgt: „Im Rahmen des jährlichen Planungsprozesses wurde erwartet, dass sich die weltweite Produktion von Pkw und leichten Nutzfahrzeugen in den kommenden Jahren (2020–2024) nicht wesentlich verbessern wird. Aufgrund dieses Triggering Event und der weiteren wesentlichen Annahmen im Rahmen der Ermittlung des Nutzungswerts einer zahlungsmittelgenerierenden Einheit, wie Free Cashflows, des Diskontierungszinssatzes, dessen Parameter sowie der nachhaltigen Wachstumsrate, ergab sich eine Wertminderung des Goodwill in Höhe von 2.293,5 Mio €.“4

Visionen bis ins Jahr 2344

Continental schaute also vor drei Jahren bis ins Jahr 2024 – fünf Jahre sind ein üblicher, überschaubarer Horizont für den Goodwill.

Wie sich die Menschen im Jahr 1700 einen unüberschaubaren Horizont bis zum Jahr 2022 vorgestellt hätten, Interesse an einer solchen Fragestellung vorausgesetzt, das kann niemand heutzutage exakt erahnen. Große Visionen haben jedenfalls die amtierenden Vorstände der Unternehmen im Jahr 2022. Denn gemessen an den jüngsten jährlichen Abschreibungen auf den Goodwill gehen die Dax-Managerinnen und -Manager davon aus, dass ihre zugekauften Töchter auch noch im Jahr 2344 einen Restnutzen haben werden.

Das wäre so, als wenn die ersten, Anfang des 18. Jahrhunderts mehr oder weniger erfolgreich getesteten Dampfmaschinen auch heute noch eine tragende Rolle im wirtschaftlichen Kontext spielen würden.

Da der Goodwill wie praktisch alle Aktiva kein bilanzieller Ewigkeitsposten ist, sollten sich Investoren der mehr oder weniger hohen Risiken von Abwertungen bewusst sein. Zwar betonen Unternehmen bei für den Markt oft unerwarteten Goodwill-Abschreibungen richtigerweise, dass diese nicht cashwirksam sind. Allerdings sind sie ein Eingeständnis, dass Übernahmen doch nicht die erhofften Beiträge leisten und für diese ein zu hoher Kaufpreis in der Vergangenheit bezahlt worden ist. Da Goodwill-Abwertungen die Gewinne drücken, oder zu Verlusten führen, bedrohen sie das Eigenkapital.

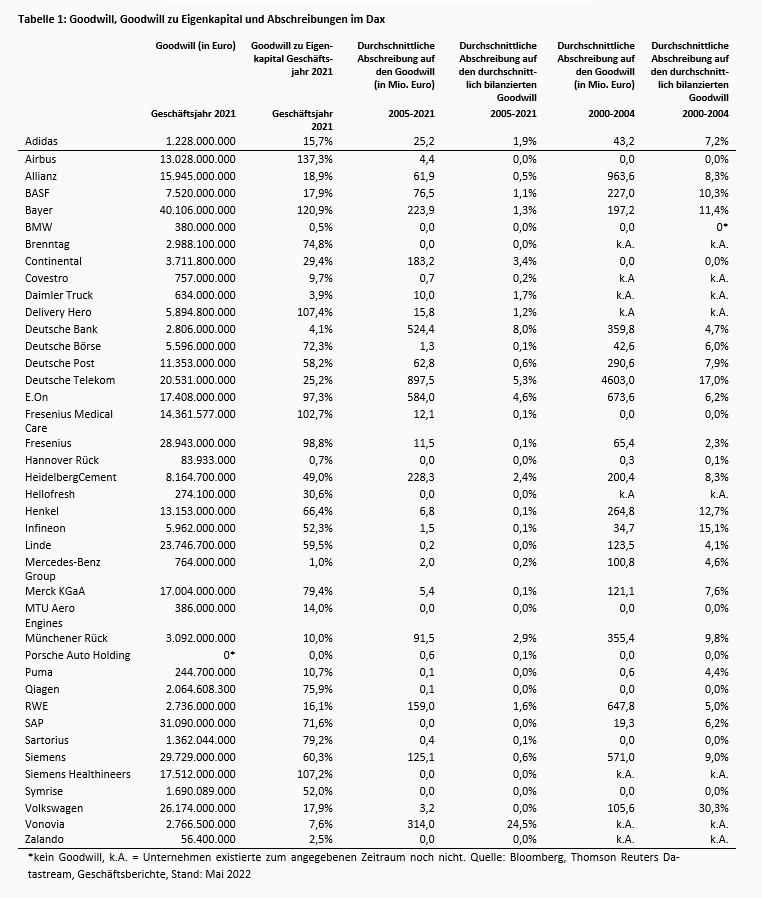

Wie stark, das ist naturgemäß individuell. So liegen die aktuellen Quoten aus Goodwill zu Eigenkapital bei den Dax-Unternehmen zwischen 0 und gut 137 Prozent. Auch ist zu erkennen, dass die durchschnittlichen Abwertungen auf den durchschnittlichen Goodwill seit Einführung des Impairment-only regelmäßig deutlich nachgelassen haben (Tabelle 1).

Ein Verlust von Eigenkapital ist nicht trivial: Verschuldungsfaktoren steigen; Vereinbarungen, die bestimmte Quoten etwa zum Gearing (Nettoschulden zu Eigenkapital) vorschreiben, könnten nach einer Goodwill-Abschreibung infrage stehen.

Misstrauen am Markt

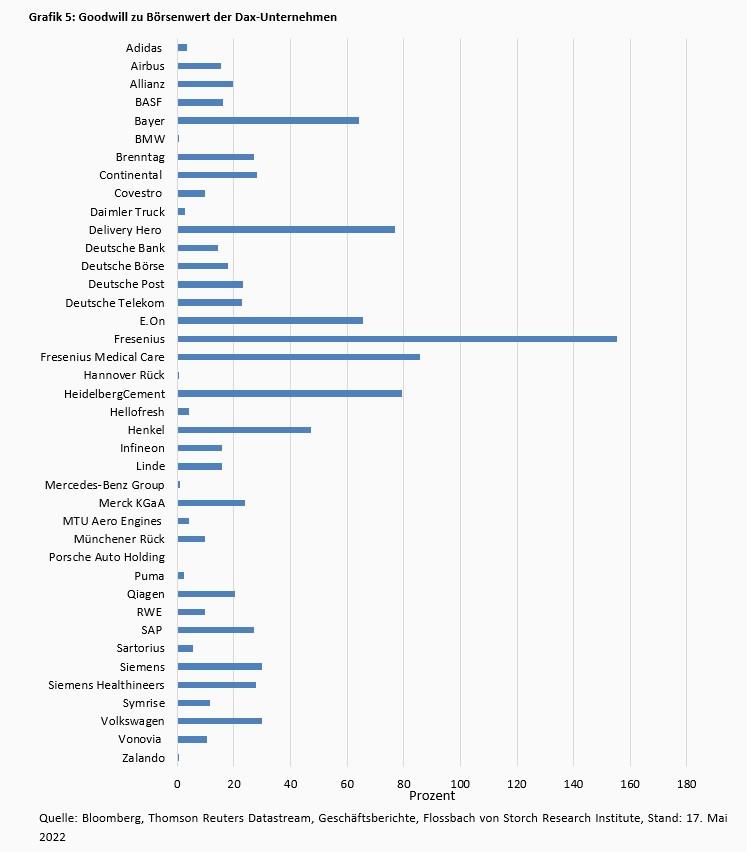

Ein Misstrauensvotum gibt der Aktienmarkt jedenfalls zumindest vordergründig immer schon dann, wenn der Börsenwert eines Unternehmens nahe oder sogar unterhalb seines bilanzierten Goodwills liegt. Da der Goodwill die im Anlagevermögen vulnerabelste Position für eine Abwertung ist, drückt ein hohes Verhältnis von Goodwill zur Marktkapitalisierung eine skeptische Haltung gegenüber dessen Werthaltigkeit aus. Auch hier liegen die Quoten im Dax weit auseinander (Grafik 5).

Ein hoher Goodwill ist auch ein starker Hinweis darauf, dass das betreffende Unternehmen ein von Übernahmen geprägtes Geschäftsmodell verfolgt. Ein niedriger Goodwill weist entweder darauf hin, dass dieser zumindest unregelmäßig abgewertet wurde, beziehungsweise werden musste. Oder der niedrige Wert spricht dafür, dass das Unternehmen nicht oder nur in geringem Maße Übernahme-getrieben operiert.

Ins Wanken bringen können den Goodwill unter anderem eine aktuell erwartete Verfehlung zuvor erhoffter Planzahlen, eine Änderung der intern angenommenen und externen Zinsniveaus oder Regeländerungen.

Airbus etwa rechnete zuletzt für seine unterschiedlichen Sparten mit internen Zinsfüßen (Weighted Average Cost of Capital, WACC) von 8,3, 9,3 und 11,0 Prozent, vor Steuern. Das war jeweils deutlich niedriger als im Jahr zuvor.5 Der Chemikalienhändler Brenntag verringerte bei dem zur Diskontierung ermittelten Cashflows verwendeten WACC den risikofreien Zinssatz von zuvor 0,2 auf 0,1 Prozent. Die hinzu kommende Marktrisikoprämie beließ der Dax-Konzern bei 7,75 Prozent.6

Da sich nun jedoch erstmals seit langer Zeit eine allgemeine Zinswende nach oben sowohl im Dollar-, im Euro-Raum als auch weltweit mehr als andeutet, könnten Goodwill-Positionen unter Druck geraten. Denn je höher der Diskontierungssatz künftiger Mittelzuflüsse, desto niedriger ihr aktueller Wert, der ein Maßstab für die Werthaltigkeit des Goodwills ist. Zumindest wäre es fragwürdig, wenn sich Annahmen von Unternehmen vom Markt entkoppelten.

Möglicherweise jedoch spielen solche Überlegungen zukünftig eine geringere Rolle – wenn sich Kräfte durchsetzen sollten, die eine Rückkehr zu einer ratierlichen Abschreibung auf den Goodwill fordern.

Zurück in die Vergangenheit

Zwar ist seit Jahren in der Diskussion, die Bilanzregeln diesbezüglich wieder zu ändern. Konkretisiert hat sich das nicht – bisher. So hat etwa das für die IFRS verantwortliche International Accounting Standards Board (IASB) jüngst untersucht, ob der Werthaltigkeitstest des Goodwills effektiver und weniger komplex gestalten werden könnte. Das IASB ist danach „vorläufig der Ansicht, dass es keinen alternativen Test gibt, der den Geschäfts- oder Firmenwert besser und zu vertretbaren Kosten ansprechen kann“. Und bezüglich einer schrittweisen Abschreibung von Goodwill über eine Zeitachse ist das IASB – ebenfalls „vorläufig“ – der Ansicht, dass der bestehende Ansatz beibehalten werden sollte. Dies sei der „beste Weg“, um „das Management eines Unternehmens für seine Übernahmeentscheidungen zur Rechenschaft“ ziehen zu können.

Ganz anders sieht es da in den USA aus. Das für die US-GAAP verantwortliche Financial Accounting Standards Board (FASB) hat zumindest konkret in der Planung, den Goodwill regelmäßig in Teilen zu amortisieren oder abzuschreiben. Wenn diese Regelung kommen sollte, dann steht dafür ein Standardzeitraum von zehn Jahren im Raum. Bis Entscheidungen darüber veröffentlicht werden können, dauere es noch mehrere Monate, so das FASB. Danach würde eine Phase erneuter Beratungen folgen, um die Leitlinien fertig zu stellen. Auch plant das FASB eine umfangreiche Übergangszeit von mindestens einem Jahr, um den Unternehmen die Umsetzung der Leitlinien zu ermöglichen. Kurz gesagt, die neuen Leitlinien würden erst in einigen Jahren in Kraft treten, so das FASB auf Anfrage des Research Institutes.

Dem dürfte sich dann das IASB kaum entziehen können. Denn eine solche Divergenz in der Bilanzierung ließe die vor allem außerhalb der USA angewendeten IFRS nahezu überflüssig erscheinen. Zumal die Wirtschaftsprüfungsgesellschaften als wichtige Stakeholder des IASB ohnehin dafür plädieren, Impairment-only abzuschaffen, dürfte es auch von dieser gewichtigen Seite Druck geben, Amerikas Vorgaben im Zweifel wieder einmal zu folgen.

Fazit

Investoren sollten sich auch in Bezug auf den Goodwill auf eine Zeitenwende einstellen. Zu lange hat diese Bilanzposition alle Stürme überstanden – auf dem Papier. Die aktuellen scharfen Korrekturen nach oben bei den Zinsniveaus, und bei den Bewertungen am Markt, sollten sich früher oder später in den Bilanzen niederschlagen. Auf der Aktivseite ist der Goodwill da an erster Stelle. Wenig überraschend wäre es, wenn sich in Zukunft mehr hohe Goodwill-Abwertungen zeigten.

Das Spiel komplett ändern könnte das FASB. Sollten die Unternehmen ihren Goodwill wieder regelmäßig abwerten müssen und dafür eine Zehnjahresfrist eingeführt werden, dann verringerten sich die Netto-Unternehmensgewinne weltweit um mehr als 900 Milliarden Dollar pro Jahr. Das würde insgesamt entsprechend die Eigenkapitalbasis der Unternehmen schmälern beziehungsweise Zuwächse stark eindämmen.

Im Dax würden gemessen an den aktuellen 40 Mitgliedern gut 38 Milliarden Euro an Nettogewinn jährlich ausgelöscht – das entspricht geschätzt einem Drittel der Netto-Erträge in einem Rekord-Gewinn-Jahr für die Dax-Unternehmen oder grob der Hälfte eines durchschnittlichen Jahres.

Für deutsche Unternehmen wäre das reine Prozedere übrigens eine leichte Übung. Denn nach dem etwa für den Einzelabschluss aller Unternehmen hierzulande unverändert gültigen Handelsgesetzbuch sollten Unternehmen ihren Goodwill über zehn Jahre abschreiben – wenn die Nutzungsdauer nicht verlässlich geschätzt werden kann. Letzteres ist in der Praxis unmöglich.

_________________________________________________________

1 https://www.flossbachvonstorch-researchinstitute.com/de/studien/mit-viel-gutem-willen/

2 Mindestens einmal jährlich und zu jedem Zeitpunkt, an dem Indikatoren einer Wertminderung vorliegen, ist ein aus Übernahmen entstandener Goodwill im Rahmen eines Impairment-Tests auf seine Werthaltigkeit hin zu überprüfen. Allerdings nicht als einzelne Summe, da der Goodwill Vermögenswerten mehreren Geschäftseinheiten zugeordnet werden muss und ihm damit trennbare Zahlungsströme zugehörig sind. Der Impairment-Test erfolgt deshalb auf Stufe dieser Geschäftseinheiten (Cash Generating Units, CGU). Es wird der Buchwert der CGU mit ihrem erzielbaren Betrag, welcher dem höheren Wert aus Nutzwert und Fair Value abzüglich Veräußerungskosten entspricht, verglichen. Übersteigt der Buchwert den erzielbaren Betrag, ist er auf diesen abzuschreiben.

4 Continental Geschäftsbericht 2019, Seite 61

5 Airbus Geschäftsbericht 2021, Seite 280 (Financial Statements 2021, Seite 35)

6 Brenntag Geschäftsbericht 2021, Seite 182

Glossar

Verschiedene Fachbegriffe aus der Welt der Finanzen finden Sie in unserem Glossar erklärt.

RECHTLICHER HINWEIS

Diese Veröffentlichung dient unter anderem als Werbemitteilung.

Die in dieser Veröffentlichung enthaltenen Informationen und zum Ausdruck gebrachten Meinungen geben die Einschätzungen von Flossbach von Storch zum Zeitpunkt der Veröffentlichung wieder und können sich jederzeit ohne vorherige Ankündigung ändern. Angaben zu in die Zukunft gerichteten Aussagen spiegeln die Zukunftserwartung von Flossbach von Storch wider, können aber erheblich von den tatsächlichen Entwicklungen und Ergebnissen abweichen. Für die Richtigkeit und Vollständigkeit kann keine Gewähr übernommen werden. Der Wert jedes Investments kann sinken oder steigen und Sie erhalten möglicherweise nicht den investierten Geldbetrag zurück.

Mit dieser Veröffentlichung wird kein Angebot zum Verkauf, Kauf oder zur Zeichnung von Wertpapieren oder sonstigen Titeln unterbreitet. Die enthaltenen Informationen und Einschätzungen stellen keine Anlageberatung oder sonstige Empfehlung dar. Sie ersetzen unter anderem keine individuelle Anlageberatung.

Diese Veröffentlichung unterliegt urheber-, marken- und gewerblichen Schutzrechten. Eine Vervielfältigung, Verbreitung, Bereithaltung zum Abruf oder Online-Zugänglichmachung (Übernahme in andere Webseite) der Veröffentlichung ganz oder teilweise, in veränderter oder unveränderter Form ist nur nach vorheriger schriftlicher Zustimmung von Flossbach von Storch zulässig.

Angaben zu historischen Wertentwicklungen sind kein Indikator für zukünftige Wertentwicklungen.

© 2025 Flossbach von Storch. Alle Rechte vorbehalten.