26 Minuten mit dem Fahrrad zum Audimax der Universität, eine Viertelstunde Fahrt mit der Bahn bis zum Ruhrstadion und nur wenige Schritte bis zum berühmten, nur ein wenig berüchtigten „Bermudadreieck“, der Partymeile der Stadt: Die Wohnung in der Annastraße in Bochum ist ideal für Studierende – und auf den ersten Blick bezahlbar. Exakt 399,91 Euro will der Vermieter haben, kalt für genau 52,55 Quadratmeter.

Der Vermieter ist Vonovia und hat nicht nur seinen Sitz in der Ruhrgebiets-Metropole, sondern sponsert das bekannte Fußballstadion an der Castroper Straße und den ortsansässigen Verein für Leibesübungen gleich mit. Dieser VfL spielt sogar mal wieder erste Liga – und ist auch Nicht-Fußballfans spätestens seit der Vertonung von Herbert Grönemeyers Werk „4630 Bochum“ bekannt.

Erstligareif sind auch die Nebenkosten, die Vonovia für die Wohnung tief im Westen veranschlagt. Die liegen in der Annastraße nämlich exakt so hoch wie die Kaltmiete. Das macht dann also insgesamt 798,82 Euro warm – und lässt sich besser von einer Zweier-WG als von einem Einsiedler-Studiosus stemmen.

Vielleicht wäre es für angehende Akademiker sogar sinnvoller, bei einem der zum Verkauf stehenden Objekte zuzuschlagen, die Vonovia ebenfalls feilbietet. Ab 58.000 bis zu 163.000 Euro Preis wäre das machbar, allerdings sind viele der 42 Vonovia-Kaufobjekte in Bochum vermietet und explizit für sogenannte „Kapitalanleger“ gedacht. Da scheidet der gemeine Student eher aus.

Was die Beispiele aber zeigen: Für Deutschlands größten Wohnungskonzern mit seinen 618.516 bewirtschafteten, davon 548.080 eigenen Wohnungen ist das Geschäft oft granular. Das bindet Kapazitäten in einer Zeit, wo zwar die Vermietung problemlos (der Leerstand bei Vonovia liegt bei nur 2,2 Prozent), aber alles andere so kompliziert ist wie lange nicht. Stichworte: energetische Sanierung, Zinsanstieg, Käuferstreik, Enteignungsfantasien. Und das gilt nicht nur für Vonovia.

Ein komplexer und undurchsichtiger Markt

Wer Status quo und Aussichten des deutschen Immobilienmarktes betrachten möchte, der findet gerade wegen dieser komplexen Situation wertvolle Informationen bei börsennotierten Konzernen wie Vonovia, ist doch ihre Transparenz im Vergleich zu den zahlreichen geschlossenen Immobilien-Gesellschaften oder -Fonds am größten. Aber auch hier ist ein Überblick nicht einfach.

Der Großteil der börsennotieren Unternehmen ist im DAXsubsector All Real Estate enthalten. Dessen Verlauf zeigt nicht zwingend den Zustand am deutschen Häusermarkt, aber selbstverständlich die Einschätzung von Investoren in Sachen Wohn-, Büro- und Handelsimmobilien.

Die Performance des Index spiegelt denn auch wenig überraschend den Boom und Bust am deutschen Immobilienmarkt wider. Nach einem Wertzuwachs inklusive Dividenden von in der Spitze mehr als 500 Prozent von seinem Finanzkrisentief 2008 aus ist der Index seit seinem Hoch vor gut zwei Jahren bis zu 60 Prozent abgestürzt. Der Index hat damit den größeren Teil seiner vorherigen Gewinne wieder ausradiert und notiert aktuell nur rund ein Viertel höher als zu seinem Start im Frühjahr 2008 (Grafik 1).

Wer jedoch auf Basis seiner Indexmitglieder den Zustand des Marktes beschreiben möchte, der stößt auf Schwierigkeiten. So ist etwa die bundesweit wegen der gegen sie gerichteten Enteignungsanstrengungen bekannte Deutsche Wohnen im Index. Der Streubesitz liegt aber bei nur noch gut 13 Prozent, der große Rest bei Konkurrent Vonovia, der die Tochter voll in seiner Bilanz konsolidiert. Korrekturen des Index sind deshalb notwendig.

Doppelzählungen vermeiden und kleine Firmen aussortieren

Um bei der Analyse die Doppelzählung von Schulden, Eigenkapital oder Anlagevermögen zu vermeiden, müssen zwangsläufig Unternehmen wegfallen, deren Bilanzpositionen in einem anderen Konzern aufgehen, so etwa auch die zur Berliner Aroundtown gehörenden Grand City Properties (Anteil 59 Prozent) oder WCM (Anteil der TLG Immobilien: 97,61 Prozent). TLG wiederum geht ebenfalls in Aroundtown auf (Anteil 82,39 Prozent). Außerdem gehören Unternehmen wie der Auktionator Deutsche Grundstücksauktionen zwar zum Index, spielen aber für diese Bestandsaufnahme keine Rolle.

Zudem ist es ein weiteres Problem, dass nicht bei allen Unternehmen aktuelle oder testierte Bilanzen vorliegen. Der Mangel eines Testats ist für diesen Überblick kein Ausschlusskriterium – bedingt aber, dass die Zahlen möglicherweise etwas anders (vermutlich ungünstiger) sind, als sie sich im Aggregat darstellen.

So hat die deutsche Finanzaufsicht Bafin bei ihrer Bilanzkontrolle des Konzernabschlusses 2019 der deutschen Adler Real Estate, einer Tochtergesellschaft der Adler Group (Anteil 96,9 Prozent), mehrere Rechnungslegungsfehler festgestellt. Unter anderem seien dadurch insgesamt die Bilanzsumme um 3,9 Milliarden und das Gesamtergebnis um 543 Millionen Euro zu hoch ausgewiesen worden.1

Um Verzerrungen zu vermeiden, wurden auch kleine Immobilienfirmen mit geringen Umsätzen und weniger als 500 Millionen Euro an Bruttoschulden, deren Daten teils unvollständig oder veraltet sind, nicht berücksichtigt. Am Ende bleiben von 31 Index-Unternehmen 16 übrig. Diese stehen für rund 93 bis 94 Prozent der Erlöse und Schulden aller Index-Unternehmen unter der Berücksichtigung der bilanziellen Konsolidierungen. Sie sind also repräsentativ.

Insider-Bericht erregt Aufsehen

Schon die genannten wechselseitigen Verknüpfungen zeigen: Innerhalb der Branche kennt man sich. Dass man sich möglicherweise auch hilft, zeigt ein aktuelles, 140 Seiten starkes Dossier, das umfassend über die deutsche Immobiliengesellschaften und deren angebliche Gepflogenheiten berichtet und das derzeit „in den Chefetagen der Immobilienkonzerne kursiert und aufmerksam gelesen wird“, so ein Branchen-Beobachter.

Das Dossier listet akribisch auf, wie mit Geschäften innerhalb der Branche in der Vergangenheit Wertsteigerungen erzielt worden sein sollen – nicht selten sehr schnell, und über das Verschieben von Objekten von einer Gesellschaft zur nächsten, so der Tenor. Damit seien Buchgewinne erzielt worden, um Eigenkapital und Vermögen zu schönen und um Schuldenquoten für die Kreditbeschaffung in einem besseren Licht erscheinen zu lassen. Es werden zahlreiche Netzwerke beschrieben und wie über „Equity Stories“ Kapital angeworben worden sei. „Gier“ sei das beherrschende Thema der Protagonisten.

Der Autor ist anonym. Dem Anschein nach handelt es sich um einen Insider, der jetzt sein langjähriges Wissen auspackt, was nicht ungewöhnlich ist, in Zeiten der Ebbe. Laufen dagegen für jedermann die Geschäfte wie geschmiert, sind kritische Insiderberichte eine Ausnahme.

In dem Dossier geht es um viele bekannte Unternehmen, um Roundtrip-Geschäfte auch mit kleineren, unbekannten Gesellschaften; es geht um Promis aus den Vorstandsetagen und der Politik, und es wird geschildert, wie bekannte Großbanken angeblich mitverdient hätten – bei Emissionen von Anleihen etwa. Die Vergütungen dafür seien „höher als üblich gewesen“. Es ist zudem von „Selbstverkäufen“ die Rede: Fälle, in denen die beherrschenden Aktionäre auf Käufer- und Verkäuferseite „nahezu identisch“ gewesen sein sollen. Auch Offshore-Geschäfte spielen dem Bericht nach eine Rolle.

Einige der dort geschilderten Fälle sind aus der Presse bekannt. So hat etwa das Landgericht Berlin diesen Sommer einem Antrag von Aktionärsschützern teilweise stattgegeben. Eine Kölner Kanzlei darf nun Geschäftsbeziehungen prüfen, in denen der Österreicher Cevdet Caner und die Adler Real Estate verwickelt gewesen sein sollen.2

Und Ende Juni durchsuchten die Staatsanwaltschaft Frankfurt und das Bundeskriminalamt mehr als 20 Objekte der Adler Real Estate. Es soll unter anderem um den Verdacht der Falschbilanzierung und Marktmanipulation gehen. Adler Real Estate bestätigte die Untersuchung.3

Selbstverständlich gilt bei allen Vorwürfen und Beschreibungen die Unschuldsvermutung, solange nicht das Gegenteil bewiesen ist. Auch sollte dies niemand als eine Handlungsempfehlung in Aktien, Anleihen oder sonstigen Papieren der genannten Unternehmen verstehen. Hierzu bedarf es einer intensiven Prüfung der Verhältnisse und Zahlen.

Nachdem die Adler Group mehr als ein Jahr lang keinen Wirtschaftsprüfer für den Konzernabschluss 2022 auftreiben konnte, hat das Immobilienunternehmen Mitte Oktober für den Gesamtkonzern nun mehrere Prüfgesellschaften für das „riskante Mandat“ (F.A.Z) gefunden.

Erwähnung im 140-Seiten-Report findet die Verbindung von Vonovia zu Adler. Auch hier ist öffentlich bekannt: Vonovia wurde 2022 größter Aktionär der Adler Group, als sich die Bochumer im Wege einer Pfandverwertung einen Anteil von 20,5 Prozent am Konkurrenten sicherten. Ursprünglich gab es Überlegungen, dass Vonovia die Adler Group sogar komplett übernehmen könnte. Dem erteilte Vonovia-Vorstandschef Rolf Buch im Sommer 2022 jedoch eine Absage. „Die Märkte haben sich verändert und deswegen ist für uns die ursprüngliche Überlegung, die Adler Group zu übernehmen, definitiv vom Tisch", so Buch gegenüber der Finanz-Nachrichtenagentur dpa-AFX Anfang August 2022. Aktuell hält der Dax-Konzern noch 15,88 Prozent an der Adler Group.4

Die im Dossier nachgezeichneten Immobiliendeals ragen bis in die Gegenwart, sie liegen zum Teil aber auch mehr als zehn Jahre zurück. Die Fälle nachzuvollziehen ist häufig ohne Interna nicht möglich, ebenso lässt das die schiere Masse bestenfalls stichprobenartig zu. Da es jedoch Parallelen zu bereits öffentlichen Fällen gibt, lässt das Rückschlüsse zu.

Und da die Immobilienbranche generell, und eben auch in Deutschland anfällig ist für nicht ganz saubere Gepflogenheiten und Gelder, darf zumindest die Annahme gelten, dass die Probleme von nicht testierten Bilanzen und zum Teil wenig aktuellen Zahlenwerken mehr systemimmanent denn anekdotisch sind.

Jedenfalls gibt es keine andere Branche, wo diese Mängel so augenfällig sind. Inwieweit es aus den im Dossier zahlreich beschriebenen früheren, möglicherweise dubiosen Deals etwa noch zu überraschenden Abwertungen kommen könnte, ist Spekulation. Zumal die Angaben nicht jeder Überprüfung standhalten müssen.

Eine Branche unter Druck

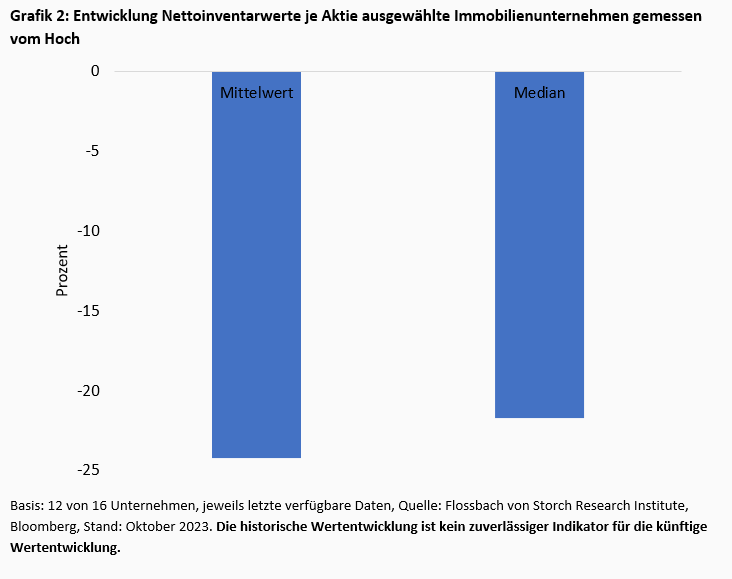

Aber schon die öffentlich zur Verfügung stehenden Daten zeigen, wie stark die Branche unter Druck steht. So haben sich die Nettoinventarwerte je Aktie von ihrem Hoch aus um mehr als ein Fünftel verringert (Grafik 2).

Nahezu parallel hat sich der absolute Net Asset Value (NAV) entwickelt. Dieser in der Bilanz ausgewiesene Marktwert aller Immobilien, Beteiligungen und sonstigen Vermögen abzüglich Verbindlichkeiten liegt aber immer noch deutlich über dem Stand von vor fünf Jahren (Grafik 3).

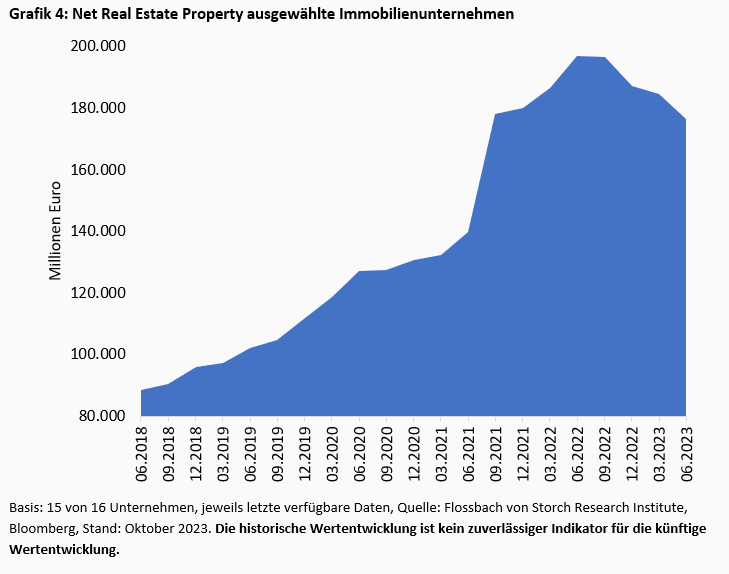

Auch ein weiterer Substanzindikator, das Net Real Estate Property (Anlagevermögen nach Abschreibungen), schrumpft. Binnen zwei Jahren ist es um gut 20 Milliarden Euro zurückgegangen (Grafik 4).

Auf hohem Niveau, und dabei deutlich mehr als doppelt so hoch wie vor fünf Jahren, verharren dagegen die Schulden (Grafik 5).

Hohe Schulden sind wohl in keiner Branche bedrohlicher als im Immobiliensektor. Denn Einnahmen lassen sich aufgrund langfristiger Verträge oder gesetzlichen Vorgaben bei Wohnimmobilien nur langsam und in Grenzen steigern.

So musste etwa die Adler Group gerade 21 Prozent Zins beziehungsweise Zinsersatz für neue Schulden über zwei Jahre bieten. Das mit CCC+ tief im Schrottbereich geratete Papier über 191 Millionen Euro ist eine sogenannte “Payment-in-kind”-Anleihe (PIK), die in der Schuldenhierarchie vorrangig gegenüber fast allen anderen Verbindlichkeiten des Unternehmens steht. PIK bedeutet, dass die Anleger die Zinsen nicht in bar, sondern in Form von zusätzlichen Anleihen erhalten.

Zum Vergleich: Im Januar 2021 reichte der Adler Group ein Zinskupon von 2,25 Prozent, um bei Investoren 800 Millionen Euro für ein über acht Jahre laufendes Papier einzusammeln. Die individuellen Zinsen haben sich also fast verzehnfacht bei einer geviertelten Laufzeit.

Wenn auch nicht immer so dramatisch, sind doch alle Immobilien-Konzerne vom Zinsanstieg überproportional getroffen. Selbst ein Blue-Chip-Unternehmen wie der Dax-Konzern Vonovia müsste gemessen an den aktuellen Markniveaus ihrer Anleihen für zwölf Monate oder drei Jahre rund fünf Prozent Zinsen bieten, bei längeren Laufzeiten noch mehr. Papiere von BMW oder Siemens, ebenfalls Dax-Mitglieder, rentieren dagegen um, oder um mehr als einen Prozentpunkt pro Jahr niedriger. Über eine bessere Bonität ließen sich künftige Zinslasten drücken. Dies aber ist für die Immobilienunternehmen – gemessen am Status quo – unrealistisch. Das zeigt schon ein Blick auf das sogenannte Gearing, das Verhältnis aus Schulden zu Eigenkapital, das seit Frühjahr 2022 massiv nach oben geschnellt ist (Grafik 6).

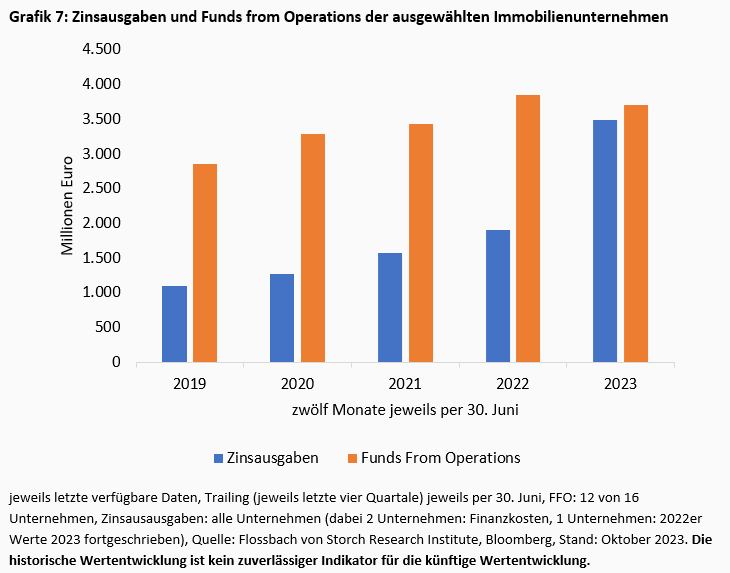

Bedenklich nach oben gehen ebenfalls bereits jetzt die Zinsausgaben, während die Einnahmen aus den Funds from Operations (FFO) zuletzt leicht rückläufig waren (Grafik 7).

FFO gilt als Kernkennzahl für die Beurteilung der operativen Geschäftsentwicklung (Cashflow) bei Immobilienunternehmen. FFO steht für das Ergebnis vor Abschreibungen, Steuern, Gewinnen aus Verkäufen und Entwicklungsprojekten.

Eine weitere Kennzahl, auf die Investoren achten, ist der Loan-to-Value (LTV). Der LTV ist ein von den Kreditgebern häufig verwendetes Maß zur Bewertung des Risikos eines Kredits. Im Immobiliensektor entspricht er dem Verhältnis zwischen dem Kreditbetrag und dem Wert der Immobilie in einem Hypotheken- oder Sicherungsvertrag. Wer privat eine Immobilie finanziert, kennt eine ähnliche Kennzahl: den Beleihungswert.

Bei den ausgewählten Unternehmen lag der LTV zuletzt bei 47,5 Prozent (sowohl Mittelwert als auch Median, Basis: 13 von 16 Konzernen). Das ist noch nicht allzu bedenklich. Schon Werte ab 70 Prozent gelten aber als sehr hoch. Um sich als deutscher REIT (Real Estate Investment Trust) zu qualifizieren, muss der LTV unter 55 Prozent liegen. Erwähnt werden sollte, dass die Unternehmen diese Quote selbst errechnen und die Methode nicht einheitlich ist.

Weitere Preisabschläge am Immobilienmarkt würden die LTVs und andere Kennzahlen wie etwa das Gearing unter Druck setzen. Dafür spricht vieles. So ist die vom Analyseunternehmen Bulwiengesa ermittelte Stimmung der deutschen Immobilienfinanzierer im dritten Quartal 2023 auf ein Rekordtief gefallen. Auch das vom ifo-Institut erhobene Geschäftsklima in der Branche fiel im September mit minus 54,8 Punkten auf den tiefsten Stand seit Beginn der Erhebung im Jahr 1991, wie die Münchner Wirtschaftsforscher Mitte Oktober mitteilten.

Etwas besser werden die Finanzierungserwartungen beurteilt. Der im Oktober veröffentlichte Deutsche Immobilienfinanzierungsindex (DIFI) bewegt sich aber nach wie vor tief im negativen Bereich mit minus 33,5 Punkten (plus 4,8 Punkte). Der Anstieg des DIFI ist aber ein reiner Hoffnungslauf: Er fußt ausschließlich auf einem weniger pessimistischen Ausblick auf die kommenden sechs Monate.

Fazit

Leicht erkennbar ist schon an den veröffentlichten Gewinn- und Bilanzdaten, dass die deutschen Immobilienunternehmen im Durchschnitt massiv unter Druck stehen. Und das, obwohl sich die gestiegenen Zinsen noch lange nicht vollständig entfaltet haben.

Die Prognose, dass sich die ein oder andere Bilanz als nicht mehr zusätzlich belastbar erweisen wird und es deshalb zu Pleiten kommen könnte, ist keine gewagte. Zumal es innerhalb der Branche wahrscheinlich noch die ein oder andere Leiche im Keller geben dürfte – darauf deuten Medienberichte und das etwas geheimnisvolle Insider-Dossier hin.

Dazu kommt: Ein Überschwappen einer größeren Häuserkrise auf Banken und Sparkassen kann niemand ausschließen. Insbesondere bei Gewerbeimmobilien gibt es volumenschwere Engagements.5 Die große Krise am Immobilienmarkt, sie ist wahrscheinlich noch lange nicht beendet.

1 Nach Auffassung der Bafin hätte Adler Real Estate die Tochterfirma Ado Properties im Konzernabschluss nicht voll konsolidieren dürfen, was aber geschehen ist. Die Vollkonsolidierung sei nicht zulässig, weil Konzerne in ihrem Jahresabschluss Beteiligungsfirmen nur dann voll konsolidieren dürfen, wenn eine Beherrschungssituation vorliegt. Der mittelbare Anteilsbesitz von 33,25 Prozent der Adler Real Estate an der Ado Properties habe dafür in der Gesamtschau der bis zum 31. Dezember 2019 getroffenen Vereinbarungen nicht ausgereicht. Die Adler Group hatte angekündigt, Rechtsmittel gegen die Entscheidung einzulegen. https://www.bafin.de/SharedDocs/Veroeffentlichungen/DE/Pressemitteilung/2022/pm_2022_11_16_ADLER_Real_Estate.html

3 https://www.tagesschau.de/wirtschaft/unternehmen/adler-durchsuchung-staatsanwaltschaft-100.html

4 https://www.adler-group.com/investors/aktie-anleihen/aktieninformationen

Glossar

Verschiedene Fachbegriffe aus der Welt der Finanzen finden Sie in unserem Glossar erklärt.

RECHTLICHER HINWEIS

Diese Veröffentlichung dient unter anderem als Werbemitteilung.

Die in dieser Veröffentlichung enthaltenen Informationen und zum Ausdruck gebrachten Meinungen geben die Einschätzungen von Flossbach von Storch zum Zeitpunkt der Veröffentlichung wieder und können sich jederzeit ohne vorherige Ankündigung ändern. Angaben zu in die Zukunft gerichteten Aussagen spiegeln die Zukunftserwartung von Flossbach von Storch wider, können aber erheblich von den tatsächlichen Entwicklungen und Ergebnissen abweichen. Für die Richtigkeit und Vollständigkeit kann keine Gewähr übernommen werden. Der Wert jedes Investments kann sinken oder steigen und Sie erhalten möglicherweise nicht den investierten Geldbetrag zurück.

Mit dieser Veröffentlichung wird kein Angebot zum Verkauf, Kauf oder zur Zeichnung von Wertpapieren oder sonstigen Titeln unterbreitet. Die enthaltenen Informationen und Einschätzungen stellen keine Anlageberatung oder sonstige Empfehlung dar. Sie ersetzen unter anderem keine individuelle Anlageberatung.

Diese Veröffentlichung unterliegt urheber-, marken- und gewerblichen Schutzrechten. Eine Vervielfältigung, Verbreitung, Bereithaltung zum Abruf oder Online-Zugänglichmachung (Übernahme in andere Webseite) der Veröffentlichung ganz oder teilweise, in veränderter oder unveränderter Form ist nur nach vorheriger schriftlicher Zustimmung von Flossbach von Storch zulässig.

Angaben zu historischen Wertentwicklungen sind kein Indikator für zukünftige Wertentwicklungen.

© 2025 Flossbach von Storch. Alle Rechte vorbehalten.