Die Bank von Japan hat eine zinspolitische Wende verkündet. Sie erhöhte den Leitzins von -0,1 Prozent auf eine Spanne zwischen 0 und 0,1 Prozent. Als letzte große Zentralbank verabschiedete sie sich damit von der Negativzinspolitik, die sie seit 2016 verfolgt hatte. Zudem hat sie ihre Steuerung der Zinsstrukturkurve ad acta gelegt. Sie reagiere damit auf den deutlichen Anstieg von Preisen und Löhnen, mit dem die Deflationsgefahren gebannt seien. Im Januar hatte die Inflationsrate bei 2,2 Prozent gelegen, die Gewerkschaften haben in der jüngsten Frühjahrsoffensive außergewöhnliche Lohnsteigerungen von über 5,28 Prozent verhandelt.

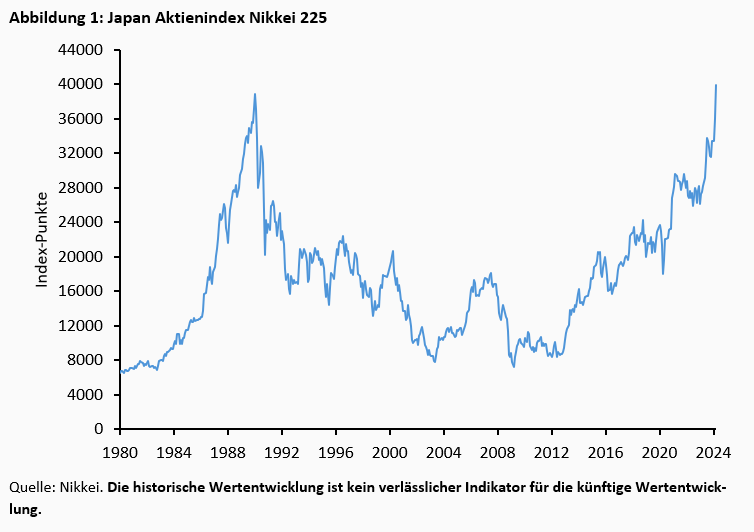

Das Handelsblatt sah eine neue Ära in der japanischen Geldpolitik. „Wow, sie hat es getan“, habe der Chefökonom der VP Bank kommentiert. Euphorie zeigt sich auch seit längerem auf dem japanischen Aktienmarkt, der sich nach der ankündigten Zinserhöhung auf einen neuen historischen Höchststand bewegte. Gehören damit die drei verloren Dekaden seit dem Platzen der Blasenökonomie nun endgültig der Vergangenheit an? Und welche Rolle spielt die trotz Zinserhöhung erneute Schwäche des japanischen Yen? Ein Blick zurück kann mehr Klarheit bringen.

Die bis heute anhaltende Krise geht auf die japanische Blasenökonomie zurück. Die USA hatten im September 1985 im sogenannten Plaza-Abkommen Japan zu einer Aufwertung des Yen gegenüber dem Dollar gedrängt, um das große Handelsungleichgewicht zwischen beiden Ländern zu kurieren. Die Aufwertung des Yen stürzte das exportabhängige Japan in eine tiefe Krise, die die Bank von Japan mit Zinssenkungen zu therapieren suchte. Das billige Geld erleichterte zwar den Unternehmen dringend nötige Restrukturierungen. Es löste aber auch eine Spekulationsblase auf den Aktien- und Immobilienmärkten aus, deren Platzen viele Immobilienunternehmen und Banken sowie schließlich die ganze Wirtschaft in die Krise zog. Abbildung 1 zeigt den starken Anstieg und Verfall des Aktienindex Nikkei 225 zwischen 1985 und 1992.

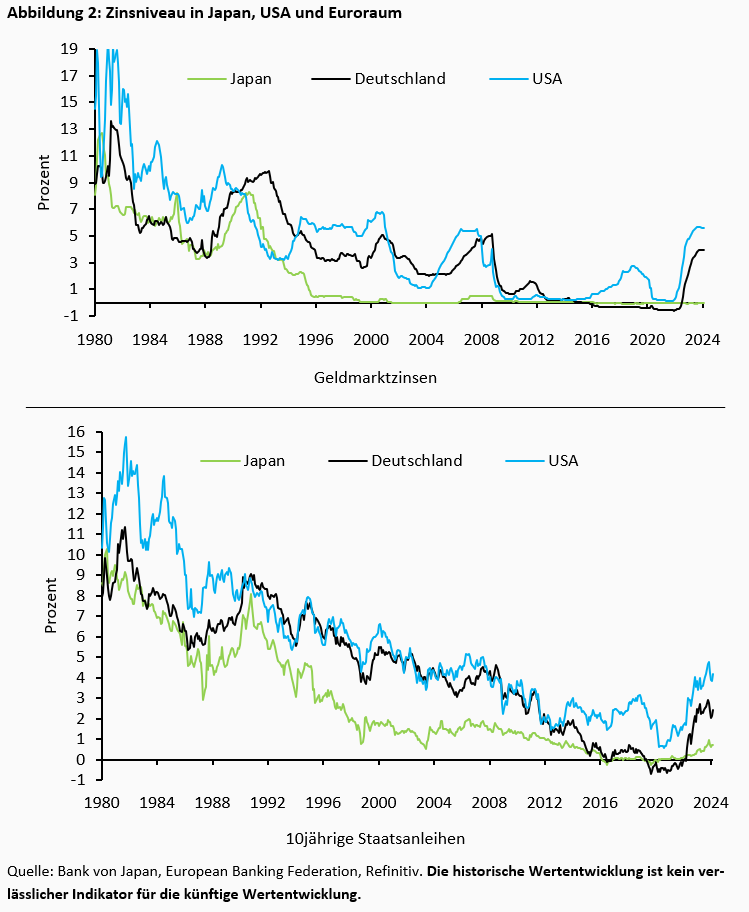

Die Bank von Japan versuchte die Krise mit der Medizin zu therapieren, die die Ursache der fatalen Übertreibungen war. Sie drückte die kurzfristigen Zinsen auf und sogar leicht unter null und kaufte in großem Umfang die Anleihen von Staat, Banken und Unternehmen. Das ermöglichte Nippons Staat große schuldenfinanzierte Ausgabenprogramme, die immer wieder die schwächelnde Konjunktur stützten. Indem der Staat viele Produkte wie Lebensmittel, Energie und Nahverkehr subventionierte, hielt er nicht nur die Inflation in Schach, sondern rechtfertigte auch die anhaltend lockere Geldpolitik.

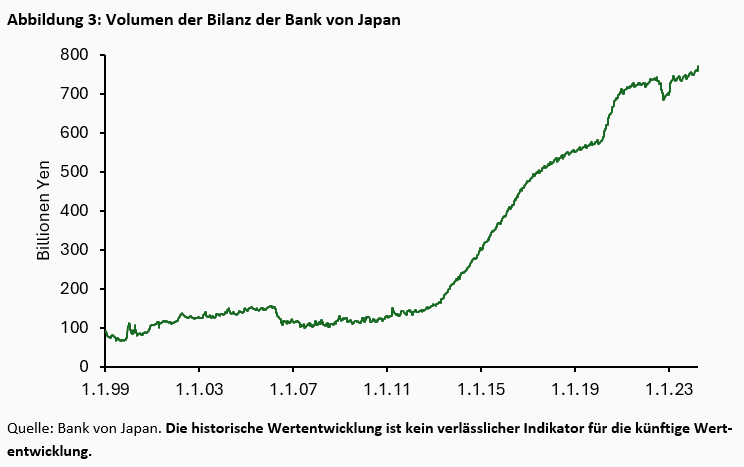

Die Unternehmen gerieten zunehmend in Abhängigkeit von staatlichen Aufträgen, geringen Finanzierungskosten und Lohnzurückhaltung der Gewerkschaften. Trägheit machte sich breit, so dass heute viele die japanische Wirtschaft als zombifiziert ansehen. Da die Produktivitätsgewinne sanken, fielen seit 1998 die realen Löhne. Die Staatsverschuldung ist auf 260 Prozent des Bruttoinlandsprodukts gestiegen und mehr als die Hälfte der ausgegebenen Staatsanleihen findet sich in der Bilanz der Bank von Japan wieder.

Dies führt der Frage, was den jüngsten Boom bei den japanischen Aktienkursen erklären kann. Unter der Überschrift „Japanische Aktien – eine Kraft erwacht“ heißt es bei der Investmentbank Franklin Templeton, dass die Unternehmensreformen einen Kipppunkt erreicht hätten, die für grundlegende Veränderungen stünden. In der Tat könnten steigende Zinsen und Löhne die Unternehmen endlich zu einschneidenden Restrukturierungen und Effizienzgewinnen zwingen. Zudem will die Bank von Japan den Ankauf von Unternehmensanleihen und Aktien in Form von ETFs fortan reduzieren.

Andererseits hat der japanische Yen seit Januar 2021 gegenüber dem Dollar stark an Wert verloren. Mussten Anfang Januar 2001 rund 103 Yen für einen Dollar bezahlt werden, waren es Anfang April 2024 über 151, was einem Anstieg von über 46 % entspricht. Die Abwertung hat die Gewinne der im Nikkei 225 stark vertretenen Exportunternehmen nach oben getrieben, die damit Aktienrückkäufe finanzieren konnten. Zudem hat die Abwertung des Yen japanische Aktien für ausländische Anleger billiger gemacht. Unter anderen hat der US-amerikanische Starinvestor Warren Buffet publikumswirksam zugegriffen. Der scheinbare Erfolg der japanischen Unternehmen könnte also vor allem dadurch getrieben sein, dass die Bank von Japan im Gegensatz zum Federal Reserve System und der Europäischen Zentralbank seit 2022 Zinserhöhungen sowohl am kurzen als auch am langen Ende der Zinsstrukturkurve weitgehend unterlassen hat, wie Abbildung 2 zeigt.

Die negativen Seiten der Abwertung, d.h. die Verteuerung der Importe und die damit verbundenen Preissteigerungen, die höhere Lohnforderungen nach sich gezogen haben, werden derzeit noch von der Bank von Japan als „positiver Kreislauf“ angesehen. Doch die Preis-Lohn-Spirale könnte bereits die Vorstufe für einen neuen Wachstumsdämpfer sein, weil sie die Inflation verstetigen kann. Die nun als Sensation angekündigte homöopathische Zinserhöhung der Bank von Japan wird die Unternehmen kaum zu tiefgreifenden Restrukturierungen zwingen.

Und vom Abbau der Bestände von Unternehmensanleihen und ETFs in ihrer Bilanz – der sogenannten quantitativen Straffung – ist bei der Bank von Japan im Gegensatz zu den USA und dem Euroraum auch nicht die Rede. Die Anzahl der Unternehmensinsolvenzen bleibt trotz eines leichten Anstiegs seit dem historischen Tiefpunkt im Jahr 2022 gering. Schließlich könnten die Gewerkschaften mit ihren Lohnforderungen wieder zurückhaltend werden, sobald die Liquiditätsreserven der Unternehmen aufgezehrt sind und Arbeitslosigkeit droht.

Vielmehr will die Bank von Japan weiterhin Staatsanleihen im Gegenwert von immerhin 40 Milliarden Euro pro Monat kaufen, so dass das Bilanzvolumen nicht nur im Gegensatz zu Fed und Europäischer Zentralbank immer weiter gewachsen ist (siehe Abbildung 3), sondern auch weiter wachsen dürfte. Im Falle eines raschen Anstiegs der langfristigen Zinssätze könne sie schnell den Umfang der Ankäufe erhöhen, ließ die Bank von Japan verlautbaren. Das deutet darauf hin, dass ihr die immense Staatsverschuldung in Japan wenig Freiheitsgrade lässt.

Das minimale Anheben des Zinses erscheint deshalb eher als Ausdruck geldpolitischer Hoffnungslosigkeit, als ein Signal für eine entschlossene geldpolitische Straffung. Für eine nachhaltige wirtschaftliche Erholung wären viel stärkere Zinserhöhungen an beiden Enden der Zinsstrukturkurve notwendig, die deutliche Kürzungen bei den Staatsausgaben und entschlossene Restrukturierungen bei den Unternehmen erfordern würden. Von dem dazu notwendigen Wagemut eines japanischen Samurai scheinen wohl sowohl der 67jährige Premierminister Fumio Kishida als auch der 73jährige Zentralbankpräsident Kazuo Ueda noch weit entfernt.

Glossar

Verschiedene Fachbegriffe aus der Welt der Finanzen finden Sie in unserem Glossar erklärt.

RECHTLICHER HINWEIS

Diese Veröffentlichung dient unter anderem als Werbemitteilung.

Die in dieser Veröffentlichung enthaltenen Informationen und zum Ausdruck gebrachten Meinungen geben die Einschätzungen von Flossbach von Storch zum Zeitpunkt der Veröffentlichung wieder und können sich jederzeit ohne vorherige Ankündigung ändern. Angaben zu in die Zukunft gerichteten Aussagen spiegeln die Zukunftserwartung von Flossbach von Storch wider, können aber erheblich von den tatsächlichen Entwicklungen und Ergebnissen abweichen. Für die Richtigkeit und Vollständigkeit kann keine Gewähr übernommen werden. Der Wert jedes Investments kann sinken oder steigen und Sie erhalten möglicherweise nicht den investierten Geldbetrag zurück.

Mit dieser Veröffentlichung wird kein Angebot zum Verkauf, Kauf oder zur Zeichnung von Wertpapieren oder sonstigen Titeln unterbreitet. Die enthaltenen Informationen und Einschätzungen stellen keine Anlageberatung oder sonstige Empfehlung dar. Sie ersetzen unter anderem keine individuelle Anlageberatung.

Diese Veröffentlichung unterliegt urheber-, marken- und gewerblichen Schutzrechten. Eine Vervielfältigung, Verbreitung, Bereithaltung zum Abruf oder Online-Zugänglichmachung (Übernahme in andere Webseite) der Veröffentlichung ganz oder teilweise, in veränderter oder unveränderter Form ist nur nach vorheriger schriftlicher Zustimmung von Flossbach von Storch zulässig.

Angaben zu historischen Wertentwicklungen sind kein Indikator für zukünftige Wertentwicklungen.

© 2025 Flossbach von Storch. Alle Rechte vorbehalten.