Macht der – aus früherer Werbung weltbekannte – Marlboro-Man eine bessere Figur als Elon Musk? Darüber lässt sich in vielerlei Hinsicht trefflich streiten. Fakt ist jedenfalls, dass ein Tabakunternehmen wie Philip Morris seit kurzem besser abschneidet als der E-Autobauer Tesla mit seinem Hauptaktionär Musk: und zwar in den Bereichen Umwelt, Soziales und Unternehmensführung, zumindest nach Ansicht der Ratingagentur S&P Global.

Vielleicht könnte Musk etwas dagegen tun mit mehr Transparenz was Environment, Social, Governance, kurz ESG, betrifft. Doch Tesla ist verschlossen, von einer echten Presseabteilung beispielweise finden sich nur Spuren. Deswegen ist es unwahrscheinlich, dass Musk freiwillig die zahlreichen Initiativen für eine umfangreiche Berichterstattung über die Folgen klimatischer Veränderungen auf und für sein Geschäft aufgreifen wird.

Bisher haben Teslas ESG-Präsentationen reinen Werbecharakter. Von negativen Auswirkungen der Auto-Produktion und Batterieherstellung auf die Umwelt ist jedenfalls keine Rede.1 Das könnte sich ändern, wenn Tesla beispielsweise ein größeres Geschäft in europäischen Tochtergesellschaften verbuchen sollte.

Neue Vorschriften in Sachen Nachhaltigkeit

Denn hier, in Europa, rollt vom 1. Januar 2024 eine Welle an neuen Vorschriften an, was die finanzielle Berichterstattung in Sachen ESG betrifft. Es sei denn, der Europäische Rat oder das Europäische Parlament lehnen die in diesem Sommer finalisierten und vom Beratergremium EFRAG konzipierten European Sustainability Reporting Standards (ESRS) in der aktuell laufenden letzten Lesung noch ab.

Das ist sehr unwahrscheinlich, weil damit ein Herzensprojekt gezeichnet von der EU-Kommissionspräsidentin Ursula von der Leyen höchstselbst vollständig begraben werden müsste. Denn bis spätestens Jahresende heißt es nun: ganz oder gar nicht. Änderungen sind nicht mehr möglich, nur noch Zustimmung oder Ablehnung.

Mit Inkrafttreten gelten die ESRS dann einheitlich in allen Mitgliedstaaten. Unternehmen, die schon jetzt zur sogenannten nichtfinanziellen Berichterstattung verpflichtet waren, müssen die neuen Regeln bereits für das Geschäftsjahr 2024 anwenden. Andere Unternehmen und Konzerne ohne bisherige Nachhaltigkeits-Berichtspflichten folgen von 2025 an.

Zwei Gremien für viele Standards

Die neuen ESRS umfassen zwölf Standards, die die Anforderungen an die Nachhaltigkeitsberichterstattung von Unternehmen in der EU festlegen werden. Nahezu zeitgleich hat das das International Sustainability Standards Board (ISSB) die ersten beiden finalen ESG-Standards (IFRS Sustainability Disclosure Standards = IFRS SDS) vorgelegt.

Das ISSB versteht sich als ein unabhängiges, privatwirtschaftliches Gremium unter dem Dach der IFRS-Stiftung. Die IFRS (International Financial Reporting Standards) wiederum sind neben den US-GAAP (Generally Accepted Accounting Principles) weltweit genutzte und häufig verpflichtende Regelungen für die Finanzberichterstattung von Unternehmen.

Um eine doppelte ESG-Berichterstattung zu vermeiden, hätten sich ISSB und EFRAG eng abgestimmt, heißt es, nachdem die erste Reihe der jeweiligen Standards nun vorliegt. Auch sollen die ESRS noch andere Regelungen, Vorschläge und Initiativen berücksichtigen, an denen weltweit kein Mangel herrscht.2

Die IFRS SDS sind enger gefasst und legen vor allem Wert auf die materielle Darstellung („material matters“) von Auswirkungen der Erderwärmung; besser gesagt, eines im Rahmen eines sich wandelnden Klimas erwarteten Temperaturanstiegs und der politisch angestrebten Dekarbonisierung unter dem großen Ziel der Net-Zero-Emission bis zum Jahr 2050.

So sollen Unternehmen Angaben dazu machen, wie „klimabezogene Risiken und Chancen“ sich auf ihre Cashflows, den Zugang zu Finanzierungen und die Kapitalkosten auswirken – kurz-, mittel-, und langfristig.

Die ESRS-Standards decken ein breiteres Spektrum ab. Neben Umweltthemen und Fragen der guten Unternehmensführung gehören da unter anderem Menschenrechte, Arbeitsbedingungen oder Verbraucherschutz zu.

Dabei kommt das Konzept der doppelten Wesentlichkeit ins Spiel. Unternehmen sollen neben den möglichen finanziellen auch die gesellschaftlichen Auswirkungen ihrer Geschäfte darlegen.

Abgeschwächte Endfassung

Nachdem im November 2022 das Gremium EFRAG (früher European Financial Reporting Advisory Group) die ESRS-Entwürfe vorgestellt hatte, sind die nun endgültigen Fassungen abgeschwächt. Dazu dürften die zahlreichen Stellungnahmen insbesondere aus dem Unternehmenssektor beigetragen haben.

Neben längeren Fristen für die Einführungen einzelner Anforderungen für kleinere und mittlere Unternehmen etwa, oder was die Erfassung von Klimawirkungen innerhalb der Lieferketten eines Unternehmens betrifft, ist insbesondere bemerkenswert, dass Unternehmen nicht wie ursprünglich geplant in jedem Fall detailliert über Chancen und Risiken aus dem Themenfeld „Klima“ (Climate-related disclosures) berichten müssen, wenn sie begründen, warum diese für sie nicht relevant sind.

Wie groß der Mehraufwand für diesen Ablasshandel ist, wird sich zeigen. Diese Möglichkeit besteht jedenfalls nach den IFRS SDS und den ESRS.

In der delegierten Verordnung der EU heißt es: „Kommt ein Unternehmen zu dem Schluss, dass der Klimawandel nicht wesentlich ist, und lässt daher die Angaben im Einklang mit dem Standard aus, so legt es eine detaillierte Erläuterung der Schlussfolgerungen seiner Bewertung der Wesentlichkeit in Bezug auf den Klimawandel vor. Diese Bestimmung ist in Anerkennung der weitverbreiteten und systemischen Auswirkungen des Klimawandels auf die Wirtschaft als Ganzes enthalten.“3 Eine tabellarische Darstellung soll dabei Transparenz schaffen, so die finale Idee.

In den Standards S1 und S2 nach IFRS SDS findet sich zudem die Einschränkung, dass Unternehmen auf quantitative Angaben verzichten dürfen, falls ihnen die Fähigkeiten oder Kapazitäten fehlen, Informationen zu erheben. Auch wenn Klimaeffekte nicht zu separieren seien, oder es eine hohe Unsicherheit in Sachen Quantifizierung gebe, können Unternehmen auf Angaben verzichten.

Öffentlicher Druck möglich

Inwieweit jedoch das Wirken einer Unternehmung im Sinne der doppelten Wesentlichkeit der ESRS nicht einmal eine gesellschaftliche Auswirkung haben sollte, lässt sich wohl eher schwerlich erklären. So könnte der vermeintliche Aus- ein Irrweg sein. Denn Unternehmen laufen Gefahr, in der Öffentlichkeit unter Druck zu geraten, je mehr sie sich von möglichen Angaben freizeichnen.

Die EU-Kommission selbst fordert in ihrer delegierten Verordnung vom 31. Juli Unternehmen dazu auf, eine Beschreibung „im Hinblick auf Nachhaltigkeitsaspekte durchgeführte Verfahren zur Erfüllung der Sorgfaltspflicht“ zu formulieren.4

Die Kommission hat da grundsätzlich schon eine klare Meinung: Der Klimawandel habe „systemische Auswirkungen auf die gesamte Wirtschaft“.

Und der World Wildlife Fund (WWF) baut schon mal vor. Der Hoffnung, „dass Investoren einen Zugang zu verlässlichen und vergleichbaren Nachhaltigkeitsdaten von Unternehmen erhalten“ sei mit der Vorlage der endgültigen ESRS ein „Dämpfer verpasst“ worden, so der WWF in einer Stellungnahme vom 31. Juli. Die Europäische Kommission habe „dem Druck konservativer Industriegruppen nachgegeben und die Standards so weit abgeschwächt, dass sie zu Schlupflöchern für Greenwashing geworden sind“.5

Die EFRAG selbst begrüßte wenig überraschend die Verabschiedung der ESRS. Diese stellten „einen Meilenstein für eine relevante und vergleichbare Nachhaltigkeitsberichterstattung über die Auswirkungen von Unternehmen auf Mensch und Umwelt sowie über nachhaltigkeitsbezogene finanzielle Risiken und Chancen für Unternehmen dar“. Das ISSB, als Bruder im Geiste, gratulierte ebenso wenig überraschend eilfertig zur Veröffentlichung der ESRS.

Generelle Angaben zuerst

Im Standard ESRS 1 sind generelle Regelungen festgelegt, an die sich die Unternehmen halten müssen. Angaben zur Unternehmensführung, zur Strategie, zum Geschäftsmodell und dem generellen Umgang mit Risiken und Chancen sind offenzulegen.

ESRS 2 beschreibt, welche wesentlichen Informationen Unternehmen angeben sollen, unabhängig vom jeweiligen Geschäftsmodell oder den definierten Nachhaltigkeitsaspekten. Beispielsweise müssen Unternehmen angeben, inwieweit Lieferketten in ihren Informationen mit abgedeckt werden oder eben nicht.

Dazu kommen Angaben (sogenannte verpflichtenden Datenpunkte) zu anderen Rechtsnormen der Europäischen Union: zur Sustainable Finance Disclosure Regulation, zu den sogenannten Säule-3-Offenlegungen wie einer Green Asset Ratio für Finanzunternehmen, zur Benchmark-Verordnung (Klimawandel-Benchmarks) und zum EU-Klimagesetz. Hier greift dann die Möglichkeit der Freizeichnung (Wesentlichkeitsprüfung), die ursprünglich nicht vorgesehen war.

Ergänzt werden die übergreifenden Regelungen noch von zehn themenspezifischen Standards mit den Oberthemen Umwelt, Soziales und Unternehmensführung. Diese sollen die querschnittsbezogenen Berichtsanforderungen konkretisieren.

Anspruchsvolle Angaben

Nach den IFRS SDS müssen Unternehmen „technischer und anspruchsvoller“ bei ihren Angaben sein, je mehr ihre Geschäfte von „klimabezogenen“ Risiken behaftet sind oder sich daraus Chancen ergeben. Grundsätzlich als wichtig werden die sogenannten Scope-1-, -2- und -3-Emissionen (Greenhouse Gas Emissions/GHG) angesehen. Damit sind alle als Treibhausgase erachteten Emissionen innerhalb der gesamten Lieferkette gemeint.

Falls ein Unternehmen diese nicht in CO2-Äquivalente umwandeln, also quantifizieren kann, soll mit (jeweils dann aktuellen) Schätzungen für die globale Erderwärmung in „den kommenden 100 Jahren“ gearbeitet werden. Die Offenlegung der GHG gilt im Übrigen selbstverständlich auch für Finanzunternehmen wie beispielsweise Vermögensverwalter.6

Die IFRS SDS verpflichten Unternehmen, die erforderlichen Angaben als Teil der allgemeinen Finanzberichte zu sehen. Vorbehaltlich anderer etwaiger Vorschriften oder Anforderungen steht es den Unternehmen offen, wo genau nachhaltigkeitsbezogene Finanzinformationen zu nennen sind.

Solche Infos „könnten in dem Managementkommentar eines Unternehmens oder einem ähnlichen Bericht enthalten sein, wenn dieser Teil der allgemeinen Finanzberichte eines Unternehmens ist“, so die IFRS SDS, die explizit auf den „Lagebericht“, die „Diskussion und Analyse des Managements“, den „Geschäfts- und Finanzbericht“, den „integrierten Bericht“ oder den „strategischen Bericht“ verweisen.

Unternehmen sollen dabei sicherstellen, dass „die nachhaltigkeitsbezogenen Finanzinformationen klar identifizierbar sind und nicht durch diese zusätzlichen Informationen verdeckt werden“.

Die IFRS verfolgen grundsätzlich den Ansatz eines integrated reporting. Dies stelle sicher, dass die Bedürfnisse einer breiteren Gruppe von Stakeholdern erfüllt würden.7 Allerdings können Unternehmen laut ISSB nachhaltigkeitsbezogene Informationen auf „verschiedene Arten bereitstellen“.

ESG-Nachfrage deutlich rückläufig

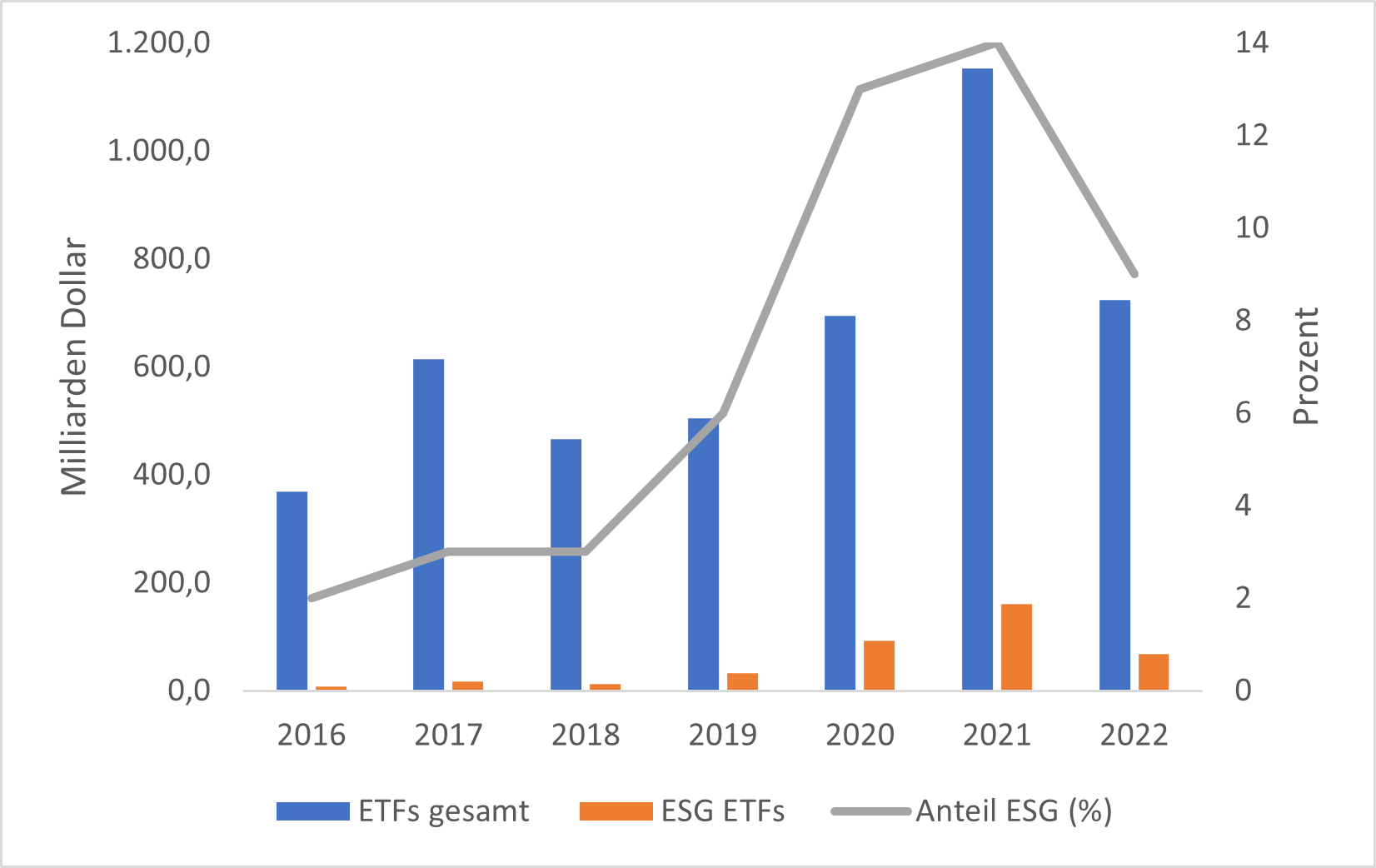

Die erste Vorlage der Nachhaltigkeitsstandards und jetzige Finalisierung fällt in eine Phase, in der die Kritik an der Vermarktung von ESG-Produkten immer lauter wird, Stichwort Greenwashing. Schon 2022 fiel erstmals seit Jahren der Anteil von ESG an allen börsengehandelten Indexfonds (Exchange Traded Funds/ETFs), und zwar deutlich (Grafik 1).

Die Wissenschaft hatte das bereits vorliegende Grundkonzept der doppelten Wesentlichkeit als „wenig konkret“ kritisiert und verweist darauf, dass es im [weiteren] „Gesetzgebungsprozess auf unterschiedlichen Ebenen zu erheblichem Diskussionsbedarf und Unklarheiten geführt hat“.8

Kosten ja, aber Nutzen?

Nachdem sich nach der Vorlage der ursprünglichen ESRS die Frage stellte, inwieweit Unternehmen denn überhaupt in der Lage sein könnten, die Anforderungen zu erfüllen, und wie sie denn an valide, für Stakeholder nützliche Daten kommen, ist nun die Frage, ob es überhaupt zumindest einen theoretischen Mehrwert aus der zukünftigen Berichterstattung geben kann und wird.

Denn ihre geschäftsspezifischen Chancen und Risiken müssen Unternehmen im Rahmen der schon die bisherigen Anforderungen erfüllenden Berichterstattung ohnehin erfassen und nennen.

So kreißte der Berg und gebahr eine Maus in Form einer zusätzlichen Bürokratie, die vermutlich wenig Zusatznutzen, aber viel Zusatzkosten verursachen wird. Und sollte es da nicht gerade hierzulande in eine andere Richtung gehen?

Heutzutage vergeht kaum eine Woche, in der Unternehmen nicht über eine die Geschäfte belastendende, ausufernde Bürokratie klagen. Immerhin hat die Bundesregierung erkannt, dass dringender Handlungsbedarf zum Bürokratieabbau besteht.9 Dessen ungeachtet weitet die Europäische Union das Bürokratiemonster immer weiter aus. So meldet die Deutsche Industrie- und Handelskammer (DIHK): „2021 hatte die EU nach DIHK-Rechnung noch knapp 1.600 Regelungen gestrichen und etwa 2.400 neue Rechtsakte erlassen. 2022 fielen nur noch 688 Regelungen weg und es kamen 2.429 neue dazu. Das Verhältnis von alten zu neuen Rechtsakten hat sich damit von 1,5 auf 3,5 massiv verschlechtert. Und es geht weiter in diesem Tempo. Im Juni (2023) kamen auf einen gestrichenen Rechtsakt sogar schon fast fünf neue.“10

Zu den „Highlights“ der jüngeren Vergangenheit gehören die Datenschutz-Grundverordnung, das Lieferkettensorgfaltspflichtengesetz, jetzt die European Sustainability Reporting Standards und bald die Richtlinie über die Gesamtenergieeffizienz von Gebäuden.

Dabei geht es der europäischen Wirtschaft alles andere als gut. Man möchte der EU-Kommission zurufen: „Wenn du in einem Loch sitzt, hör auf zu graben!“ Allein, die Chance, damit gehört zu werden, dürfte null sein.

1 www.tesla.com/ns_videos/2022-tesla-impact-report-highlights.pdf

2 siehe „Im ESG-Dschungel“ www.flossbachvonstorch-researchinstitute.com/de/studien/im-esg-dschungel/

3 siehe https://eur-lex.europa.eu/legal-content/DE/TXT/?uri=PI_COM:C(2023)5303 Seite 7

4 a.a.O. Seite 2

6 Siehe IFRS S2, B61 (Übersetzung): Ein Unternehmen, das an Vermögensverwaltungstätigkeiten beteiligt ist, muss Folgendes offenlegen: (a) seine absoluten finanzierten Bruttoemissionen, aufgeschlüsselt nach Scope 1, Scope 2 und Scope 3 Treibhausgasemissionen. (b) für jeden der in Paragraph B61(a) aufgeschlüsselten Posten den Gesamtbetrag der verwalteten Vermögenswerte (AUM), der in die finanzierten Emissionen enthalten ist, ausgedrückt in der Darstellungswährung des Abschlusses des Unternehmens. (c) der prozentuale Anteil des gesamten verwalteten Vermögens des Unternehmens, der in die Berechnung der finanzierten Emissionen einfließt. Beträgt der Prozentsatz weniger als 100%, muss das Unternehmen Informationen angeben, die die Ausnahmen erklären, einschließlich der Kategorien der Vermögenswerte und des zugehörigen AUM-Betrags.

7 siehe https://www.ifrs.org/content/dam/ifrs/meetings/2023/april/ircc/ap1a-connectivity-in-financial-reporting.pdf Seite 4

8 siehe Michael Liening, Isabel von Keitz, Inge Wulf, in KoR IFRS 7-8 (2023), Seiten 296-308

Glossar

Verschiedene Fachbegriffe aus der Welt der Finanzen finden Sie in unserem Glossar erklärt.

RECHTLICHER HINWEIS

Diese Veröffentlichung dient unter anderem als Werbemitteilung.

Die in dieser Veröffentlichung enthaltenen Informationen und zum Ausdruck gebrachten Meinungen geben die Einschätzungen von Flossbach von Storch zum Zeitpunkt der Veröffentlichung wieder und können sich jederzeit ohne vorherige Ankündigung ändern. Angaben zu in die Zukunft gerichteten Aussagen spiegeln die Zukunftserwartung von Flossbach von Storch wider, können aber erheblich von den tatsächlichen Entwicklungen und Ergebnissen abweichen. Für die Richtigkeit und Vollständigkeit kann keine Gewähr übernommen werden. Der Wert jedes Investments kann sinken oder steigen und Sie erhalten möglicherweise nicht den investierten Geldbetrag zurück.

Mit dieser Veröffentlichung wird kein Angebot zum Verkauf, Kauf oder zur Zeichnung von Wertpapieren oder sonstigen Titeln unterbreitet. Die enthaltenen Informationen und Einschätzungen stellen keine Anlageberatung oder sonstige Empfehlung dar. Sie ersetzen unter anderem keine individuelle Anlageberatung.

Diese Veröffentlichung unterliegt urheber-, marken- und gewerblichen Schutzrechten. Eine Vervielfältigung, Verbreitung, Bereithaltung zum Abruf oder Online-Zugänglichmachung (Übernahme in andere Webseite) der Veröffentlichung ganz oder teilweise, in veränderter oder unveränderter Form ist nur nach vorheriger schriftlicher Zustimmung von Flossbach von Storch zulässig.

Angaben zu historischen Wertentwicklungen sind kein Indikator für zukünftige Wertentwicklungen.

© 2025 Flossbach von Storch. Alle Rechte vorbehalten.