Erst rumorte es, dann wurde die Faust in der Tasche geballt, doch eines Tages platzte dem Chef eines Unternehmen ansässig mitten im Rheinland der Kragen. Der Zulieferer für die Stahl- und Automobilindustrie hatte 2015 etwas mehr als 335.000 Euro an Steuern gezahlt. Wenn Sie fragen, wozu die Aufregung: Der Mittelständler wies gleichzeitig nur 344.000 Euro Gewinn vor Steuern aus. Damit lag seine Steuerquote bei mehr als 97 Prozent.

Und deswegen, besser gesagt: gegen die Gründe dafür, zog der Unternehmer vor Gericht. Nun, im Sommer 2023 erst, kassierte er eine Niederlage – mit weitreichenden Folgen für die deutsche Wirtschaft. Doch dazu später mehr.

Verknüpfung gelockert

Wohl wenig auf der Welt ist so komplex, manche mögen behaupten: „verrückt“, wie das deutsche Steuerrecht. Vielen Firmen geht es seit Jahren wie dem Kläger aus Rheinland, in einigen Fällen übertreffen die Steuerzahlungen sogar die handelsrechtlich ermittelten Vorsteuergewinne.

Dass die Steuern den Gewinn übertreffen, ist nur auf den ersten Blick absurd. Denn das ist systematisch möglich. Unternehmen erstellen hierzulande (neben Konzernabschlüssen nach internationalen Regeln) Bilanzen nach dem deutschen Handelsrecht und zusätzlich noch nach dem Steuerrecht. Und da gibt es Unterschiede, auch wenn dem einen oder anderen möglicherweise der Begriff (umgekehrte) Maßgeblichkeit (die den Zusammenhang wahren soll) noch etwas sagt. Doch Berlin hat die wechselseitige enge Verknüpfung von Handels- und Steuerbilanz gelockert, und zwar im Zuge des Bilanzrechtsmodernisierungsgesetz 2009.

Wie dem auch sei. Die Ursache im Fall des Klägers und die generellen Fehler im System, um die es hier geht, sie liegen in Frankfurt bei der Europäischen Zentralbank (EZB) und in Berlin, beim Bundesministerium der Justiz (BMJ).

Was die EZB mit der ganzen Sache zu tun hat – sie ahnen es sicher schon. Es geht wieder einmal um die von ihr in den Zehnerjahren künstlich nach unten geschleusten Zinsen, diesmal in toxischer Kombination mit dem deutschen Steuerrecht.

Bilanzpositionen hängen am Zins

Zinsveränderungen haben nicht nur erhebliche Auswirkungen auf die Gewinne von Unternehmen oder Banken, sondern auch auf wichtige Bilanzpositionen; so etwa auf Rückstellungen, insbesondere für die Altersvorsorge der Mitarbeiter – den Pensionsrückstellungen also.1

Grundsätzlich dürfen Unternehmen nach dem deutschen Handelsgesetzbuch den Gegenwartswert ihrer Pensionsverpflichtungen pauschal mit dem durchschnittlichen Marktzinssatz abzinsen unter der (regelmäßigen) Annahme einer Restlaufzeit von 15 Jahren (§ 253 Absatz 2 HGB).

Bis 2015 zinsten Unternehmen mit einem monatlich von der Deutschen Bundesbank ermittelten durchschnittlichen Siebenjahreszins ab. Je stärker dieser absackte, desto mehr stieg der Gegenwartswert, und umso mehr mussten Unternehmen für die Altersvorsorge ihrer Mitarbeiter bilanziell reservieren.

Anleger kennen das: Ein Sparziel von beispielsweise 100.000 Euro zu erreichen, ist bei vier Prozent Jahreszins mit einem wesentlich geringeren Kapitaleinsatz machbar als bei zwei Prozent jährlicher Rendite. Einmal benötigt der Anleger gut 55.000 Euro, um das Ziel nach 15 Jahren zu erreichen, das andere Mal sind gut 74.000 Euro notwendig.

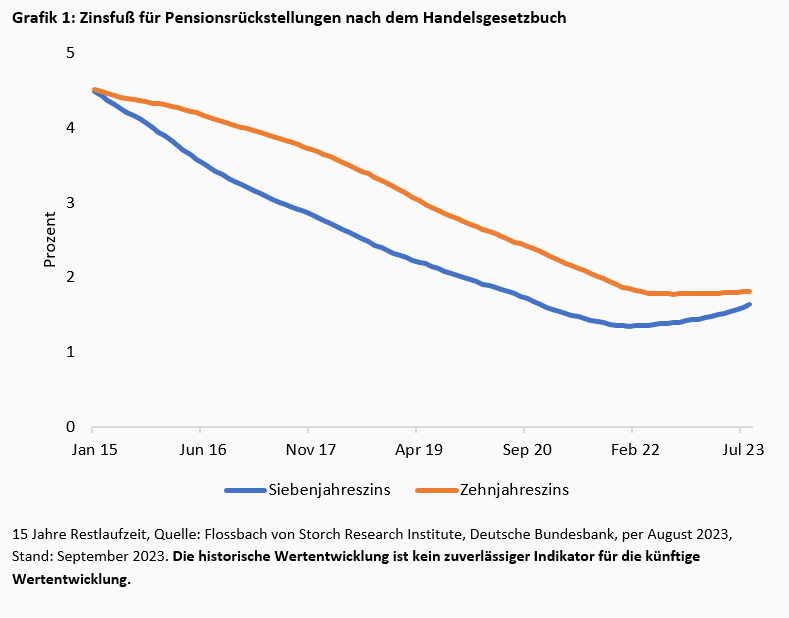

Angesichts des Zinsverfalls entlastete der Gesetzgeber die Unternehmen auf Seiten der Handelsbilanz. Statt des nachlaufenden Zinses über sieben Jahre wurde 2015 ein Zehnjahreszins eingeführt, der die höheren Zinsen der Vorjahre mitnahm (Grafik 1).

Allerdings ist absehbar, dass der Siebenjahreszins bald den Zehnjahreszins auf dem Weg nach oben überholen wird, und damit sich der einige Jahre währende Vorteil ins Gegenteil verkehrt. Unter wenig veränderten Zinsniveaus schneiden sich die Kurven bereits im Laufe des Jahres 2024, genauer gesagt: im kommenden Mai – und der Gegenwartswert der Pensionsverpflichtungen bleibt trotz steigender Marktzinsen hoch.

Im August dieses Jahres lag die Schere schon bei nur noch 0,18 Prozentpunkten: 1,81 Prozent zu 1,63 Prozent.2 Deshalb werden Rufe laut, den Zehnjahreszins zu beerdigen, da dieser bald zu einer Be- statt zu einer Entlastung von Gewinn- und Verlustrechnungen wird (weil er die Pensionsverpflichtungen bald höher halten wird als der Siebenjahreszins). Einen solchen Vorschlag machte etwa das Institut der Wirtschaftsprüfer in Deutschland e.V. (IDW) bereits 2022.3

Festzins im Steuerrecht

Wenig davon hätten jedoch Unternehmen, die tatsächlich regelmäßig Pensions- (und andere) Rückstellungen bilden. So wie der Kläger aus dem Rheinland. Denn er muss, wie alle anderen Unternehmen hierzulande auch, in seiner Steuerbilanz mit einem festen Zins von sechs Prozent rechnen. Dieser ist völlig unabhängig von Marktzinsen oder den Zinsen, die das Handelsrecht daraus ableitet.

Die Auswirkungen sind enorm. Ein Unternehmen, das Mitarbeitern eine Altersvorsorge von insgesamt 50 Millionen Euro zugesagt hat, die in zehn Jahren fällig wird, darf dafür wegen des hohen Zinses in der Steuerbilanz nur 28 Millionen Euro ansetzen. In der Handelsbilanz jedoch muss das Unternehmen nach dem dort anzusetzenden niedrigeren aktuellen Zinssatz von 1,81 Prozent 41,8 Millionen Euro in die Pensionsrückstellungen einstellen; knapp 50 Prozent mehr also als in der Steuerbilanz. Der zusätzliche Aufwand von 13,8 Millionen Euro kann aber steuerlich nicht geltend gemacht werden. Bei einem Steuersatz von 40 Prozent fehlen dem Unternehmen also gut 5,5 Millionen Euro an Finanzmitteln, die nicht investiert werden können.

Quälende Nachdotierungen

Auf sehr lange Sicht betrachtet handelt es sich zwar nur um eine Verschiebung von Geldflüssen. Mit der Rückstellung wird der (später) gewinnmindernde Aufwand zeitlich vor dem tatsächlichen Zahlungsmittelabfluss geltend gemacht. Allerdings liegen die langjährigen handelsrechtlich anzusetzenden Zinsen nun schon seit Jahrzehnten meist unterhalb von sechs Prozent und ihr ständiger Verfall hat zu quälenden Nachdotierungen der Pensionsrückstellungen geführt – ohne steuerliche Anerkennung.

Die Dimension: Knapp 100.000 Unternehmen in Deutschland haben ihrer Belegschaft eine Direktzusage gemacht. 4,6 Millionen Mitarbeiter und 3,2 Millionen Rentner haben Ansprüche daraus. Der massive Zinsrückgang führte schon 2019 laut Schätzungen zu Pensionsrückstellungen von insgesamt mehr als einer halben Billion Euro. Im Tief des Diskontierungszinses 2022 dürften es nach deutschem Handelsrecht hochgerechnet sogar 600 Milliarden Euro gewesen sein.

In den Bilanzen der Dax-Konzerne, die nach internationalen Regeln marktnahe Diskontierungszinsen verwenden, reduzierte sich die Last zwar 2022 im Zuge von deutlich höheren Marktzinsen um rund ein Viertel; sie lagen aber selbst danach bei immer noch rund 310 Milliarden Euro.

Nach HGB tat sich dagegen nichts. Von Bilanzstichtag 2021 zu Bilanzstichtag 2022 gab es im Gegenteil sogar noch einmal einen Rückgang des Zinsfußes um 0,09 Prozentpunkte – und eine Differenz zum Sechs-Prozent-Zins des Steuerrechts von mehr als vier Prozentpunkten.

Über 100 Milliarden zu viel gezahlten Steuern

Der Effekt ist enorm. Nach Berechnungen der Arbeitsgemeinschaft für betriebliche Altersvorsorge (Aba) hatten deutsche Unternehmen ob der Diskrepanz von 2010 bis 2018 bereits rund 50 Milliarden Euro an Steuern zu viel gezahlt und bis 2025 sollten geschätzt weitere 52 Milliarden hinkommen. Würde der Zinssatz im Steuerrecht auf drei Prozent halbiert werden, dann könnte dies zu 40 Milliarden Euro Steuermindereinnahmen führen, hatte die Pensions-Beratungs-GmbH (PBG) schon 2018 ermittelt. Auf solche Summen kann der Bundesfinanzminister sicher kaum verzichten.

Doch gab es aus Sicht der Unternehmen lange Zeit die zumindest vage Hoffnung, das sich dies schlagartig ändern könnte. Bis diesen Sommer das Bundesverfassungsgericht (BVG) nach jahrelangem Zögern überraschend abgelehnt hat, die Klage des Mittelständlers aus dem Rheinland überhaupt zuzulassen.

Das Finanzgericht Köln hatte in einer ersten juristischen Beurteilung den Sechs-Prozent-Zinssatz für verfassungswidrig gehalten, weil er nicht mehr der Realität entspreche und zu einer höheren steuerlichen Belastung führe. Zur endgültigen Klärung rief das Gericht 2017 das BVG an.

Das erklärte die Vorlage nun für unzulässig, nach „knapp sechsjähriger Prüfung“, wie es in Fachkreisen heißt. Sie genüge „nicht den Anforderungen an die Darlegung eines Verstoßes gegen Art. 3 Abs. 1 GG“, so die Begründung in ihrer Mitteilung Ende August.4

Ob damit aber die Argumentation, die unterschiedlichen Vorschriften in Handels- und Steuerrecht seien verfassungswidrig, da sie dem allgemeinen Gleichheitssatz nicht entsprächen, schon endgültig verworfen worden ist? Übrig bliebe dem klagenden Mittelständler jedenfalls nun wohl nur noch ein Vorstoß Richtung Bundesfinanzhof (BFH) – möglicherweise mit einer anderen Begründung für die Klage. Der BGH könnte in einer späteren Runde erneut das BVG anrufen.

Gesetzgeber schaut tatenlos zu

Unabhängig davon, ob der juristische Weg überhaupt noch von Erfolg gekrönt sein könnte, stellt sich selbstverständlich die Frage, warum der Gesetzgeber seit langen Jahren tatenlos zuschaut, wie insbesondere der Mittelstand unter dem hohen Liquiditätsentzug wegen der vorgelagerten Besteuerung von fiktiven Gewinnen leidet.

Die FDP-Fraktion im Bundestag etwa stellte diesbezüglich 2020 eine Anfrage – gezeichnet von Bundesfinanzminister Christian Lindner, der sich damals noch in der Opposition befand.5 Die seinerzeit amtierende (CDU/CSU/SPD) Bundesregierung wiederum verwies in ihrer Antwort darauf, das Urteil des BVG abwarten zu wollen.6

Ob die Politik nun reagieren wird, ist eine offene Frage. Der klagende Mittelständler muss sich nach dem jahrelangen Hin und Her jedenfalls längst vorkommen, wie Landvermesser K. aus Kafkas Werk „Das Schloss“. Sein Anliegen ist offenbar schlicht nicht zustellbar.

Neue Vorstöße

Unterstützung für alle Unternehmen könnte es aber geben, wenn ein neuer Vorstoß des IDW Gehör finden sollte. Denn in einem erneuten Schreiben an das Bundesjustizministerium von diesem September plädiert das IDW für einen konstanten Zinssatz für die Abzinsung von Pensionsrückstellungen im Handelsrecht „in einer Größenordnung von 3,3 Prozent“.7 Einer der wesentlichen Gründe: die „immense Diskrepanz“ zu den „steuerlichen Bewertungsvorschriften“ mit dem dort anzusetzenden „Rechnungszinsfuß von 6 Prozent“.8

Ein solcher neuer Festzins sollte dann in größere Zeitabständen oder anlassbezogen von Seiten des Gesetzgebers überprüft werden. Zudem schlägt das IDW vor, bei einem Übergang auf eine Festzinskonzeption grundsätzlich die Zeitwertbewertung von Deckungsvermögen zu überdenken.

Das Institut der versicherungsmathematischen Sachverständigen für Altersversorgung e.V. (IVS) wiederum plädiert für „sachgerechte, an die tatsächlichen Verhältnisse an den Kapitalmärkten“ angepasste Rechnungszinsen.9 Es sollten Lösungen entwickelt werden, die eine aussagekräftige Bilanzierung von Pensionsverpflichtungen ermöglichten und dem „jeweiligen Kapitalmarktumfeld und der wirtschaftlichen Gesamtsituation angemessen“ seien und „dauerhaft Rechnung“ trügen.

Eine akzeptable Lösung muss her

Klar ist: Viel zu lange ist das brisante Thema Steuer- versus Handelsbilanzzins von Seiten der Politik auf die lange Bank geschoben worden. Allein schon für die Liquiditätsplanung der Unternehmen sollte gerade in nicht einfachen Zeiten eine akzeptable Lösung her. Der Vorschlag des IDW ist insofern zu begrüßen.

Sollte der Gesetzgeber diesen umsetzen, und zusätzlich den steuerlichen Rechnungszins senken – auf fünf Prozent beispielsweise – würde das einmalig einen gerechtfertigten Steuerboost für die deutsche Wirtschaft bedeuten und für die Unternehmen eine dauerhaft deutlich höhere Budgetsicherheit. Stichhaltige Argumente, die dagegensprechen, gibt es eigentlich keine. Ein Verweis auf einen ausgeschöpften Bundeshaushalt beispielsweise zieht bei einer langjährigen Schieflage in Sachen Steuerrecht sicher nicht.

________________________________________________________________________________________

1 siehe https://www.flossbachvonstorch-researchinstitute.com/de/studien/ueber-das-glueck-steigender-zinsen/

2 dieser Zins hat nichts mit den nach internationalen Rechnungsvorschriften wie den US-GAAP oder den IFRS ermittelten Werten zu tun, denen kapitalmarktorientierte Unternehmen in ihrer Konzernberichterstattung unterliegen. Nach IFRS etwa lag der Zinsfuß für die Pensionsrückstellungen Ende August bei 4,13 Prozent. Die IFRS haben in erster Linie informatorischen Charakter mit marktnahen Bilanzierungsregeln.

3 https://www.idw.de/IDW/Medien/IDW-Schreiben/2022/Down-BMJ-Pensionsrueckstellungen.pdf

4 https://www.bundesverfassungsgericht.de/SharedDocs/Pressemitteilungen/DE/2023/bvg23-075.html

5 https://www.fdpbt.de/sites/default/files/2020-03/1917998.pdf

6 https://dserver.bundestag.de/btd/19/269/1926930.pdf

8 a.a.O.

Glossar

Verschiedene Fachbegriffe aus der Welt der Finanzen finden Sie in unserem Glossar erklärt.

RECHTLICHER HINWEIS

Diese Veröffentlichung dient unter anderem als Werbemitteilung.

Die in dieser Veröffentlichung enthaltenen Informationen und zum Ausdruck gebrachten Meinungen geben die Einschätzungen von Flossbach von Storch zum Zeitpunkt der Veröffentlichung wieder und können sich jederzeit ohne vorherige Ankündigung ändern. Angaben zu in die Zukunft gerichteten Aussagen spiegeln die Zukunftserwartung von Flossbach von Storch wider, können aber erheblich von den tatsächlichen Entwicklungen und Ergebnissen abweichen. Für die Richtigkeit und Vollständigkeit kann keine Gewähr übernommen werden. Der Wert jedes Investments kann sinken oder steigen und Sie erhalten möglicherweise nicht den investierten Geldbetrag zurück.

Mit dieser Veröffentlichung wird kein Angebot zum Verkauf, Kauf oder zur Zeichnung von Wertpapieren oder sonstigen Titeln unterbreitet. Die enthaltenen Informationen und Einschätzungen stellen keine Anlageberatung oder sonstige Empfehlung dar. Sie ersetzen unter anderem keine individuelle Anlageberatung.

Diese Veröffentlichung unterliegt urheber-, marken- und gewerblichen Schutzrechten. Eine Vervielfältigung, Verbreitung, Bereithaltung zum Abruf oder Online-Zugänglichmachung (Übernahme in andere Webseite) der Veröffentlichung ganz oder teilweise, in veränderter oder unveränderter Form ist nur nach vorheriger schriftlicher Zustimmung von Flossbach von Storch zulässig.

Angaben zu historischen Wertentwicklungen sind kein Indikator für zukünftige Wertentwicklungen.

© 2025 Flossbach von Storch. Alle Rechte vorbehalten.