Erbe, Schenkungen oder andere Einmalzahlungen bringen Menschen finanzielle Freiheit. Mit Vermögenszuwachs wird nach Herkunft und mit dem Geld verknüpften Emotionen unterschiedlich umgegangen. Wir betrachten Theorie und empirische Ergebnisse.

Einleitung

Nicht nur Tennisfans erinnern sich noch heute an den 7. Juli 1985 – Boris Becker wird mit 17 Jahren der jüngste Wimbledon Sieger aller Zeiten. In den folgenden 15 Jahren eilt er von einem sportlichen Erfolg zum nächsten. Er wird das Idol einer ganzen (Tennis-)Generation und erzielt allein an Preisgeldern 25 Millionen US-Dollar. Um die Jahrtausendwende beendet Becker seine aktive Karriere. Gut fünfzehn Jahre später, im Jahr 2017, erklärt ein Londoner Gericht ihn für zahlungsunfähig. Es wirkt, als sei Becker am Ende seiner Karriere als wohlhabender Mann neben einem Vermögen aufgewacht, verstand es aber nicht mit dieser neuen Situation umzugehen.

Er ist damit nicht allein. Geschichten von Lottogewinnern, die ihren gesamten Gewinn innerhalb weniger Jahre ausgaben, hält die Boulevardpresse zuhauf bereit.1 Zwar werden die wenigsten Menschen zu Sportstars oder Nutznießern von Glücksspiel, zu einem größeren Vermögen kommt man aber auch auf anderen Wegen: Eine Erbschaft, Schenkungen oder die Auszahlung einer Lebensversicherung sind zwar weniger glamourös, dafür aber deutlich häufiger.

Was passiert mit Menschen, die einen plötzlichen Vermögenszuwachs erfahren? Welche Gefühle werden angesprochen und wie verändert sich ihr Konsumverhalten laut Theorie? Was sagen empirische Forschungen dazu? Sind Erben und Lottogewinner am Ende alle Pleite oder unterliegen wir am Ende dem „Availability Bias“, also der Tatsache, dass menschliche Missgeschicke sich besser verkaufen als Erfolgsgeschichten?

Deutschland ein Land der Sparer und Erben

Zwischen 2015 und 2024 finden in Deutschland ca. sechs Millionen generationenübergreifende Erbschaften statt – dies sind 600.000 Erbschaften pro Jahr. Insgesamt werden 2,1 Billionen Euro an die nächste Generation weitergegeben. Pro Erbfall werden im Schnitt 360.000 Euro vererbt. Unterstellt man passend zur Fertilitätsrate der 1960er Jahre zwei Erben pro Erbschaft, sind dies 180.000 Euro pro Person. Circa die Hälfte der Erbschaften enthält Immobilienvermögen. Bei diesen handelt es sich dann folgerichtig um die höheren Erbschaften. Meist wird hier zusätzlich auch Geldvermögen mitvererbt. Bei den Erblassern handelt es sich vermehrt um die Generation der Wirtschaftswunderkinder. Erben sind die Babyboomer und zunehmend auch die darauffolgende „Generation Pillenknick“.2 Zum Erben kommen noch Schenkungen dazu. Gemessen am Steuervolumen betragen diese nach Zahl und Höhe rund ein Drittel der Erbschaften.3

Auch in der beliebten Sparform der Lebensversicherung kamen 2022 beträchtliche Summen zusammen. Die deutschen Lebensversicherer zahlten 2022 insgesamt 49 Milliarden Euro an Kapitalleistungen aus. Verglichen mit dem Neugeschäft von 340.000 Policen sind dies ca. 140.000 Euro pro Person.4 Somit sehen sich jährlich mehr als eine Million Menschen in Deutschland damit konfrontiert, über einen (zusätzlichen) sechsstelligen Eurobetrag zu verfügen.

Die Neoklassik

Die erste Theorie zur Frage, wie Menschen mit Vermögens- und Einkommenszuwächsen umgehen, stellte 1957 Milton Friedman auf.5 In seiner Permanent Income Hypothesis geht er davon aus, dass sich sowohl Einkommen als auch Konsum in einen dauerhaften und einen vorübergehenden Teil aufgliedern. Vorübergehende Einkommensänderungen sind unkorreliert zu vorübergehenden Konsumänderungen – eine Einmalzahlung wird also nicht direkt verkonsumiert. Der dauerhafte Konsum verändert sich nur, wenn sich die Erwartung über das dauerhafte Einkommen ändert. Gleichwohl wird der dauerhafte Konsum aber vom Verhältnis von Vermögen zu Einkommen beeinflusst. Wird eine Einmalzahlung gespart, so erhöht sich dieses Verhältnis und der dauerhafte Konsum steigt.

Eine Studie aus dem Jahr 1972 widerlegte die Theorie Friedmans für kleinere Beträge und bestätigte sie für größere.6 Friedman selbst gibt ebenfalls Argumente für und gegen seine Theorie. Zentrales Erbe der Theorie bleibt die Erkenntnis, dass nicht alle Arten von Einkommen ökonomisch gleich zu behandeln sind.

Behavioral Finance

Auf dieser Erkenntnis setzten 2008 der Ökonom Richard Thaler und der Jurist Cas Sunstein auf. Anstatt jedoch wie Friedman vom finanzrationalen Investor mit vollständiger Information auszugehen, stellen die beiden das menschliche Individuum mit all seinen Stärken und Schwächen in den Mittelpunkt. Entscheidungen müssen daher nicht immer rational sein. Sie behaupten, dass im Kopf verschiedene Töpfe bzw. Konten für verschiedene Einkunftsarten gebildet werden, die „Mental Accounts“. Geld besitzt gedanklich ein Etikett und ist damit nicht mehr beliebig einsetzbar.

Thaler und Sunstein kommen zu dem Schluss, dass ein plötzlicher, nicht selbst erarbeiteter Vermögenszuwachs als „Gewinn“ angesehen wird. Ein solcher Bonus wird nicht zum Bestreiten des Lebensunterhalts benötigt. Menschen geben „Gewinne“ daher, im Gegensatz zu selbstverdientem Geld, eher für Luxusgüter aus. Diese Tendenz wird dadurch verstärkt, dass das Ausgeben von „Gewinnen“ nicht als Vermögensverlust betrachtet wird. „Gewinn“ ist ein Topf, der - ähnlich wie ein Geschenk - abseits des normalen Vermögens steht.

Eine auf Befragungen in China basierende Studie stützt die Hypothese.7 Die Teilnehmer sollten für (hypothetische) Lotteriegewinne und Arbeitseinkommen angeben, wie sie diese verwenden würden. Selbst erarbeitetes Einkommen wurde dabei stets vermehrt für eine „vernünftige“ Alternative wie das Auffüllen des eigenen Kantinenguthabens ausgegeben. Die Lotteriegewinne wurden vermehrt für Luxusgüter wie ein Essen in einem teuren Restaurant eingesetzt.

Die Ergebnisse der Studie sind allerdings nicht symmetrisch. Ein Lotteriegewinn wird zwar häufiger für Luxus eingesetzt als selbst erarbeitetes Geld, aber die Luxusgüter werden nicht so stark bevorzugt, wie die vernünftige Alternative bei selbst erarbeitetem Geld. Es liegt also eine strukturelle Bevorzugung vernünftiger Ausgaben vor. Die Studienautoren liefern verschiedene Erklärungsansätze: Sie vermuten, eingeschränkte persönliche finanziellen Möglichkeiten der Teilnehmer hemmen die Ausgaben für Luxusgüter. Hinzu kommt die Tatsache, dass die chinesische Kultur Sparsamkeit und harte Arbeit höher schätzt als Extravaganz und Genuss. Auch über den Einfluss der Höhe der Einmalzahlung wird spekuliert. Insbesondere weisen die Autoren auf den Einfluss der Emotionen, welche mit der Zahlung verknüpft sind, hin. Die von ihnen angesprochene Unterscheidung in „Happy Money“, welches vornehmlich für Luxusgüter also hedonischen Konsum und „Unhappy Money“, welches für vernünftigen Konsum genutzt wird, führt uns zum „Emotional Accounting“.

Emotional Accounting

Die Idee, dass nicht nur die Herkunft von Geld, sondern auch die emotionale Verknüpfung mit dem Betrag, die Verwendung bestimmt, wurde bereits 2009 untersucht:

“Specifically, we argue that the emotional response to the receipt of a sum of money can become associated with the money itself in the form of an “affective tag”. In effect, we suggest that in the same way that money is categorized by its source in mental accounting, it can also be categorized by the feeling it evokes.”8

Wenn die grundsätzlich positiven Gefühle, die durch Einmalzahlungen entstehen, von negativen Emotionen überlagert werden, entsteht ein gezielter Motivationsschub die eigene Stimmung aufzuhellen. Eine Strategie hierfür ist hedonische Vermeidung, d.h. das Ablehnen hedonischen Konsums. Alternativ kann eine Distanzierung vom Geld durch Aufschieben der Entscheidung über dessen Verwendung eintreten – kurz gesagt das Geld wird erstmal gespart. Oder das Geld wird für Projekte eingesetzt, die dem Einzelnen „tugendhaft“ erscheinen. Hierdurch versucht man sich von den negativen Emotionen „reinzuwaschen“.

Ein prominentes Beispiel für letzteres Verhalten liefert der deutsche Politiker und Bankierssohn Tom Koenigs. Er spendete sein Erbe dem Vietcong:

„Als ich mit 21 volljährig wurde, stellte ich fest, dass er [sein Großvater] mir viel vererbt hatte. Ich war zu der Zeit in der Studentenbewegung in Berlin aktiv, mich beschäftigte die Frage der Gerechtigkeit und Gleichheit mehr als Geld. Das habe ich konsequenterweise an den Vietcong verschenkt.“9

Und weiter:

„Damals wollte ich einfach dem kleinen bedrohten Volk der Vietnamesen helfen.“10

Eine schematische Einteilung

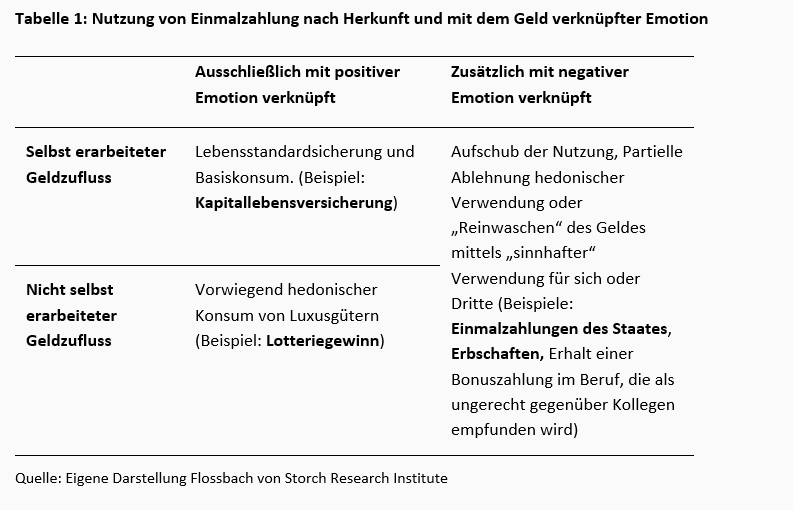

Kombiniert man unsere bisherigen Ergebnisse entlang der beiden Dimensionen Herkunft des Geldes und Emotionen, entsteht folgende schematische Typisierung:

Mit selbst erarbeitetem Geld geht man vernünftiger um als mit solchem, welches man von Dritten erhalten hat. Ist das zusätzliche Geld jedoch nicht nur emotional positiv belegt, versucht der Mensch die zugehörigen negativen Emotionen zu überwinden. Dies kann durch Aufschub der Nutzung, die Weigerung es für hedonische Zwecke auszugeben oder eine „sinnhafte“ Verwendung entstehen. Letzteres kann z.B. durch Spenden für wohltätige Zwecke, die finanzielle Unterstützung von Freunden und Familie oder Investitionen in langlebige Güter wie Einrichtungsgegenstände geschehen. Diese theoretischen Erkenntnisse gleichen wir im Folgenden mit empirischen Untersuchungen ab.

Lebens- und Rentenversicherungen

Beginnen wir mit selbst erarbeitetem Wohlstand, der mit positiver Emotion verknüpft ist. Laut Theorie sollte das resultierende Vermögen „vernünftig“ zur Sicherung des eigenen Lebensstandards eingesetzt werden. Negative Emotionen wie Schuldgefühle beeinflussen die Verwendung nicht.

Der Gesamtverband der deutschen Versicherungswirtschaft liefert empirische Belege. Auszahlungen aus Kapitallebensversicherungen werden in beträchtlichem Ausmaß in Rentenversicherungen umgewandelt. Im Jahresbericht 2022 heißt es dazu:

„Offenbar nutzten die Bürger bereits vorhandene Vermögenswerte oder die Ablaufleistungen aus Kapitallebensversicherungen, um sofort beginnende oder aufgeschobene Rentenversicherungen gegen Einmalbeitrag abzuschließen.“ 11

Der Bericht zeigt, dass zwei von drei Euro aller neu angelegten Einmalbeiträge auf Rentenversicherungen entfallen.

Zusätzlich scheint allein die Aussicht darauf, sich mit eigener Arbeit ein Polster fürs Alter zu schaffen, künftig zu zahlende Sparbeiträge emotional positiv zu besetzen: Jeder zweite neu abgeschlossene Vertrag gegen laufende Zahlungen ist ein Renten- oder Pensionsprodukt. Dabei wird die Verwendung als Rentenzahlung (im Ruhestand) also bereits zu Beginn des Sparprozesses als Verwendung für das Geld festgelegt. Nur jede zehnte Police ist hingegen eine Kapitallebensversicherung, bei der man mit 65 Jahren über die Verwendung des Kapitals neu entscheidet. Allein die Aussicht darauf sich mit eigener Arbeit ein Polster fürs Alter zu schaffen, scheint also künftig zu zahlende Sparbeiträge emotional positiv zu besetzen.

Wie repräsentativ das Verhalten von Versicherungsnehmer für die Gesamtbevölkerung ist, bleibt offen. Mit insgesamt über 2,5 Millionen neu abgeschlossenen Renten- oder Kapitallebensversicherungen im Jahr 2022 und einem Bestand von fast 70 Millionen Verträgen, besteht jedoch eine solide Datenbasis. Zum Vergleich: die Zahl der Bausparverträge in Deutschland beträgt mit 23 Millionen gerade mal ein Drittel.

Lotteriegewinne

Die Daten zu unserem zweiten Beispiel, dem Lotteriegewinn sind naturgemäß deutlich dünner. Bekannt ist aber, dass einer von drei Lottogewinner in den USA irgendwann insolvent wird und Lottogewinner drei bis fünf Jahre nach dem Gewinn eine erhöhte Ruin-Wahrscheinlichkeit im Vergleich zur Gesamtbevölkerung aufweisen. Und das obwohl der Gewinn i.A. ausreicht, alle bestehenden Schulden zu tilgen.12 Das nicht selbst erarbeitete Geld wird also über die Zeit ausgegeben. Ist es aufgebraucht, gelingt es nicht, den Konsum wieder auf ein normales Maß zu reduzieren.

Zum Schutz der Gewinner wandeln einige Lottogesellschaften den Gewinn daher in langjährige Rentenzahlungen um. In Untersuchungen, denen diese Form der Auszahlung zu Grunde liegen, hatten die Gewinner nach der Hälfte der Auszahlungszeit, hier zehn Jahre, immerhin 16 Prozent des bis dahin ausgezahlten Betrages gespart. Gleichzeitig fand man aber einen Rückgang des Arbeitseinkommens.13 Eine zeitliche Streckung der Auszahlung scheint somit für eine etwas vernünftigere Verwendung zu sorgen. Eine langfristige Sicherung des Lebensstandards wie sie durch Lebensversicherungen erzielt wird, ist dennoch nicht zu beobachten.

Einmalzahlungen durch Covid-19

Die Corona-Pandemie bietet weiteres Anschauungsmaterial dazu, wie Menschen mit nicht selbst erarbeitetem Einkommen umgehen: Im März 2020 wurden 300 Milliarden US-Dollar, ca. 1200 USD pro Person, an Einmalzahlungen des amerikanischen Staats an seine Bürger bekanntgegeben. Ein Jahr später kamen nochmals ca. 1400 USD pro Person hinzu.14 Zwar sind die Beträge deutlich geringer als beim typischen Lottogewinn, dafür kamen aber alle Bürger in den Genuss der Zahlungen, was die Ergebnisse repräsentativer macht.

Im Gegensatz zu Lottogewinnen sind staatliche Geschenke emotional gemischt behaftet: Grundsätzlich ist die Haltung gegenüber Einmalzahlungen vom Staat positiv.15 Insbesondere sind die klassischen negativen Emotionen wie Schuld und ungerechtfertigte Bevorzugung nicht gegeben, da das Geld allen Bürgern gleichermaßen zusteht und anders als z.B. beim Erben auch kein direkter Zusammenhang zwischen Zahlung und Versterben eines Angehörigen gegeben ist. Einige Bürger zweifeln allerdings die Sinnhaftigkeit staatlicher Einmalzahlungen prinzipiell an. Ihr emotionales Verhältnis zu den Zahlungen ist daher negativ belegt. Man sollte also bei der Verwendung eine Mischung aus hedonischem Konsum und „reinwaschender“ Verwendung sehen.

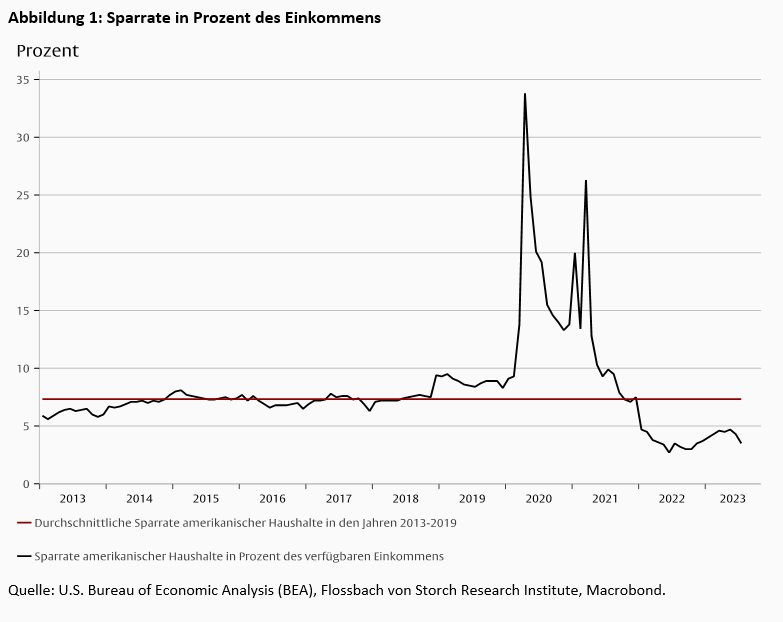

Die Sparrate amerikanischer Haushalte in Prozent des verfügbaren Einkommens vor, während und nach der Covid-19 Pandemie gibt Aufschluss darüber, wann die Gelder verwendet wurden (Abb.1):

Zunächst erhöhte sich die Sparrate der Haushalte im Jahr 2020 gegenüber dem vor Corona-Niveau deutlich. Zeitgleich mit dem zweiten Hilfspaket sank die Sparrate unter den Schnitt vor Ausbruch der Pandemie. Bis heute geben die Menschen das gesparte Geld aus.

Die Unternehmensberatung Deloitte machte in der Zeit der Einschränkungen des öffentlichen Lebens, zunächst steigende Ausgaben für „Durable Goods“ und „Recreation Gadgets“ aus.16 Ersteres umfasst beispielsweise neue Einrichtungsgegenstände. Der kometenhafte Aufstieg des Heimfahrrad-Anbieters Peloton ist ein Beispiel für letzteres. Bei einem Kaufpreis ab 1500 Euro pro Rad und zusätzlich monatlichen Kosten von 39 Euro kann dies als Luxusgut bezeichnet werden.

Mit der zunehmenden Normalisierung des öffentlichen Lebens verschoben sich die Ausgaben in den Dienstleistungssektor: Ein neunprozentiger Anstieg der Ausgaben amerikanischer Haushalte insgesamt von 2021 auf 2022 ging mit einer überproportionalen Steigerung der Ausgaben für Restaurantbesuche um 20 Prozent einher. Die Ausgaben für Übernachtungen auf „Out Of Town Trips“ wuchsen mit 39 Prozent sogar noch stärker.17 Von einer gemischten Nutzung der Zahlungen für langlebige Güter und Luxusgüter ist, ein langsamer Übergang zu vermehrt hedonischen Dienstleistungen entstanden.

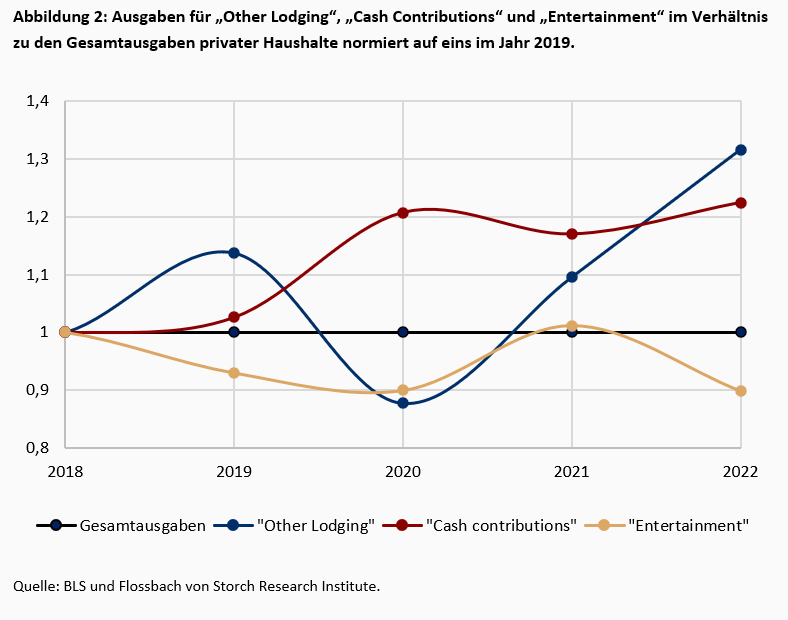

Vergleicht man jedoch die Ausgaben der privaten Haushalte vor Corona mit denen während der Pandemie ergibt sich ein weiterer Aspekt. Die Kategorie „Cash Contributions“ weist die größten Zuwächse auf. Diese umfasst Ausgaben für den nicht-persönlichen Konsum und damit Posten wie Spenden an wohltätige Organisationen, finanzielle Ausbildungsunterstützung innerhalb der Familie und Schenkungen – allesamt „sinnstiftende“ Ausgaben. Abbildung 2 zeigt die Anteile verschiedener Ausgabearten im Verhältnis zu den gesamten Haushaltsausgaben.

Zwischen 2019 und 2021 stiegen die (hedonischen) Ausgaben für „Entertainment“ stärker als die Gesamtausgaben. Der Rückgang im Jahr 2022 wurde durch die Kategorie „Other Lodging“, welche insbesondere die bereits erwähnten „Out Of Own Town Trips“ enthält, kompensiert. Zusammen sieht man wie bereits beschrieben, dass sich die Leute etwas gönnen. Neben diesen hedonischen Motiven zeigen sich aber eben auch die deutlich gestiegenen Ausgaben für „Cash Contributions“. Im Vergleich zu den Gesamtausgaben stieg der Anteil von 3,2 Prozentpunkten im Jahr 2019 auf 3,8 Punkte im Jahr 2022 - ein Zuwachs um fast 20 Prozent.

Ob diese veränderten Ausgabenmuster dabei einzig und allein kausal auf die Einmalzahlungen zurückzuführen sind, ist selbstverständlich nicht klar. Unterm Strich sieht man jedoch, wie theoretisch prognostiziert, einen Teil hedonischen Konsums und einen Teil „reinwaschender“ Verwendung der staatlichen Einmalzahlungen.

Die Erbschaft

Erben ist das klassische Beispiel für Einmalzahlungen, die deutlich emotional negativ belegt sind. Plötzlicher Vermögenszuwachs auf Kosten eines anderen Menschenlebens, löst oft tiefgreifende Schuldgefühle bis hin zu Identitätskrisen aus. In der Psychologie ist dies unter dem Begriff „Sudden Wealth Syndrome“ bekannt.18 Unserer Theorie nach sollte die Schuld den hedonischen Konsum des Erbes einschränken und sich in höheren Sparraten im Vergleich zu Lottogewinnern niederschlagen.

Eine Studie von Jay Zagorsky aus dem Jahr 2012 zeigt dies: Von drei Euro geerbten Vermögen spart der Einzelne im Schnitt zwischen 1,5 und zwei Euro. Maximal die Hälfte einer Erbschaft wird also verkonsumiert. Das National Bureau of Economic Research bestätigt die Zahlen. Bei Erbschaften von mehr als 150.000 US-Dollar ist das Vermögen drei Jahre nach der Erbschaft um 66% gestiegen.19 Eine Untersuchung des Deutschen Instituts für Altersvorsorge zeigt das -zumindest kurzfristig - die Hälfte eines Erbes überhaupt nicht angetastet wird.20 Im Vergleich zum Lottogewinn zeigen alle drei Studien einen deutlich „vernünftigeren“ Umgang mit ererbtem Vermögen. Wir erinnern uns: Von Lottogewinnen werden im Schnitt lediglich 16 Cent pro gewonnenen Dollar gespart.21

Bei Erbschaften unter 150.000 US-Dollar werden innerhalb von drei Jahren sogar Vermögenszuwächse festgestellt, die ein Vielfaches der Erbschaft betragen. Dies deutet daraufhin, dass bei kleineren Erbschaften keine Einschränkung der Arbeitstätigkeit festzustellen ist. Anders wäre ein weiterer Vermögenszuwachs nicht zu erreichen. Im Unterschied dazu stellte eine Studie bei Lottogewinnern, selbst wenn sie maximal 5000 US-Dollar gewannen, einen Rückgang des Durchschnittseinkommens um sechs Prozent fest. Der Anteil der Gewinner mit positivem Einkommen sank um zehn Prozent. Offenbar beschränkt sich der vernünftige Umgang nicht nur auf das Erbe, sondern auch auf den sonstigen Lebensstil.

Fazit

Anekdoten von Menschen, die große Vermögen innerhalb kurzer Zeit vollständig ausgegeben haben, werden gerne medial ausgeschlachtet und bleiben uns im Gedächtnis haften. Aufgrund des „Availability Bias“, entsteht so der Eindruck, dass plötzlicher Geldsegen den Menschen per se ins Unglück stürzt. Dies widerspricht der Tatsache, dass (größere) Einmalzahlungen grundsätzlich positiv konnotiert sind und die finanziellen Spielräume des einzelnen zum Teil massiv erweitern. In der Verwendung des Vermögenszuwachses lassen sich jedoch je nach Herkunft und verknüpftem Gefühl Unterschiede feststellen.

Mit selbst erarbeitetem Geld geht man grundsätzlich vernünftiger um als mit nicht selbst erarbeitetem Geld. Dies zeigt sich u.a. in erhöhten Insolvenzwahrscheinlichkeiten und geringen Sparraten von Lottogewinnern. Die Emotionen, die an die Zahlung geknüpft werden, spielen die zweite zentrale Rolle bei der Verwendung von Einmalzahlungen. Schuldgefühle hemmen den Impuls zum Konsum von Luxusgütern und erhöhen den Wunsch das Geld sinnvoll einzusetzen. Hierdurch distanziert man sich von seinen Schuldgefühlen oder wäscht sich davon rein. Dies zeigt sich bei Erbschaften in höheren Sparraten und bei staatlichen Einmalzahlungen in erhöhten „Cash Contributions“. Das lässt immerhin hoffen, dass die Erben der Babyboomer den von diesen geschaffenen Kapitalstock erhalten und nicht an fragwürdige, dem Vietcong ähnliche Empfänger zum Verzehr verschenken werden.

Und Boris Becker? Der hat sein Vermögen selbst erarbeitet und wieder verloren. Vielleicht kam ihm sein Talent und seine Karriere wie ein „Sechser im Lotto“ vor? Eventuell ist er auch einfach eine Ausnahme von der Regel. Oder wann haben Sie das letzte Mal etwas von Steffi Graf gehört?

_____________________________________________________________________

1 5 schräge Millionäre, die ihr Vermögen verprasst haben | News | BILD.de

2 DIA_Studie_Erben_in_Deutschland_LowRes.pdf (dia-vorsorge.de)

3 Erbschaften und Schenkungen bis 2022 | Statista und Geerbtes und geschenktes Vermögen 2022 nach Rekordjahr 2021 um 14 % gesunken - Statistisches Bundesamt (destatis.de)

4 die-deutsche-lebensversicherung-in-zahlen-2023-publikation-pdf-data.pdf (gdv.de)

5 The Permanent Income Hypothesis (nber.org)

6 The-Relative-Size-of-Windfall-Income-and-the-Permanent-Income-Hypothesis.pdf (researchgate.net)

10 Ebenda

11 die-deutsche-lebensversicherung-in-zahlen-2023-publikation-pdf-data.pdf (gdv.de)

12 What percent of lottery winners eventually go bankrupt? - Blog (ngpf.org) und MIT_REST_110030 961..969 (gwern.net)

14 CARES Act - Wikipedia und Bidens "American Rescue Plan" - Hans-Böckler-Stiftung (boeckler.de)

15 Emotional Accounting: How Feelings About Money Influence Consumer Choice by Jonathan Levav, A. Peter McGraw :: SSRN, Seite 76.

16 Consumer spending on services | Deloitte Insights

17 CONSUMER EXPENDITURES--2022 - 2022 A01 Results (bls.gov)

18 Sudden Wealth Syndrome - Wikipedia

19 Microsoft Word - Inheritance and Saving Up.doc (nber.org), Table 1.

20 DIA_Studie_Erben_in_Deutschland_LowRes.pdf (dia-vorsorge.de), Tabelle 14.

Glossar

Verschiedene Fachbegriffe aus der Welt der Finanzen finden Sie in unserem Glossar erklärt.

RECHTLICHER HINWEIS

Diese Veröffentlichung dient unter anderem als Werbemitteilung.

Die in dieser Veröffentlichung enthaltenen Informationen und zum Ausdruck gebrachten Meinungen geben die Einschätzungen von Flossbach von Storch zum Zeitpunkt der Veröffentlichung wieder und können sich jederzeit ohne vorherige Ankündigung ändern. Angaben zu in die Zukunft gerichteten Aussagen spiegeln die Zukunftserwartung von Flossbach von Storch wider, können aber erheblich von den tatsächlichen Entwicklungen und Ergebnissen abweichen. Für die Richtigkeit und Vollständigkeit kann keine Gewähr übernommen werden. Der Wert jedes Investments kann sinken oder steigen und Sie erhalten möglicherweise nicht den investierten Geldbetrag zurück.

Mit dieser Veröffentlichung wird kein Angebot zum Verkauf, Kauf oder zur Zeichnung von Wertpapieren oder sonstigen Titeln unterbreitet. Die enthaltenen Informationen und Einschätzungen stellen keine Anlageberatung oder sonstige Empfehlung dar. Sie ersetzen unter anderem keine individuelle Anlageberatung.

Diese Veröffentlichung unterliegt urheber-, marken- und gewerblichen Schutzrechten. Eine Vervielfältigung, Verbreitung, Bereithaltung zum Abruf oder Online-Zugänglichmachung (Übernahme in andere Webseite) der Veröffentlichung ganz oder teilweise, in veränderter oder unveränderter Form ist nur nach vorheriger schriftlicher Zustimmung von Flossbach von Storch zulässig.

Angaben zu historischen Wertentwicklungen sind kein Indikator für zukünftige Wertentwicklungen.

© 2025 Flossbach von Storch. Alle Rechte vorbehalten.