In Deutschland erwischte das Wachstum einen holprigen Start ins Jahr 2023. Nach einem Minus von 0,5 Prozent im vierten Quartal 2022 schrumpfte das reale deutsche Bruttoinlandsprodukt (BIP) im ersten Quartal dieses Jahres um 0,3 Prozent zum Vorquartal.

Das sorgte für einige Schlagzeilen. Denn zwei aufeinanderfolgende Quartale mit negativem Wirtschaftswachstum bedeuten eine technische Rezession. Und nicht nur Deutschland, auch die Eurozone steckt in einer solchen technischen Rezession, nachdem das Wachstum hier in den vergangenen beiden Quartalen um jeweils 0,1 Prozent schrumpfte. Hinzu kommt die Erkenntnis, dass in den Auftragsbüchern des deutschen Wohnungsbaus einige Seiten leer bleiben: Im ersten Quartal 2023 fiel der reale Auftragsbestand um knapp 22 Prozent niedriger aus als im Vorjahresquartal.

Gut möglich also, dass die Wirtschaftsentwicklung noch einige Quartale unter erhöhtem Druck stehen könnte. Müssen sich Anlegerinnen und Anleger nun ernsthafte Sorgen machen?

Rezession ≠ Rezession

Eine technische Rezession ist noch kein Beinbruch. Auch die weltgrößte Volkswirtschaft USA meldete im ersten Halbjahr 2022 zwei aufeinanderfolgende Quartale mit leicht negativem Wirtschaftswachstum. Doch seither ging es – trotz deutlicher Leitzinsanhebungen durch die US-Notenbank – wieder bergauf mit der realen US-Wirtschaftsleistung. Für eine handfeste Rezession braucht es also mehr als nur ein kurzzeitig leicht rückläufiges BIP.

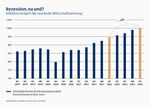

Das weiß auch das hochrangige Komitee des National Bureau of Economic Research (NBER), dem früher beispielsweise der ehemalige US-Notenbankchef und Nobelpreisträger Ben Bernanke angehörte. Entsprechend definiert das NBER die US-Rezessionsphasen auch anhand eines breiteren Kriterienkatalogs. So muss eine Rezession die gesamte Wirtschaftsaktivität betreffen und nicht nur einen einzelnen Sektor, der Rückgang der Wirtschaftsleistung muss signifikant sein und sollte mehr als nur ein paar Monate andauern. Sichtbar wird eine Rezessionsphase (in der Rückschau) üblicherweise an einer spürbar steigenden Arbeitslosigkeit (vgl. Grafik 1).

Derzeit ist allerdings (noch) keine Schwäche am Arbeitsmarkt erkennbar. In den USA zeigte sich der Arbeitsmarkt mit einer Arbeitslosenquote von weniger als vier Prozent bis zuletzt sehr fest. Auch in der Eurozone und in Deutschland befinden sich die Erwerbslosenquoten mit 6,5 beziehungsweise 2,9 Prozent auf historischen Tiefständen.

Damit kann zwar nicht ausgeschlossen werden, dass uns doch noch ein stärkerer Wirtschaftseinbruch bevorstehen könnte – denn der Arbeitsmarkt ist ein nachlaufender Konjunkturindikator. Für den Moment sind das verfügbare Einkommen und damit die Konsumausgaben der Haushalte aber noch weitgehend stabil. Der enge Arbeitsmarkt spricht zudem dafür, dass sich inflationsbedingte Reallohnverluste des vergangenen Jahres nicht fortschreiben lassen.

Fachkräftemangel verstärkt den Lohndruck

In Deutschland wird der demografisch bedingte Fachkräftemangel immer drängender. In den USA kam es im Laufe der Corona-Pandemie zu einem spürbaren Überhang an Stellenangeboten gegenüber der Zahl an verfügbaren Arbeitskräften. Ein Überhang, der noch immer Bestand hat.

Insofern dürfte die Lohnverhandlungsposition zahlreicher Arbeitnehmer schon schlechtere Zeiten gesehen haben. Auch, weil Arbeitgeber in der Pandemie erkennen mussten, dass Arbeitskräfte sich nicht beliebig substituieren lassen. In den Vereinigten Staaten ist die Beschäftigung im Hotellerie- und Gastronomiebereich heute noch immer leicht unter den Vorpandemieniveaus, wenngleich die dort gezahlten durchschnittlichen Stundenlöhne seither um rund 25 Prozent gestiegen sind.

Die begrenzte Substitutionsfähigkeit ihrer Angestellten im Hinterkopf, könnten Arbeitgeber versuchen, ihre Mitarbeiter künftig sogar in einer wirtschaftlichen Schwächephase an sich zu binden. Und die Konsumnachfrage somit zu stützen. Wie es auch kommt, die aktuelle Konstellation am Arbeitsmarkt ist außergewöhnlich.

Wachstum in Zeiten der Rezession

Ungewöhnlich ist auch der Blick auf das deutsche Bruttoinlandsprodukt. Während die Wirtschaft inflationsbereinigt in eine technische Rezession abrutscht, steigt das nominale BIP Deutschlands gerade spürbar an. Im ersten Quartal 2023 kletterte das nominale BIP um sechs Prozent im Vorjahresvergleich (vgl. Grafik 2).

Aus Anlegersicht bedeutet das Folgendes: Unternehmen können ihre Umsätze und ihre Gewinne mit der Inflation steigern. Aktien, deren Kurse nominal handeln, bieten langfristig orientieren Anlegern somit einen impliziten Inflationsschutz. Eine Erkenntnis, die eigentlich keine besondere ist. Schließlich sind es gerade die Unternehmen mit ihren Preiserhöhungen, die eine breit angelegte Inflation erst verursachen.

Gute Argumente in jedem Szenario

Natürlich kann niemand die kurzfristige Wirtschaftsentwicklung mit Sicherheit vorhersagen, geschweige denn die Entwicklung am Aktienmarkt. Was, wenn die Geldpolitik die Wirtschaft am Ende doch in die Knie zwingen muss, um ihr Mandat der Preisstabilität erfüllen zu können? Wenn Unternehmensgewinne im Zuge eines deutlichen Wirtschaftseinbruchs unter Druck geraten? Auch in einem solchen Szenario gibt es gute Argumente für ein Aktieninvestment. Greift in einem solchen Fall doch die Reflexivität der Geldpolitik.

Denn erreicht die Geldpolitik ihr Ziel der Preisstabilität und die Inflationsraten sinken spürbar, dürfte der zinsseitige Bewertungsdruck auf Aktien wieder abnehmen. Der Gegenwind von gestern könnte also der Rückenwind von morgen sein. Für Anleger mit einem langfristigen Anlagehorizont und der Bereitschaft, temporäre Kursschwankungen zu akzeptieren, bleibt ein Aktienportfolio gut geführter und ertragsstarker Unternehmen zumindest aus unserer Sicht also immer eine Option – in jedem Szenario.

Glossar

Verschiedene Fachbegriffe aus der Welt der Finanzen finden Sie in unserem Glossar erklärt.

RECHTLICHER HINWEIS

Diese Veröffentlichung dient unter anderem als Werbemitteilung.

Die in dieser Veröffentlichung enthaltenen Informationen und zum Ausdruck gebrachten Meinungen geben die Einschätzungen von Flossbach von Storch zum Zeitpunkt der Veröffentlichung wieder und können sich jederzeit ohne vorherige Ankündigung ändern. Angaben zu in die Zukunft gerichteten Aussagen spiegeln die Zukunftserwartung von Flossbach von Storch wider, können aber erheblich von den tatsächlichen Entwicklungen und Ergebnissen abweichen. Für die Richtigkeit und Vollständigkeit kann keine Gewähr übernommen werden. Der Wert jedes Investments kann sinken oder steigen und Sie erhalten möglicherweise nicht den investierten Geldbetrag zurück.

Mit dieser Veröffentlichung wird kein Angebot zum Verkauf, Kauf oder zur Zeichnung von Wertpapieren oder sonstigen Titeln unterbreitet. Die enthaltenen Informationen und Einschätzungen stellen keine Anlageberatung oder sonstige Empfehlung dar. Sie ersetzen unter anderem keine individuelle Anlageberatung.

Diese Veröffentlichung unterliegt urheber-, marken- und gewerblichen Schutzrechten. Eine Vervielfältigung, Verbreitung, Bereithaltung zum Abruf oder Online-Zugänglichmachung (Übernahme in andere Webseite) der Veröffentlichung ganz oder teilweise, in veränderter oder unveränderter Form ist nur nach vorheriger schriftlicher Zustimmung von Flossbach von Storch zulässig.

Angaben zu historischen Wertentwicklungen sind kein Indikator für zukünftige Wertentwicklungen.

© 2026 Flossbach von Storch. Alle Rechte vorbehalten.