Die Verhaltenspsychologie zeigt: Zufriedenstellende Kapitalanlage hängt von den finanziellen Zielen und der Risikoneigung des Einzelnen ab. Gute Vermögensverwaltung berücksichtigt dies und stellt individuell passende Lösungen bereit. Und auch der Anleger kann durch sein Verhalten einiges zum Vermögensaufbau beitragen.

Einleitung

Manchmal scheint alles wie ein großes Missverständnis: Auf der einen Seite steht der deutsche Sparer mit seinem Sparbuch, wohlwissend dass seine Zinsen von der Inflation aufgefressen werden. Auf der anderen Seite steht die Finanzbranche mit einer Vielzahl an Fondsprodukten, welche gerade bei hohen Aktienanteilen oftmals als „Spekulation“ wahrgenommen werden.1 Gute Vermögensverwaltung versucht diesen Spalt zu schließen. Sie ergründet die (finanziellen) Wünsche und Bedürfnisse des Einzelnen und bietet Anlagestrategien zu deren Erreichung.

Diese Studie versucht, eine Blaupause der Geldanlage privater Anleger aus Sicht der Verhaltenswissenschaft zu zeichnen. Wir entwickeln einen zweistufigen Anlageprozess: Das Vermögen wird zunächst gedanklich in zwei separate Unterkonten, sogenannte Mental Accounts, geteilt. Aus den verschiedenen Zielen der Konten leiten sich unterschiedliche Anlagestrategien ab. Dies widerspricht der akademischen Portfoliotheorie, nach der Portfolios ganzheitlich betrachtet und mit Blick auf erwartete Rendite und Renditeschwankungen optimiert werden sollen. Obwohl sich diese Portfoliotheorie in der Praxis als untauglich erwiesen hat, wird sie immer noch gelehrt und von manchen Anlegern zu Rat gezogen.

Die klassische Theorie betrachtet, die aus Finanzdaten berechneten, erwarteten Renditen und Renditeschwankungen als objektiv gültiges Entscheidungskriterium. In der Portfoliotheorie der Verhaltenswissenschaft hingegen bieten Fragebögen (oder hochwertige persönliche Beratung) Anlegern die Möglichkeit, die eigenen Ziele und Risikopräferenzen subjektiv zu ergründen und passende Anlagestrategien zu finden. Routinen-Bildung hilft auch in turbulenten Zeiten an einer gewählten Anlagestrategie festzuhalten. Aus den Erkenntnissen ergeben sich praktische Hinweise für die Kapitalanlage.

Mental Accounts

Im Jahr 1979 entfachte eine grundlegende Arbeit der Verhaltenswissenschaft von Amos Tversky und Daniel Kahnemann eine Diskussion darüber, nach welchen Kriterien Menschen finanzielle Entscheidungen treffen. Sie beginnt mit folgendem Experiment: Probanden konnten wählen, ob sie lieber 2.400 israelische Pfund, 80 % eines monatlichen Median-Netto-Familieneinkommens, geschenkt bekommen, oder an einem Glücksspiel teilnehmen möchten. Im Glücksspiel bekamen sie mit einer Wahrscheinlichkeit von 33 Prozent eine Summe von 2.500 Pfund und mit einer Wahrscheinlichkeit von 66 Prozent eine Summe von 2.400 Pfund. Mit einem Prozent Wahrscheinlichkeit erhielten sie nichts. Obwohl der Erwartungswert des Glückspiels mit 2.409 Pfund über der sicheren Auszahlung von 2.400 Pfund lag, ließ sich nur jeder fünfte auf die Wette ein.2

Im Jahr 1997 nahmen Hersh Shefrin und Meir Statman die Beobachtung von Kahnemann und Tversky auf und kombinierten sie mit dem von Richard Thaler 1985 eingeführten „Mental Accounting“.3 Als Alternative zur klassischen „Mean-Variance-Theory“ formulierten sie eine „Behavioral Portfolio Theory“: Eine Kapitalanlage wird der Theorie zufolge gedanklich in zwei Töpfe geteilt, die vom Anleger separat betrachtet werden. Die zwei Töpfe lauten „Protection from poverty“, also Schutz vor Armut bzw. Wahrung des Lebensstandards, und „Prospect for riches“, also Aussicht auf Reichtum bzw. Vermögensbildung. Die Ziele (und damit die Anlagestrategien) dieser zwei Töpfe ergänzen sich gegenseitig. Statman vergleicht die beiden „Mental Accounts“ mit Schichten einer Bedürfnispyramide.

Die untere Schicht zu Wahrung des Lebensstandards bildet die Basis. Hier sorgen Sicherheits- und Liquiditätsüberlegungen für eine konservative bzw. wenig volatile Anlage. Darüber findet sich der wachstumsorientierte Teil des Vermögens bzw. das Geld, mit dem man versucht „reich“ zu werden. Abhängig davon, was Reichtum für den Einzelnen bedeutet, wählt der Einzelne volatilere Kapitalanlagen für die Chance seine Ziele zu erreichen.4

Empirische Beispiele unterstützen diese theoretische Kategorisierung: An der Universität Santa Clara weisen zwei Sparpläne, die gleichzeitig von denselben Angestellten bespart werden, unterschiedliche Risikoprofile auf. Offenbar wird ein Plan zur Absicherung des Lebensstandards und einer für den Vermögensaufbau verwendet. Fondsgebundene Garantieprodukte, welche eine Mindestverzinsung der Beiträge mit der Möglichkeit auf zusätzliche Gewinne aus Aktienfonds verknüpfen, sind vor allem in der deutschen Lebensversicherung beliebt. Die Produkte werden als Hybridprodukte bezeichnet und im Vertrieb als „das Beste aus zwei Welten“ präsentiert. Sie versuchen, die Anlage in beiden Schichten zu kombinieren.

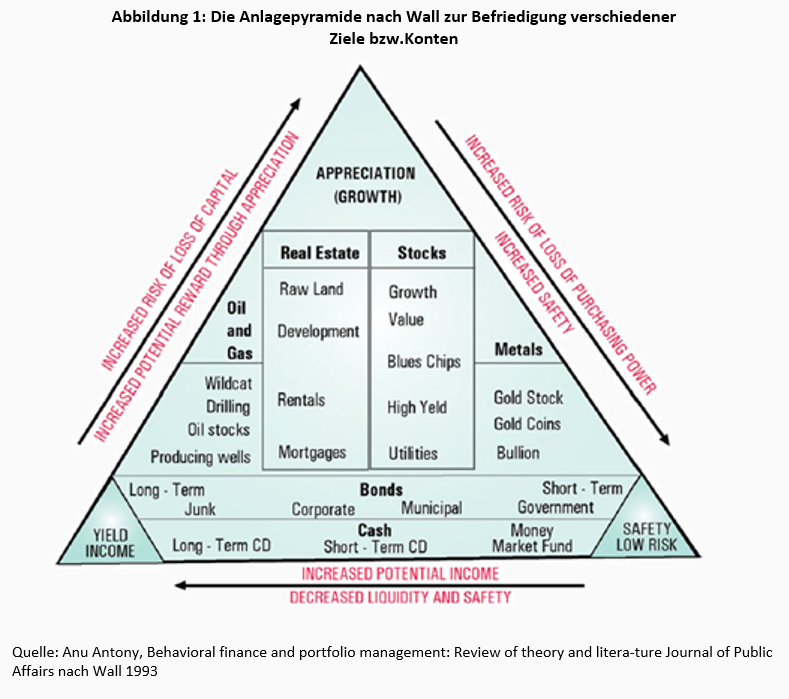

Geschichtete Pyramiden haben überdies eine lange Historie in der Finanzberatung. Bereits im Jahr 1952 listete eine Anleitung zur Fondsanlage die verschiedenen Investitionsmöglichkeiten in Abhängigkeit der Schicht auf.5 Abbildung 1 zeigt eine Darstellung aus dem Jahr 1993.

Die Systematik ist stets ähnlich: Anleihen und Kasse bilden die Basis zur Sicherung des Lebensstandards. Darüber liegen große, stabile, dividendenstarke Unternehmen und in der Spitze Aktien mit Wachstumspotential.

Die Aufteilung auf zwei Konten geht aber auch exotischer: Aus Amerika ist der Fall von Mavis Wanczyk bekannt. Die ehemalige Krankenschwester sicherte ihren Lebensstandard durch Anlage in der Altersversorgung ihres Arbeitgebers. Mit dem Konto Vermögensaufbau hatte sie das Ziel vorzeitig in Ruhestand gehen zu können. Dafür spielte sie mit den verbleibenden Mitteln Lotto. Mit 53 Jahren gewann sie 758 Millionen Dollar und kündigte.

Referenzpunkte, abnehmender Grenznutzen und Verlustaversion

Parallel zur Diskussion über Mental Accounts verfeinerte sich das Verständnis von Nutzenfunktionen. In einer Arbeit von 1992 schätzten Tversky und Kahnemann die Nutzenänderung finanzieller Entscheidungen ausgehend von einem Referenzpunkt mit einer abschnittsweise definierten Potenzfunktion. Zwei Erkenntnisse waren zentral: Erstens sind Verluste einer bestimmten Höhe ungefähr doppelt so schmerzhaft, wie Gewinne der gleichen Höhe. Dieses Phänomen heißt Verlustaversion.6 Zweitens sorgt eine Verdoppelung des Gewinnes nicht für eine Verdoppelung des Nutzens. Der Nutzen nimmt lediglich um rund 85 Prozent zu. Man spricht von abnehmendem Grenznutzen. Analog wiegt die Verdoppelung eines Verlustes nicht doppelt so schwer.7

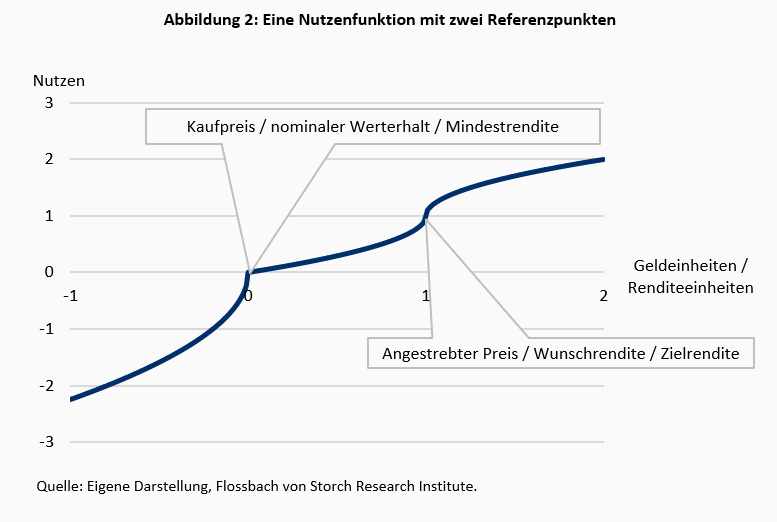

Eine fundamentale Weiterentwicklung stellten Shefrin und Statman 1997 vor. Sie erweiterten die Theorie um einen weiteren Referenzpunkt. Laut ihrer bereits erwähnten Behavioral Portfolio Theory gibt es bei Finanztiteln den Kaufpreis, genannt „Purchase Price“, und das angestrebte Preisniveau im Englischen „Aspiration level“. Die Nutzenfunktion besteht dann aus drei Abschnitten.8

Preise unterhalb des Kaufpreises werden als Verlust wahrgenommen. Die Nutzenfunktion ist in diesem Bereich konvex. Es herrscht Risikoaffinität. Zwischen einer sicheren Preissteigerung und einer riskanten 50/50 Wette, die dem Anleger entweder die doppelte Preissteigerung oder gar keine beschert, entscheidet sich der Anleger für die riskante 50/50 Wette. Zwischen Kaufpreis und Anspruchsniveau ist die Funktion immer noch konvex, aber die Steigung ist kleiner. Der Zusatznutzen einer riskanten Alternative gegenüber einer sicheren ist geringer als unterhalb des Kaufpreises. Der Anleger geht in diesem Bereich weniger Risiken ein, um seinem Anspruchsniveau näher zu kommen. Oberhalb des Anspruchsniveaus sind Preissteigerungen nicht mehr so wertvoll wie unterhalb davon. Es herrscht Risikoaversion. Die Funktion ist konkav, d.h. der Investor bevorzugt einen sicheren Vermögenszuwachs gegenüber einer 50/50 Wette, die ihm entweder den doppelten oder gar keinen Zuwachs beschert. Ist das Ziel eines Investors nominaler Werterhalt, so fallen Kaufpreis und angestrebter Preis zusammen. In diesem Fall entsteht die klassische zweiteilige Nutzenfunktion von Kahnemann und Tversky.9

Wir haben somit bisher zwei Dinge gesehen: Erstens teilen Menschen ihr Vermögen gedanklich in mehrere Töpfe, mit denen sie unterschiedliche Ziele verfolgen und demnach verschiedene Anlagestrategien verfolgen. Zweitens kann der Nutzen von Anlagestrategien durch Nutzenfunktionen abgebildet werden, die sich je nach Anlageziel um zwei Referenzpunkte drehen.

Renditeniveaus statt Preise

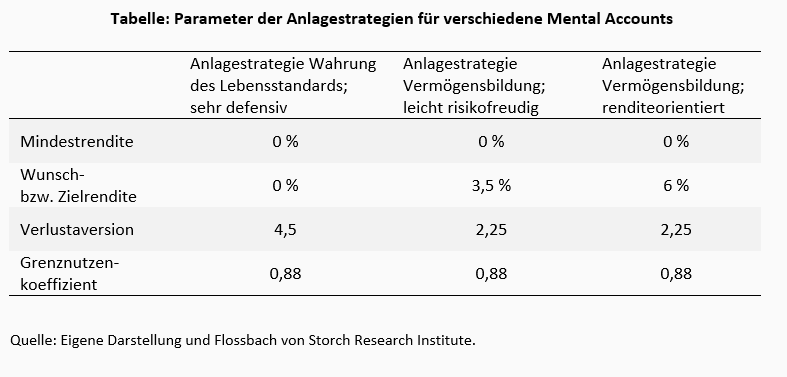

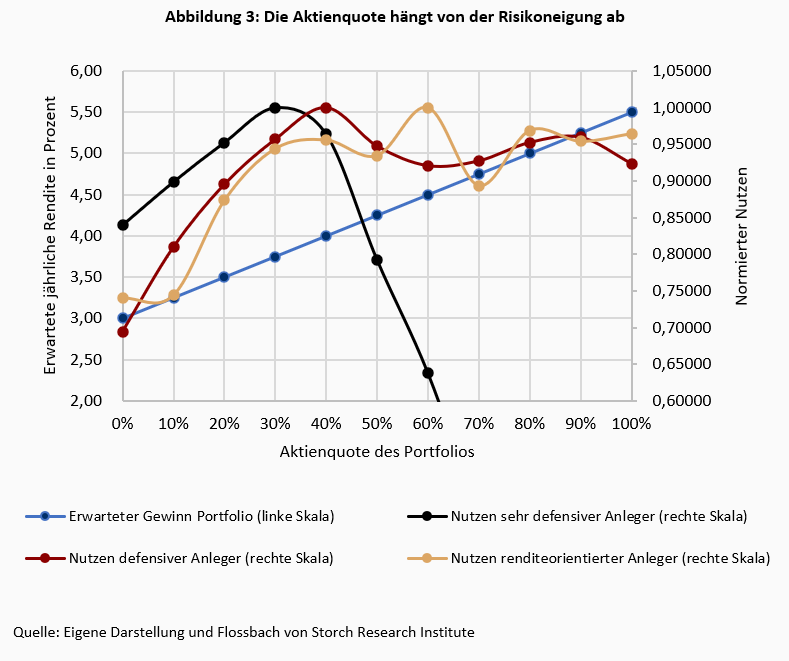

Im Folgenden konkretisieren wir die Überlegungen an einem Beispiel. Wir berechnen die nutzenmaximierende Mischung von Aktien und einer festverzinslichen Alternative für drei verschiedene Anlagestrategien. Wir unterscheiden zwischen einem defensiven, einem leicht risikofreudigen und einem stärker renditeorientierten und noch risikofreudigerem Risikoprofil. Die sehr defensive Anlagestrategie passt zum Mental Account „Wahrung des Lebensstandards“. Die beiden Strategien mit höheren Renditeerwartungen können als zwei mögliche Ausprägungen der Kapitalanlage im Mental Account „Vermögensbildung“ angesehen werden. Abhängig von den eigenen Zielen finden sich Anleger in einer der beiden Strategien wieder.

Anstatt mit Preisniveaus operieren wir im Folgenden mit jährlichen Renditeerwartungen. Der Kaufpreis entspricht nominalem Werterhalt, d.h. einer erwarteten Mindestrendite von null Prozent. Der angestrebte Preis bzw. die Ziel- oder Wunschrendite unterscheiden sich nach Mental Account und persönlichen Anlagezielen. Man kann sich die Wunschrendite als die Rendite vorstellen, die der Anleger mit Gedanken wie „mit dieser Rendite erreiche ich meine finanziellen Ziele“ oder „diese Rendite ist für mich ausreichend“ verbindet.

Die Idee in ausreichenden und nicht in maximalen Renditen zu denken, wird von Praxis und Wissenschaft gestützt. Howard Marks, Co-Vorsitzender der Investment Firma Oaktree, gab in einem Interview mit der Financial Times kürzlich zu Protokoll:

“One of the concepts I always argue for is the “higher-enough” return. People unthinkingly assume you want as much as you can get. But thinking rationally, isn’t there some point that you have enough, and you shouldn’t take more risk than what you need to get there?”10

Und der Nobelpreisträger Herbert Simon prägte den Begriff „to satisfice“, eine Wortschöpfung aus „to satisfy“ und „to suffice“ – zu Deutsch befriedigen und ausreichen. Der Begriff steht für Entscheidungen von Individuen, die nicht optimal sind, aber die eigenen Bedürfnisse ausreichend befriedigen.11

Laut einer aktuellen, repräsentativen Umfrage ist für jeden sechsten Anleger in Deutschland der Gedanke „wenigstens keinen Verlust machen“ bestimmend. Für diese Anleger steht die Lebensstandardsicherung im Vordergrund; Vermögensbildung spielt eine untergeordnete Rolle. Für die „Wahrung des Lebensstandards“-Strategie nehmen wir daher an, die Wunschrendite betrage null Prozent und entspricht nominalem Werterhalt.12 Mit Renditenannahmen von 3,5 Prozent und sechs Prozent drittelt man die Renditeerwartungen der verbliebenen Anleger der Studie. Als Approximationen für die Wunschrenditen in den beiden „Vermögensbildung“-Strategien wählen wir daher für die leicht risikofreudige Alternative eine Wunschrendite von 3,5 Prozent und für die renditeorientierte Strategie eine Wunschrendite von sechs Prozent.

Die Parameter der Nutzenfunktionen der drei Musteranleger wählen wir auf Basis der Schätzungen von Kahnemann und Tversky.13 Für die „Vermögensbildung“-Strategien verwenden wir die dort gefundene mittlere Verlustaversion von 2,25. Zur „Wahrung des Lebensstandards“ unterstellen wir eine doppelt so hohe Verlustaversion von 4,5.

Es fehlen noch die Renditeerwartungen der Anlage in Aktien und der risikolosen Anlage. In zwei von vier Jahren soll am Aktienmarkt eine jährliche Rendite von sechs Prozent entstehen. Alle vier Jahre soll statistisch innerhalb eines Jahres ein Verlust von minus 5 Prozent oder ein Gewinn von 15 Prozent auftreten. Die leichte Asymmetrie trägt der Tatsache Rechnung, dass der jährliche Medianertrag von Aktienindizes im Allgemeinen unter dem mittleren Ertrag liegt. Ähnlich dem aktuellen Zinssatz auf 10-jährige Bundesanleihen und den Zinsen auf Einlagen bei einigen Direktbanken, soll die risikolose Alternative mit drei Prozent pro Jahr verzinst sein. Die Mischung zwischen Aktien und risikoloser Anlage kann in zehn Prozent Schritten variiert werden.

Unter diesen Annahmen liefert eine Aktienquote von 100 % die höchste erwartete Rendite – 5,5 Prozent. Die Aktienquoten der drei Anlagestrategien, die den Erwartungsnutzen maximieren, weichen davon jedoch ab.

Den Lebensstandard sichert man am besten mit einer Mischung aus 30 Prozent Aktien und 70 Prozent risikoloser Anlage. Höhere Aktienquoten drücken den Nutzen im adversen Aktienszenario aufgrund der starken Verlustaversion. Mit 30 % Aktien liegt man mit durchschnittlich 3,75 Prozent Ertrag deutlich über dem angestrebten Vermögenserhalt. Und selbst in Jahren, in denen die Aktien Verluste erzielen, bleibt das Gesamtergebnis aufgrund der hohen risikolosen Zinsen knapp positiv. Die hohen risikolosen Zinsen ermöglichen trotz ausgeprägtem Sicherheitsbedürfnis drei von zehn Euro in Aktien zu investieren.

Zum Vergleich: Bei einem risikolosen Zins von einem Prozent würde bei gleichen Anlagepräferenzen nur jeder fünfte Euro in Aktien investiert; bei einem Zins von 0,5 Prozent ist es nur noch jeder zehnte. Eine geringere risikolose Verzinsung kann nur kleine Verluste aus Aktien ausgleichen. Die Verlustaversion kommt schon bei geringeren Aktienquoten zum Tragen.

Für leicht risikofreudige Vermögensbildung sollte ein Anleger zwei von fünf Euro in Aktien stecken. So befriedigt er seinen höheren Risikoappetit unterhalb der Wunschrendite von 3,5 Prozent. Dazu nutzt er seine nur halb so stark ausgeprägte Verlustaversion im Vergleich zur defensiven Strategie. Höhere Aktienquoten bringen ihm weniger Nutzen, da er für Erträge über 3,5 Prozent risikoavers ist.

Die renditeorientierte Strategie erreicht ihr Nutzenmaximum, indem sechs von zehn Euro in Aktien investiert werden. Zunächst sorgt eine Erhöhung der Aktienquote dafür, dass die Risikoaffinität befriedigt wird. Ab einem Verhältnis von sechs zu vier zwischen Aktien und sicherer Anlage gewinnen Verlust- und Risikoaversion die Oberhand.

Unterschiedliche Anlageziele bedingen unterschiedliche Anlagestrategien. Je nach resultierendem Risikoprofil unterscheidet sich die nutzenmaximierende Aktienquote. Geht man davon aus, dass die Strategien langfristigem Investieren dienen sollen und folglich der tatsächliche Ertrag dem erwarteten entspricht, verzichtet der Anleger auf Rendite. Im Fall der „Wahrung des Lebensstandards“-Strategie beträgt die Differenz zur maximal möglichen Rendite 1,75 Prozentpunkte. Dafür erhält man einen emotionalen Benefit: das beruhigende Gefühl eines sicheren Portfolios und – im Falle der sehr defensiven Strategie - die Befriedigung des Gefühls „keinen Verlust zu machen“.14 Den Renditeverzicht aus der Strategiewahl kann man als „Peace of Mind“-Prämie bezeichnen.

Risikoprofile in der Praxis

Um die eigenen Anlagestrategie zu bestimmen, sollte man sich über seine (finanziellen) Ziele klar werden. Fragt man danach, nennen viele Menschen als erstes „finanzielle Sicherheit“. Doch die dahinterliegenden Vorstellungen variieren mitunter stark. Für den einen bedeutet Sicherheit auch in Finanzkrisen nicht um das Ersparte bangen zu müssen, für den anderen ist es der Aufbau einer Altersvorsorge, was eine gewisse Mindestrendite erfordert. Ein weiteres Ziel vieler Menschen: die eigene Familie, insbesondere die eigenen Kinder, versorgen und fördern zu können. Möchte ich meinem Kind z.B. Ausbildung oder Studium finanzieren, ergeben sich unmittelbar Anhaltspunkte für Anlagehorizont, Sparraten und notwendige Renditen.

Fragebögen sind eine Möglichkeit die eigenen Ziele zu erforschen, mit der eigenen Risikotragfähigkeit abzugleichen und in eine konkrete Anlagestrategie zu übersetzen. Ein guter Fragebogen kombiniert (finanzielle) Ziele und die dafür benötigten Renditen mit der Höhe, der für den Einzelnen erträglichen (vorübergehenden) Verluste. Die Empfehlung einer riskanten Strategie sollte bei fehlender persönlicher Vorerfahrungen oder geringem finanziellem Polster vermieden werden. Daher sollten, bevor hohe Aktienquoten empfohlen werden, unbedingt die persönlichen Vorerfahrungen sowie die Größe der anderen Mental Accounts abgefragt werden. Ein „Kaltstart“ mit einem reinen Aktienportfolio mit einter unter Umstsänden hohen Volatilität sorgt mitunter für schlaflose Nächte, frühzeitiges Verkaufen und bleibende schlechte Erfahrungen.

Gute Fragebögen berücksichtigen dazu mögliche Anomalien im Anwenderverhalten wie übertriebenes Selbstbewusstsein - innerhalb der Verhaltenswissenschaft unter dem Namen „Overconfidence bias“ bekannt. In Abhängigkeit der zuerst abgefragten Parameter passen sich spätere Fragen dynamisch an. Idealerweise findet der Nutzer mit einem Fragebogen implizit seine persönliche Nutzenfunktion(en) und erhält explizit eine Empfehlung für die Kapitalanlage. Fundierte Beratung durch Fachleute erfüllt selbstverständlich den gleichen Zweck.

Auf Anlegerseite ist Ehrlichkeit essenziell für ein Gelingen. Fragebögen sind keine Klausuren. Eine höhere Risikoneigung ist nicht das gleiche wie eine höhere Punktzahl. Mehr ist nicht besser. Die empfohlene Risikoklasse sollte vielmehr zum eigenen Gefühl passen. Mehr Risiko sollte einen „beunruhigen“, weniger sollte das Gefühl erzeugen ein „zu geringes Renditeniveau“ für die eigenen Ziele anzustreben.

Nach der Ersteinschätzung müssen die Ziele lediglich alle paar Jahre oder nach einschneidenden persönlichen Erlebnissen überprüft werden. Eventuell gründet man eine Familie oder die eigenen Kinder verlassen das Haus. Man erbt, wechselt die Arbeitsstelle oder macht sich selbstständig. Die gemachten Erfahrungen und die veränderte Lebenssituation haben Einfluss auf die finanzielle Situation. Lösen Entscheidungen, mit denen ich mich vor fünf Jahren wohlgefühlt habe, heute Unbehagen aus, gilt es nachzuschärfen.

Langfristig investiert bleiben

Wie wir gesehen haben, bleibt eine gut gewählte Anlagestrategie unter Umständen hinter der langfristig maximal möglichen Rendite zurück. Eine theoretisch ertragreichere, aber nicht zum Individuum passende Strategie erzeugt im Zweifel aber eine noch schlechtere Rendite, da sie nicht durchgehalten wird. Aus einer unpassend gewählten Anlagestrategie entsteht das Risiko „die Nerven zu verlieren“. Durch rasche Umschichtungen im Portfolio und häufiges „rein und raus“ aus dem Markt produziert man Transaktionskosten statt Wertsteigerungen. Charlie Munger, der kürzlich verstorbene Kompagnon von Warren Buffett, trifft den Nagel auf den Kopf:

“The big money is not in the buying or selling, but in the waiting.”15

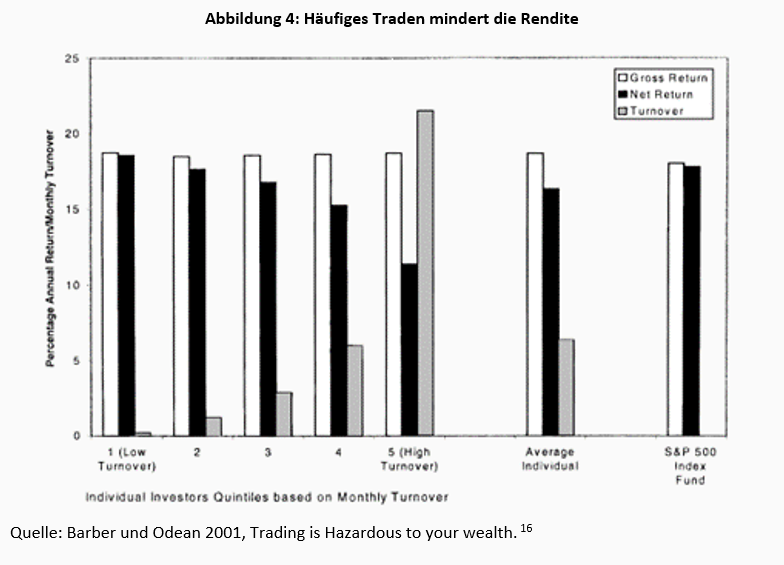

Eine empirische Untersuchung aus dem Jahr 2000 bestätigt das Zitat und quantifiziert den Verlust. Bei exzessivem Traden von Einzelaktien fanden die Wissenschaftler Brad Barber und Terrance Odean unter Privatanlegern eine Wechselprämie von 30 Cent pro einem Euro Ertrag. Sie ist den entstehenden Transaktionskosten geschuldet, die nicht durch höhere Renditen aufgefangen werden. Der Anleger bezahlt also eine „Wechselprämie“. Die Prämie fällt umso höher aus, umso mehr der Investor handelt.

Auf unsere obige Beispielrechnungen mit den verschiedenen Strategien übertragen bedeutet dies, dass exzessives Trading eine Wechselprämie von bis zu 1,65 Prozentpunkten erzeugt: Bei vollständigem Investment in Aktien und exzessivem Trading sinkt die erwartete Rendite von 5,5 Prozent auf 3,85 Prozent. Exzessive Trader weisen daher eine niedrigere erwartete Rendite auf als Anleger, die nur eine Aktienquote von 40 % aufweisen und nicht umschichten. Schon in der von uns vorgestellten leicht risikofreudigen Vermögensbildungsstrategie fällt die „Peace of Mind“- Prämie mit 1,5 Prozent geringer aus als die Wechselprämie. Ergo: Besser einmal eine passende Strategie wählen und durchhalten, statt sich zu viel zuzutrauen und durch permanentes Umschichten sukzessive Rendite zu verlieren.

Motive für Overtrading

Worin liegen die Gründe für exzessives Handeln? Eine Studie aus dem Jahr 2018 von Mey Wang, Thuy Phan und Oliver Rieger identifizierte die unterliegenden Charakterzüge: Selbstüberschätzung, Ungeduld und das (unkritische) Befolgen von Investmentratschlägen von Freunden und Familie.17 Die Eigenschaften spiegeln sich in drei bekannten Phänomenen der Verhaltenswissenschaft für Finanzmärkte: „Overconfidence“, „Disposition Effect“ und „Fear of Missing Out“.

Trotz der allgemein anerkannten Tatsache, dass nur wenige am Kapitalmarkt überdurchschnittliche Renditen erzielen, glauben exzessiv handelnde Anleger vermehrt daran, zu dieser kleinen Gruppe zu gehören. Sie glauben mehr Informationen über den Markt zu besitzen, als die Mehrheit der anderen Investoren oder daran, überdurchschnittliche Prognosefähigkeiten zu besitzen.18 Erfolge schreiben sie übermäßig stark dem eigenen Können zu. Sie leiden an Selbstüberschätzung oder „Overconfidence“.

Ungeduld oder der „Disposition Effect“ äußert sich in vorschneller Gewinnmitnahme. Der Anleger genießt das gute Gefühl eines schnellen Trading-Erfolgs. Da die tatsächliche Verlustaversion größer ist als ursprünglich gedacht, werden Verluste hingegen ausgesessen. Aus Widerwillen vor der Realisierung des Verlustes hält man daher defizitäre Investments länger als gerechtfertigt. Die Folge ist erhöhtes Trading-Volumen bei schlechteren Ergebnissen.

Gutgemeinte Ratschläge von Freunden erzeugen bei so manchem Anleger die Angst eine einzigartige Gelegenheit zu verpassen, die „Fear of Missing Out“. Man investiert in den vermeintlichen heißen Anlagetipp aus dem persönlichen Umfeld, um nicht als Außenseiter dazustehen. Am Ende schlägt man sonst womöglich einen gutgemeinten Rat aus und verpasst eine einmalige Chance. Besser schnell umschichten. Die prognostizierte Überrendite bleibt jedoch häufig aus. Es bleiben die Transaktionskosten.

Routinen erzeugen – Reibung nutzen

Wie schützt man sich als Anleger vor „Overtrading“? Oder positiv formuliert: Wie entwickelt man sich zum zielorientierten, langfristigen Investor?19 Mit „Trading“-Apps und Smartphones können die Kurse der eigenen Investments fortlaufend geprüft werden. Mit wenigen „Klicks“ kann man Impulsen folgen und das Portfolio umschichten. Sich deshalb die Zeiten zurückzuwünschen, in denen Kurse nur aus der Zeitung zu erfahren waren und Orders gefaxt werden mussten, ist allerdings aussichtslos und obendrein nicht zielführend: „Overtrading“ gab es bereits vor dem ersten iPhone, wie die obige Studie von Barber und Odean zeigt. Dazu haben die genannten Innovationen den Zugang zum Kapitalmarkt für viele Menschen erleichtert und Transaktionskosten gesenkt – eine gute Sache. Wie geht man also mit dem bestehenden Umfeld um?

Die Wichtigkeit einer gut gewählten Anlagestrategie haben wir bereits diskutiert. Allein mit Willenskraft und kognitiven Fähigkeiten den eingeschlagenen Kurs zu halten, überfordert uns jedoch. Diese beiden mächtigen Werkzeuge des menschlichen Geistes, können von uns nämlich nur in sehr begrenzter Form aufgebracht werden. Daher sind wir trotz aller kognitiver Fähigkeiten auch Gewohnheitstiere. Rund die Hälfte unseres Alltags bewältigen wir, ohne bewusst über Entscheidungen nachzudenken. Wir verwenden Routinen und Angewohnheiten.20 Bestimmt eine Routine unser Handeln, nutzt alle Willenskraft nichts, da sie gar nicht zum Einsatz kommt. Routinen werden automatisch angestoßen und laufen dann vom Unterbewusstsein gesteuert ab.

Basierend auf einer Studie der Universität Würzburg kommt die Psychologin Wendy Wood daher zu dem Schluss, dass Menschen mit höherer Selbstkontrolle sich nicht durch höhere Willenskraft auszeichnen und deshalb in affektiven Situationen besser widerstehen. Vielmehr verwenden sie ihre kognitiven Fähigkeiten darauf, Routinen zu etablieren, die das Auftreten plötzlicher Verlockungen und Impulse minimieren.21 Es gilt also, die kognitiven Fähigkeiten darauf zu verwenden, schlechte Angewohnheiten durch gute zu ersetzen. Eine Einsicht, die im Übrigen schon von Wolfgang Goethe angedeutet wurde:

„Es ist nicht genug, zu wissen, man muss auch anwenden. Es ist nicht genug, zu wollen, man muss auch tun.“22

Wie bildet man Routinen, die einem die nötige Resilienz verschaffen, wenn kurzfristige Kursrücksetzer Angst auslösen oder vermeintlich „heiße“ Tipps in der Presse oder privaten Umfeld zirkulieren und wir - trotz besseren Wissens - drohen, instinktiv in renditeschädliches Verhalten zu verfallen? Wir sollten uns ein Umfeld schaffen, das impulsives Handeln unterbindet und schädliche Routinen durch solche ersetzt die einen zu einem langfristigen Investor machen. Zur Bildung guter Routinen identifiziert Wood vier Grundpfeiler – Kontext, Reibung, Belohnung, Wiederholung.23

Ein stabiler und unterstützender Kontext: Hat das Überprüfen meines Depots einen festen Platz in meinem Alltag und wie wird das Überprüfen ausgelöst? Besser man widmet sich regelmäßig an einem festen Termin, z.B. jeden ersten Dienstag im Monat, für eine halbe Stunde seinem Depot als immer dann, wenn Bekannte in der Kneipe von ihren neuesten Anlagetipps berichtet haben. Kneipenbesuch und Diskussion über Kapitalanlage mit Freunden kann man gerne beibehalten. Man muss sich aber bewusst werden, welche Handlungen dadurch eventuell getriggert werden und sie anpassen. Als Alternative zu impulsivem Umschichten nach dem Erhalt von Tipps, könnte man sich z.B. angewöhnen ein Buch über die Finanzmärkte zur Hand zu nehmen und sich über das empfohlene Asset zu informieren.

Zweitens, steuern über Reibung. Erwünschtes Verhalten muss einfach sein und unerwünschtes Verhalten schwer. D.h. Anlageinformationen und Zugangsdaten zu meinem Portfolio bewahre ich für meinen monatlichen Portfolio-Check sauber sortiert an einem festen Platz auf, so dass ich alle notwendigen Dokumente, ohne nachzudenken zur Hand habe. Meine Trading-App hingegen sollte nicht per Gesichtserkennung, sondern nur mit manueller Passworteingabe geöffnet werden können. Für Trades sollte ich eine Zwei-Faktor-Authentifizierung einrichten, also die Hinzunahme eines weiteren Gerätes benötigen. Idealerweise verwendet man hierfür einen stationären PC, der erstmal hochgefahren werden muss.

Apps zur Vermögensverwaltung können durch ihr Design exzessives Trading zusätzlich erschweren: So könnte z.B. nach Aufgabe einer Verkaufsorder ein Hinweis erscheinen, dass hohe Handelsfrequenz i.A. den Anlageerfolg mindert. Der Hinweis schließt mit der Frage verbunden, ob die Order wirklich aufgegeben werden soll. Diese doppelte Bestätigung kennt man von Hinweisen, die vor dem Schließen ungesicherter Dokumente in Textverarbeitungsprogrammen erscheinen – und schützt uns dort bei Hektik durch Unterbrechung der Routine. Der Inhalt des Hinweises zur Verkaufsorder kann nach Haltedauer und Größe des Trades variieren, damit er sich nicht abnutzt.

Zusätzlich könnten aktuelle Informationen zu den Kapitalmärkten prominenter auf dem Bildschirm der App platziert werden als der „Trading-Knopf“. So wird die Aufmerksamkeit umgelenkt und Informationsgewinnung statt Trading in den Vordergrund gestellt. Wie erfolgreiche Nutzerleitung aussieht, lässt sich auf Websites und in den sonstigen Anwendungen großer Technologieunternehmen wie Amazon, Google, Meta oder Netflix beobachten. Für den Anleger ist entscheidend ein Tool zu nutzen, dass primär seine Ziele unterstützt und nicht die des App-Anbieters.

Belohnungen bilden die dritte Säule. Damit sich Verhalten automatisiert, benötigt unser Gehirn positive Rückmeldung auf ausgeübtes Verhalten. Nach durchgeführtem Portfolio-Check gönnt man sich daher am besten etwas. Man geht z.B. mit der Familie oder Freunden ins Kino oder gut essen. Bezahlt wird mit den gesparten Trading-Gebühren.

Und viertens: wiederholen, wiederholen, wiederholen. Es dauert, bis Verhalten zu einer Routine wird. Einfache Alltagsroutinen, wie jeden Tag einen Apfel zu essen, fühlen sich bereits nach etwas über zwei Monaten „automatisch“ an. Komplexere Verhaltensweisen mit mehreren Einzelkomponenten sind schwerer zu automatisieren und benötigen mehr Zeit. Wieviel genau hängt von der Routine ab. Aber falls eine Routine einmal ausgelassen wird, fängt glücklicherweise beim nächsten Mal nicht wieder von vorne an. Bereits eine gewisse Regelmäßigkeit hilft, Verhalten schrittweise zu ändern.

Kommt es allerdings häufiger vor, dass man in alte Muster zurückfällt, empfiehlt es sich erneut, über den selbstgesetzten Kontext nachzudenken. Vereinzelte überhastete Trades sind nur vorübergehende Rückschritte auf dem Weg zum zielorientierten Investor. Häuft sich das Verhalten jedoch weiterhin oder erneut, lohnt es zu überlegen, warum es offenbar immer noch zu leicht ist zu handeln. Hatte man vielleicht kein Buch mehr griffbereit, um die eigene Aufmerksamkeit umzulenken?

Fazit

Menschen teilen ihre Kapitalanlage auf mehrere Töpfe, sogenannte Mental Accounts, auf. Sie verfolgen mit den Töpfen unterschiedliche Ziele und behandeln sie separat. Was erfolgreiche Kapitalanlage in den einzelnen Töpfen bedeutet, hängt von den eigenen (finanziellen) Zielen ab und ist für jeden Menschen unterschiedlich. Es gilt daher die persönlichen Ziele zu ergründen und mit der persönlichen Risikotoleranz in Einklang zu bringen. Hierbei helfen Fragebögen oder persönliche Beratung.

Renditemaximale Anlagestrategien sind nur dann die besten, wenn der Einzelne sie auch durchhalten kann. Ansonsten übersteigt die für exzessives Traden bezahlte „Wechselprämie“, die für Zufriedenheit mit der Anlageentscheidung bezahlte „Peace of mind“-Prämie.

Die richtigen Routinen unterstützen den Anleger beim Durchhalten seiner Strategie und fördern zielgerichtetes, langfristiges Investieren. Seine kognitiven Fähigkeiten sollte man daher zur Bildung guter Routinen einsetzen.

1 M. Kleinheyer: Geldillusion trotz Inflationssorgen - Flossbach von Storch Research Institute

2 Kahnemann und Tversky: Prospect Theory: An Analysis of Decision under Risk, 1979, Problem 1.

3 H. Shefrin, M. Statman: Behavioral Portfolio Theory, 1997 und R. Thaler: Mental Accounting and Consumer Choice (ufl.edu), 1985.

4 M. Statman: Behavioral Finance – The second generation, CFA Institute Research Foundation, 2019.

5 M. Statman: Behavioral Finance – The second generation, CFA Institute Research Foundation, 2019, Seite 93.

6 Ob Verlustaversion universell gilt, ist umstritten. Bei kleineren Beträgen wird dies in Frage gestellt. Für große Beträge, wie sie in Sparprozessen auftreten, ist das Phänomen jedoch anerkannt. Siehe hierzu: E. Yechiam: Acceptable losses, 2018.

7 D. Kahnemann und A. Tversky: Advances in Prospect Theory, Seite 311.

8 Die Beobachtung von Shefrin und Statman geht im Übrigen auf Harry Markowitz den Begründer der klassichen Mean-Variance Portfolio Theorie zurück.

9 H. Shefrin, M. Statman: Behavioral Portfolio Theory, 1997.

10 Financial Times, R. Armstrong: Unhedged - Investing after easy money.

11 H. Simon: Rational Choice and the Structure of the Environment, 1956.

12 M. Kleinheyer: Geldillusion trotz Inflationssorgen - Flossbach von Storch Research Institute

13 A. Tversky, D. Kahnemann: Advances in Prospect Theory: Cumulative Representation of Uncertainty, Seite 311.

14 M. Statman: Behavioral Finance – The Second Generation, 2019, Seite xiv.

16 B. Barber, T. Odean: Trading is hazardous to your wealth: the common stock investment performance of individual investors, 2000.

17 T. Phan, M. Rieger, M. Wang: What leads to overtrading and under-diversification? Surveyevidence from retail investors in an emerging market, 2018.

18 Für eine Diskussion siehe M. Statman: Behavioral Finance – The Second Generation, 2019, Kapitel 9.

19 Menschen, die „Trading” betreiben, weil es ihnen Freude macht, wollen wir das nicht nehmen. Diese Studie beschränkt sich darauf zu untersuchen, wie finanzielle Ziele von Privatanlegern langfristig erreichbar sind.

20 W. Wood: Good Habits, Bad Habits, 2019 und [4] Can Brain Science Help Us Break Bad Habits? | The New Yorker

21 W. Wood: Good Habits, Bad Habits, 2019 & W. Hofmann, R. Baumeister, G. Förster, K. Vohs: Everyday Temptations: An Experience Sampling Study of Desire, Conflict, and Self-Control, 2012.

22 Johann Wolfgang von Goethe – Wikiquote

23 W. Wood: Good Habits, Bad Habits, 2019.

Glossar

Verschiedene Fachbegriffe aus der Welt der Finanzen finden Sie in unserem Glossar erklärt.

RECHTLICHER HINWEIS

Diese Veröffentlichung dient unter anderem als Werbemitteilung.

Die in dieser Veröffentlichung enthaltenen Informationen und zum Ausdruck gebrachten Meinungen geben die Einschätzungen von Flossbach von Storch zum Zeitpunkt der Veröffentlichung wieder und können sich jederzeit ohne vorherige Ankündigung ändern. Angaben zu in die Zukunft gerichteten Aussagen spiegeln die Zukunftserwartung von Flossbach von Storch wider, können aber erheblich von den tatsächlichen Entwicklungen und Ergebnissen abweichen. Für die Richtigkeit und Vollständigkeit kann keine Gewähr übernommen werden. Der Wert jedes Investments kann sinken oder steigen und Sie erhalten möglicherweise nicht den investierten Geldbetrag zurück.

Mit dieser Veröffentlichung wird kein Angebot zum Verkauf, Kauf oder zur Zeichnung von Wertpapieren oder sonstigen Titeln unterbreitet. Die enthaltenen Informationen und Einschätzungen stellen keine Anlageberatung oder sonstige Empfehlung dar. Sie ersetzen unter anderem keine individuelle Anlageberatung.

Diese Veröffentlichung unterliegt urheber-, marken- und gewerblichen Schutzrechten. Eine Vervielfältigung, Verbreitung, Bereithaltung zum Abruf oder Online-Zugänglichmachung (Übernahme in andere Webseite) der Veröffentlichung ganz oder teilweise, in veränderter oder unveränderter Form ist nur nach vorheriger schriftlicher Zustimmung von Flossbach von Storch zulässig.

Angaben zu historischen Wertentwicklungen sind kein Indikator für zukünftige Wertentwicklungen.

© 2025 Flossbach von Storch. Alle Rechte vorbehalten.