Anleihen mit kurzen Laufzeiten werfen derzeit mehr Rendite ab als „Langläufer“. Viele Ökonomen sehen in der sogenannten „inversen Zinsstrukturkurve“ ein Warnsignal für die Wirtschaft. Zu Recht? Und was bedeutet das für Anleger? Ein Gespräch mit dem Portfoliomanager Tobias Schafföner und dem Kapitalmarktstrategen Thomas Lehr.

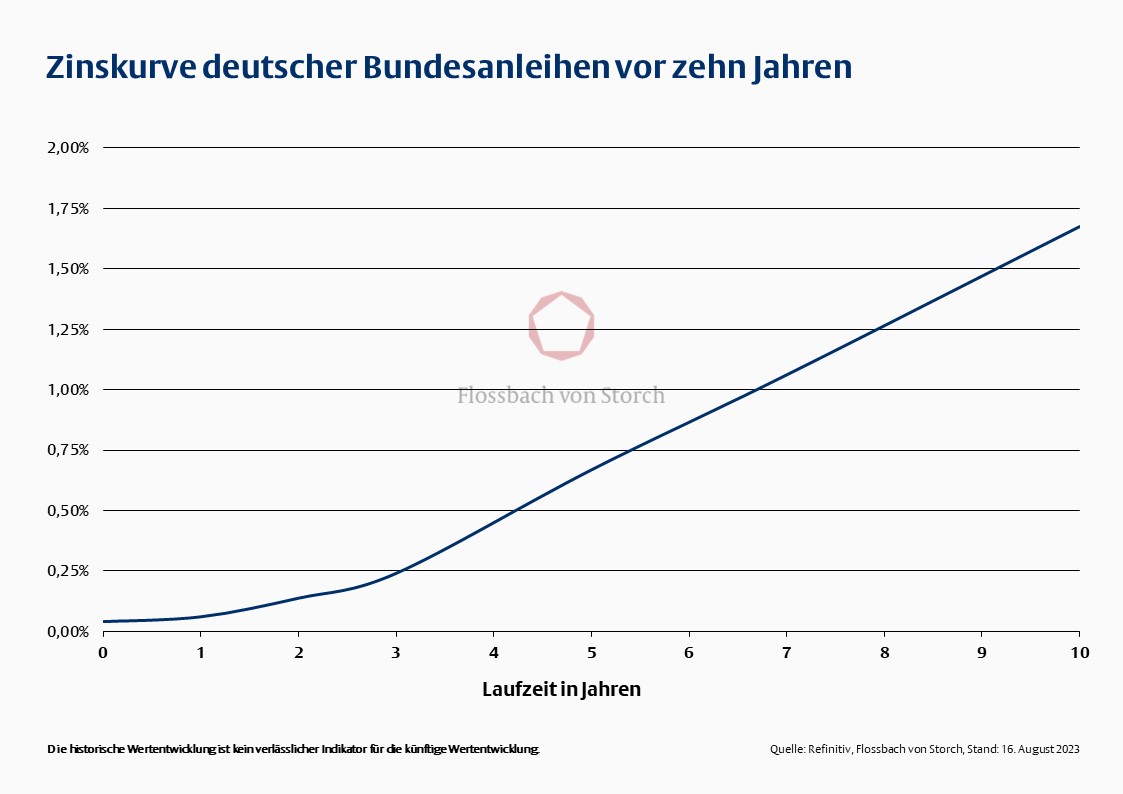

Thomas Lehr: Die Zinsen sind heute so hoch wie seit vielen Jahren nicht mehr. Das dürfte die meisten Menschen nicht mehr überraschen. Es gibt aber ein Phänomen am Zinsmarkt, das eher in Fachzirkeln diskutiert wird. Werfen wir mal einen Blick zurück. Im August 2013, also vor genau zehn Jahren, stieg die Zinsstrukturkurve von den kurzen zu den längeren Anleihelaufzeiten deutlich an.

Tobias Schafföner: Bei deutschen Bundesanleihen lag die Rendite bei sehr kurzen Laufzeiten nahe null. Für zehnjährige Titel gab es hingegen 1,7 Prozent. Und das erscheint auch aus Anlegersicht nachvollziehbar: Je länger man sein Geld verleiht, desto höher möchte man dafür entschädigt werden.

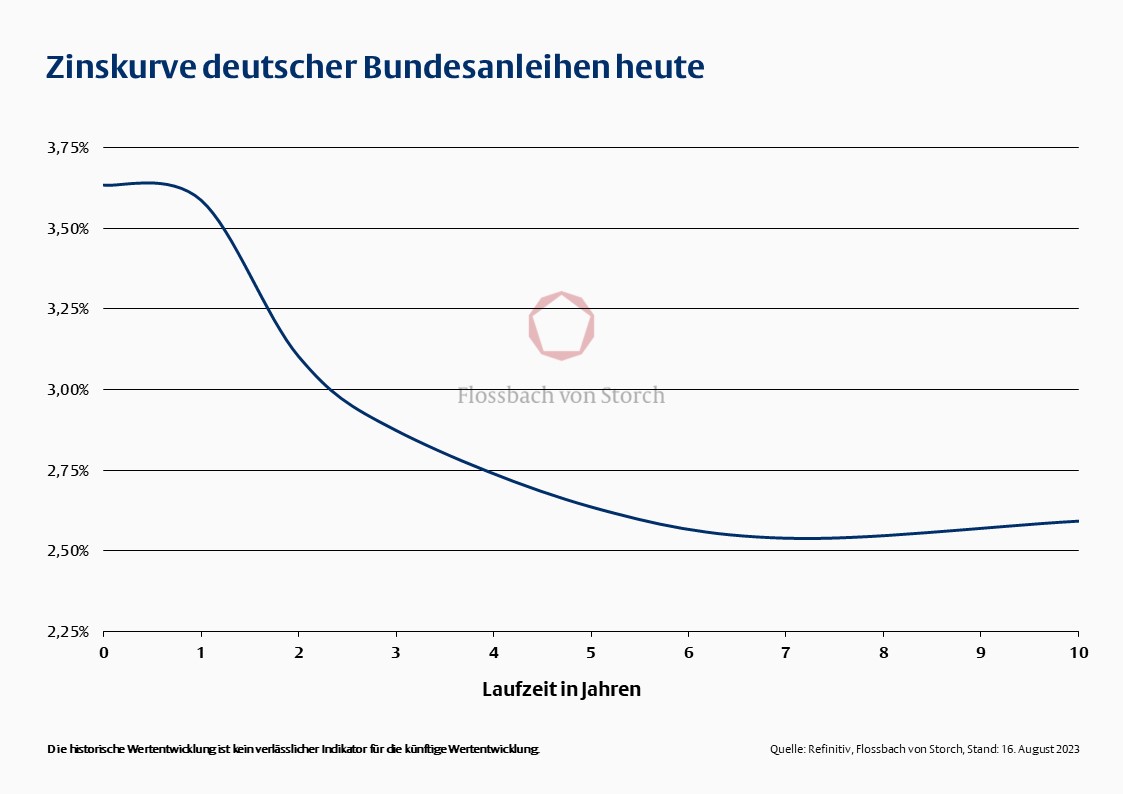

Thomas Lehr: Das gebietet zumindest die Intuition. Aber die Zeiten ändern sich. Heute kippt die Zinskurve von links nach rechts ab. Am „kurzen Ende“ gibt es höhere Renditen als bei langen Laufzeiten. Der Kipppunkt beginnt etwa bei einer Laufzeit von ein bis zwei Jahren. Und wenn man dann bei Laufzeiten von fünf oder sechs Jahren schaut, liegt man bereits einen ganzen Prozentpunkt tiefer. Gläubiger werden für das Warten nicht mehr belohnt. Warum ist das so?

Tobias Schafföner: Die linke Seite der Kurve spiegelt das aktuelle Leitzinsniveau. Kurze Bundesschatzanweisungen rentieren bei 3,6 Prozent. Diesen Bereich können die Notenbanker mit ihrer Zinspolitik relativ direkt beeinflussen. Hier sehen wir demnach die Auswirkungen der Zinsschritte der Europäischen Zentralbank (EZB). Sie hat den Hauptrefinanzierungssatz, zu dem sich die Banken Geld leihen, zuletzt auf 4,25 Prozent erhöht. Der Einlagensatz, zu dem die Banken Geld bei der EZB deponieren, liegt bei 3,75 Prozent. Etwas niedriger notieren die Renditen von den als besonders sicher geltenden deutschen Bundesanleihen.

Thomas Lehr: Das erklärt die Situation bei den kurzen Laufzeiten. Eigentlich sollten Anleger aber auch heute eine Entschädigung für längere Laufzeiten verlangen dürfen – die Zinskurve sollte also auf einem höheren Niveau nach oben verlaufen. Das tut sie aber nicht.

Tobias Schafföner: Genau – denn das „lange Ende“ spiegelt die Erwartungshaltung des Marktes, dass der Zins im Schnitt der nächsten zehn Jahre nicht so hoch liegen wird, wie er im Moment ist.

Thomas Lehr: Mit anderen Worten: Die Anleger gehen offenbar davon aus, dass die EZB im Kampf gegen die Inflation langfristig erfolgreich ist. Liegen sie richtig, dürfte es in der Zukunft dann Leitzinsen von vier Prozent und mehr nicht mehr geben.

Tobias Schafföner: Am Markt gibt es derzeit schon die Erwartungshaltung, dass die Inflationsbekämpfung funktioniert und die EZB auf Sicht wieder Spielraum hat, die Zinsen zu senken. Man sollte in die Zinskurve unseres Erachtens aber auch nicht zu viel hineininterpretieren – vor allem nicht, wann der Zeitpunkt für Zinssenkungen gekommen sein dürfte.

Thomas Lehr: Die Inflation wird am Ende des Tages erfolgreich bekämpft. Soweit die optimistische Interpretation. Die negative Lesart ist aber: Damit die EZB tatsächlich Erfolg hat, braucht es eine Rezession. Eine inverse Zinsstrukturkurve gilt bei Ökonomen als Indikator für eine nahende Wirtschaftskrise.

Tobias Schafföner: Sie ist vielleicht sogar der populärste und meistbenutzte Rezessionsindikator. Wie so oft ist die Realität etwas komplexer als die Theorie. Es ist zwar so, dass Rezessionen üblicherweise von einer inversen Zinskurve angekündigt werden. Andererseits folgt aber nicht auf jede inverse Zinskurve auch automatisch eine Rezession. Und nicht jede wirtschaftliche Abkühlung ist eine schwere Wirtschaftskrise. Letztlich geht es immer darum, wie tief und wie anhaltend der Einbruch ist. Das zeigt sich auch in den Äußerungen der Notenbanker. Etwa wenn die US-Notenbank Federal Reserve (Fed) publiziert, sie strebe eine sanfte Landung an. Eine wirtschaftliche Abkühlung, aber keinen Crash.

Thomas Lehr: So viel zum Umfeld an den Märkten, das natürlich von der Geldpolitik stark beeinflusst wird. Sprechen wir mal darüber, was der Portfoliomanager Tobias Schafföner denn nun aus dieser inversen Zinskurve macht?

Tobias Schafföner: Starten wir wieder am ganz „kurzen Ende“: Die Kasse wird wieder sehr ordentlich verzinst. Man hat nun wieder eine Liquiditätsposition, die Flexibilität ermöglicht – und gleichfalls angemessene Renditen abwirft.

Thomas Lehr: Und hier noch ein Einschub: Bislang sprechen wir ausschließlich über die Rendite von deutschen Bundesanleihen. Es gibt aber unzählig viele Papiere mit weitaus höheren Renditen. Etwa Anleihen von Unternehmen, deren Bonität schwächer eingeschätzt wird. Wenn jetzt bei Bundesanleihen schon 3,5 Prozent „plus x“ am kurzen Ende drin sind, steigen auch hier die Erwartungen. Bleiben wir aber weiterhin bei der höchsten Qualität: Warum nicht direkt den gesamten Anleihebestand ausschließlich in kurze Laufzeiten umschichten?

Tobias Schafföner: Hier geht es um eine Abwägung. Die erste Überlegung ist: Den Top-Zins habe ich dann auch nur für einen Tag oder für ein paar Monate. Gleichfalls muss ich natürlich überlegen, auf wie viel Rendite ich verzichte, um mir einen Zins länger einzuloggen. Fast noch wichtiger ist aber die Frage, was passiert, wenn sich das Zinsniveau verändert – vor allem in Hinblick auf die Kurse der Anleihen, die schon da sind.

Thomas Lehr: Nehmen wir einmal an, das Zinsniveau würde in den nächsten Monaten um ein Prozent nach unten gehen. Dann würde in den verschiedenen Laufzeitbereichen einiges passieren.

Tobias Schafföner: Auch wenn wir ein Szenario von kurzfristig deutlich fallenden Renditen nicht für sehr realistisch halten – es wäre dann so, dass Renditerückgänge für entsprechende Kursgewinne sorgen würden. Genauso wie Renditeanstiege mit entsprechenden Kursverlusten einhergehen. Und es ist letztlich eine mathematische Notwendigkeit, dass diese Kursbewegungen umso deutlicher ausfallen, je länger die Laufzeit der Anleihe ist.

Thomas Lehr: Kann man sich diesen Hebel-Effekt in einem Portfolio auch zunutze machen?

Tobias Schafföner: Ja, man könnte die Duration, also die Zinssensitivität eines Portfolios natürlich bewusst erhöhen. Was könnte dafürsprechen? Renditerückgänge am Markt brächten Kursgewinne im Depot, vereinfacht formuliert. Das hilft im Fall einer Rezession und kann mit Blick auf ein gemischtes Portfolio einen ausgleichenden Effekt haben. Denn in einem Umfeld, in dem die Unternehmensgewinne nicht wachsen, schwächeln meist die Aktienkurse.

Thomas Lehr: Dann gilt die simple Gleichung: Je länger die Laufzeiten, desto höher ist der Diversifikationseffekt der Anleihen – zumindest, wenn wir das gerade diskutierte Rezessionsszenario als Risikofaktor betrachten.

Tobias Schafföner: Das ist richtig. Man darf aber auch nicht übertreiben. Einerseits ist das Risiko für eine tiefe Rezession unseres Erachtens aktuell beherrschbar. Gleichzeitig sind wir weiterhin mit hohen Preissteigerungen konfrontiert. Wer jetzt nur noch Anleihen mit sehr langen Laufzeiten kauft, geht mit Blick auf möglicherweise strukturell bedingte, höhere Inflationsraten und dem daraus resultierenden Handlungsbedarf der Notenbanken ein Risiko ein.

Thomas Lehr: Kasse bringt derzeit also Rendite und Flexibilität – hat aber nur einen eingeschränkten Diversifikationseffekt, den man mit Anleihen in einem gemischten Portfolio erzielen möchte. Dabei können Anleihen mit längeren Laufzeiten helfen, selbst dann, wenn die Renditen hier etwas niedriger ausfallen. Auf die Mischung kommt es an.

Glossar

Verschiedene Fachbegriffe aus der Welt der Finanzen finden Sie in unserem Glossar erklärt.

RECHTLICHER HINWEIS

Diese Veröffentlichung dient unter anderem als Werbemitteilung.

Die in dieser Veröffentlichung enthaltenen Informationen und zum Ausdruck gebrachten Meinungen geben die Einschätzungen von Flossbach von Storch zum Zeitpunkt der Veröffentlichung wieder und können sich jederzeit ohne vorherige Ankündigung ändern. Angaben zu in die Zukunft gerichteten Aussagen spiegeln die Zukunftserwartung von Flossbach von Storch wider, können aber erheblich von den tatsächlichen Entwicklungen und Ergebnissen abweichen. Für die Richtigkeit und Vollständigkeit kann keine Gewähr übernommen werden. Der Wert jedes Investments kann sinken oder steigen und Sie erhalten möglicherweise nicht den investierten Geldbetrag zurück.

Mit dieser Veröffentlichung wird kein Angebot zum Verkauf, Kauf oder zur Zeichnung von Wertpapieren oder sonstigen Titeln unterbreitet. Die enthaltenen Informationen und Einschätzungen stellen keine Anlageberatung oder sonstige Empfehlung dar. Sie ersetzen unter anderem keine individuelle Anlageberatung.

Diese Veröffentlichung unterliegt urheber-, marken- und gewerblichen Schutzrechten. Eine Vervielfältigung, Verbreitung, Bereithaltung zum Abruf oder Online-Zugänglichmachung (Übernahme in andere Webseite) der Veröffentlichung ganz oder teilweise, in veränderter oder unveränderter Form ist nur nach vorheriger schriftlicher Zustimmung von Flossbach von Storch zulässig.

Angaben zu historischen Wertentwicklungen sind kein Indikator für zukünftige Wertentwicklungen.

© 2025 Flossbach von Storch. Alle Rechte vorbehalten.