Es ist Wahlkampf und die Politik streitet über die Rente. Die Konzepte sind wenig überzeugend. Was passieren müsste, damit die Altersvorsorge zukunftsfähig wird.

Wir müssen leider konstatieren: Der Versuch, breiter Kreise der politischen Entscheidungsträger, den Menschen weiszumachen, dass die Rente in Deutschland unter den aktuell geltenden Bedingungen in der Zukunft sicher wäre (so verständlich er aus wahltaktischen Überlegungen auch sein mag), stellt aus unserer Sicht einen weiteren Bruch der Generationengerechtigkeit dar. Jeder, der sich mit den demographischen Daten vertraut macht und annimmt, dass unser Staatshaushalt noch einigermaßen nach kaufmännischen Prinzipien geführt wird, weiß, dass die Rechnung nicht aufgehen kann.

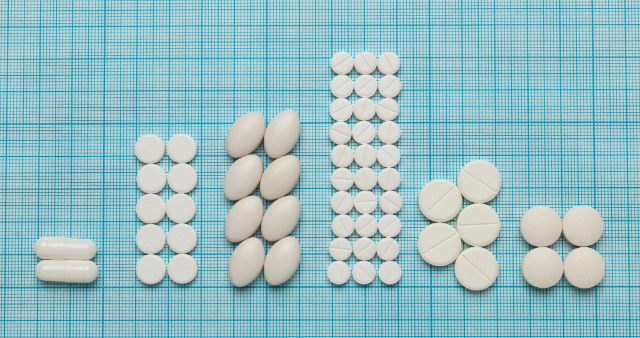

Lag die Rentenbezugsdauer 1960 in Deutschland bei etwa zehn Jahren, hat sie sich bis 2019 verdoppelt. Kamen 1962 noch sechs Beitragszahler auf einen Rentner, sind es heute statistisch gesehen 2,1. Von dieser Entwicklung ist nicht nur Deutschland betroffen, sondern ganz Europa.

Es ist daher von der Politik unredlich, das Problem mit der Rente ausdauernd auf die lange Bank zu schieben. Die umlagefinanzierte Rente ist ein Auslaufmodell. Grundsätzlich hat die umlagefinanzierte Rente, bei der die Jüngeren für die Älteren zahlen, in Zeiten von Babyboomer-Jahrgängen und anschließendem Pillenknick ein Finanzierungsproblem.

Sichere Rente mit 68 – mehr Schein als Sein

Wenn zudem die Lebenserwartung für alle, die das Renteneintrittsalter erreicht haben, sich immer stärker nach oben entwickelt, sieht es für die Rente noch düsterer aus. Stellen Sie sich vor, und das ist ein stark diskutiertes Szenario in wissenschaftlichen Zirkeln, die restliche Lebenserwartung all derer, die die nächsten zehn Jahre überleben und dann das Renteneintrittsalter erreichen, würde dank des medizinischen Fortschritts womöglich im Jahr 2030 eher bei 35 Jahren denn bei 20 Jahren liegen.

Allen Bundesbürgern also eine ausreichende und sichere Rente zu versprechen, wenn sie bis 67 (oder 68) arbeiten, erscheint uns daher unredlich, zumindest unter der Prämisse einer halbwegs soliden Haushaltsführung. Selbst die Maßnahmen der Bundesbank, die die Rente ab 70 Jahren fordert, würden da nicht viel helfen. Ein umlagefinanziertes Rentensystem basierend auf den heutigen Regeln ist daher nicht nachhaltig.

Wir halten es daher für sinnvoll, eine verpflichtende zweite Säule, also eine paritätisch finanzierte betriebliche Altersvorsorge einzuführen und die dritte Säule, also die private Altersvorsorge, zusätzlich zu fördern. Union und FDP nähern sich in ihren Wahlprogrammen diesem Thema an.

Allerdings stimmt uns der jüngste Vorschlag der Union eher skeptisch: Danach soll für jedes Kind ein Sparplan eingerichtet werden, in den der Staat bis zu einem Alter von 18 Jahren 10.800 Euro einzahlt. Daraus würden dann, gemäß Friedrich Merz, bei einem „normalen Zins“ bis zum Alter von 67 Jahren etwa 200.000 Euro, die dann zusätzlich für die Altersvorsorge eingesetzt werden könnten, so das Versprechen.

Wer jedoch diesen Endbetrag zu den geplanten Einzahlungen des Staates ins Verhältnis setzt, kommt angesichts der Laufzeiten auf eine Verzinsung von durchschnittlich 5,15 Prozent per annum. Was ist also mit dem Begriff „normaler Zins“ gemeint, wenn wir doch derzeit selbst bei langlaufenden Bundesanleihen Negativrenditen verzeichnen?

Eine Frage der Rendite

Zum Vergleich: Wir gehen bei einem global gestreutem Aktienportfolio von einer durchschnittlichen langfristigen Wertentwicklung von 5,0 bis 5,5 Prozent pro Jahr aus. Unterstellt die Union also hier ein hundertprozentiges Aktienportfolio, das noch dazu global aufgestellt und breit diversifiziert ist, obwohl hundert Prozent Aktien in der Politik sehr umstritten sind?

Gäbe es bei der Anlage dann eine Verpflichtung, in Deutschland zu investieren, wo der Aktienmarkt eng ist und auf Grund der Vielzahl konjunkturabhängiger Aktien stark schwankt? Und was wäre in punkto Nachhaltigkeit zu beachten? Und vor allem: Wer käme für die Kosten auf? Letztlich sind 5,15 Prozent per annum unseres Erachtens ambitioniert.

Ein durchschnittlicher jährlicher Ertrag von 2,5 Prozent p.a. nach Kosten erscheint uns realistischer. Doch mit einem jährlichen Ertrag in dieser Höhe käme das neugeborene Kind, für das der Staat 10.800 Euro in den ersten 18 Jahren einzahlen würde, mit 67 Jahren nur auf einen Betrag von rund 40.500 Euro. Wer dann noch durchschnittlich 2,5 Prozent Inflation per annum abzieht, sieht rasch, dass lediglich die Kaufkraft der eingezahlten 10.800 Euro erhalten blieben, so dass das Ergebnis (wie bei Riester) eine äußerst mickrige Zusatzrente erwarten ließe.

Statt solchen Feigenblatt-Aktionismus, sollte man dieses Thema endlich konstruktiv angehen.

Fünf Grundlagen für eine sichere Rente

- Es gilt, festzustellen, dass bei nominalen Anlagen nichts mehr zu holen ist. Betrug die durchschnittliche reale Jahresrendite beim deutschen Rentenindex Rex, der die Wertentwicklung von 30 Bundesanleihen spiegelt, zwischen 1970 und 2012 durchschnittlich etwa 3,9 Prozent per annum, ist es seit dem „Whatever it takes“-Statement von Mario Draghi, der damit als Präsident der Europäischen Zentralbank (EZB) die Eurokrise beendete, mit solchen positiven Erträgen vorbei. Selbst langlaufende Bundesanleihen rentieren inzwischen negativ. Damit muss die Wertentwicklung eines Portfolios von den Sachwerten kommen, also allen voran von den Aktien.

- Es kostet Rendite, sich auf Deutschland oder die Eurozone zu beschränken. Zudem erhöht es die Krisenanfälligkeit des Portfolios, weil gerade der deutsche Leitindex Dax Aktien von vielen, konjunkturabhängigen Unternehmen spiegelt. Eine globale Ausrichtung wäre anzuraten.

- Es gilt, Anreizsysteme zu schaffen, die zeigen, dass es sich lohnt, für das Alter vorzusorgen. Unser Vorschlag: Man sollte steuerfrei Gewinne vereinnahmen können, wenn das Geld für mindestens 20 Jahre investiert bleibt. Natürlich könnte man hierfür einen Maximalbetrag festlegen, um möglichen Neiddebatten den Boden unter den Füssen zu entziehen. Hier käme eine Expertenkommission ins Spiel, der diesen Betrag regelmäßig anpassen müsste. Unseres Erachtens dürfte er nicht unter 300.000 Euro liegen.

- Es bleibt die Sorge der Sparer vor Verlusten. Statistisch gesehen zeigt eine Hochrechnung bezogen auf den US-Aktienindex S&P 500, das seit 1930 über einen Anlagezeitraum von 20 Jahren in der Historie noch nie Verluste angefallen sind. Doch manche Bürger wird das nicht beruhigen. Daher sollten (diese unwahrscheinlichen) Verluste in der Steuererklärung unbeschränkt geltend gemacht werden können. Angesicht der geringen Wahrscheinlichkeit dafür wäre der Aufwand für den Staat überschaubar. Zumal die Rentenversicherung hierzulande schon jetzt mit 108 Milliarden Euro pro Jahr an Steuergeldern unterstützt wird. Sollte die Lebenserwartung weiter steigen, dürften es in 20 bis 30 Jahren 250 bis 300 Milliarden sein.

- Zu guter Letzt ist klarzustellen, dass es sich bei diesen Vorschlägen nicht nur um eine Zusatzversorgung handeln kann, sondern dass das gesamte Rentensystem umzustellen ist, damit es finanzierbar bleibt. Nur eine kapitalgedeckte Altersvorsorge ist generationengerecht.

Glossar

Verschiedene Fachbegriffe aus der Welt der Finanzen finden Sie in unserem Glossar erklärt.

RECHTLICHER HINWEIS

Diese Veröffentlichung dient unter anderem als Werbemitteilung.

Die in dieser Veröffentlichung enthaltenen Informationen und zum Ausdruck gebrachten Meinungen geben die Einschätzungen von Flossbach von Storch zum Zeitpunkt der Veröffentlichung wieder und können sich jederzeit ohne vorherige Ankündigung ändern. Angaben zu in die Zukunft gerichteten Aussagen spiegeln die Zukunftserwartung von Flossbach von Storch wider, können aber erheblich von den tatsächlichen Entwicklungen und Ergebnissen abweichen. Für die Richtigkeit und Vollständigkeit kann keine Gewähr übernommen werden. Der Wert jedes Investments kann sinken oder steigen und Sie erhalten möglicherweise nicht den investierten Geldbetrag zurück.

Mit dieser Veröffentlichung wird kein Angebot zum Verkauf, Kauf oder zur Zeichnung von Wertpapieren oder sonstigen Titeln unterbreitet. Die enthaltenen Informationen und Einschätzungen stellen keine Anlageberatung oder sonstige Empfehlung dar. Sie ersetzen unter anderem keine individuelle Anlageberatung.

Diese Veröffentlichung unterliegt urheber-, marken- und gewerblichen Schutzrechten. Eine Vervielfältigung, Verbreitung, Bereithaltung zum Abruf oder Online-Zugänglichmachung (Übernahme in andere Webseite) der Veröffentlichung ganz oder teilweise, in veränderter oder unveränderter Form ist nur nach vorheriger schriftlicher Zustimmung von Flossbach von Storch zulässig.

Angaben zu historischen Wertentwicklungen sind kein Indikator für zukünftige Wertentwicklungen.

© 2025 Flossbach von Storch. Alle Rechte vorbehalten.