Warum Qualitätsaktien aus wachstumsstarken Ländern wieder Auftrieb bekommen und Anlegerinnen und Anleger, die langfristig mit Aktien Vermögen aufbauen möchten, nicht auf sie verzichten sollten.

Zunehmende geopolitische Spannungen, Deglobalisierung und immer wieder eine unterdurchschnittliche Entwicklung der Aktienbörsen an den aufstrebenden Märkten im Vergleich zu den europäischen und US-amerikanischen Märkten. Manche Anlegerinnen und Anleger lassen inzwischen die schnell wachsenden Volkswirtschaften bei der Geldanlage links liegen. Ein Fehler, wie wir meinen!

So ist der Hauptbelastungsfaktor für die Emerging Markets zwar immer noch China, die nach den USA zweitgrößte Volkswirtschaft der Welt. Und kurzfristig bleibt die Volksrepublik ein Fragezeichen. Dennoch sollte man nicht übersehen, dass die wirtschaftliche Dynamik in Ländern wie Indien und Indonesien zunimmt und sich die Aktienmärkte etwa in Brasilien und Mexiko in den ersten Monaten des Jahres besser entwickelt haben als der globale Aktienmarkt.

Vier Gründe, warum wir es bei einem langfristig ausgerichteten Vermögensaufbau für wichtig halten, Qualitätsaktien aus den Emerging Markets im Auge zu behalten:

– 1 – Wachstumsvorteile – vor allem in Asien

Was müsste passieren, damit Emerging-Markets-Aktien wieder besser laufen als die Aktien der bedeutendsten Industrienationen? Historisch gesehen entwickelten sie sich immer dann besser, wenn sich die Wachstumsdifferenziale des Bruttoinlandsprodukts (BIP) zu ihren Gunsten vergrößert haben. Dies war vor allem in den Jahren von 2000 bis 2010 zu beobachten – in einer Zeit, die geprägt war durch einen starken Welthandel, boomende Rohstoffmärkte, eine zunehmende Internationalisierung und steigende Kapitalflüsse in die Emerging Markets.

Bald könnte es wieder so weit sein: Die jüngsten massiven Zinsanstiege sowie die höhere Inflation in den USA und Europa sprechen für eine wirtschaftliche Verlangsamung in diesen Regionen, während sich die Inflationsraten und Zinsen in Asien im Vergleich zur eigenen Historie im durchschnittlichen Bereich bewegen. Damit sieht also die Wachstumsdynamik für Asien deutlich besser aus als in den entwickelten Märkten, was ihren Aktien mittelfristig Rückenwind geben dürfte.

Vor allem in Indien und Indonesien stieg das reale Bruttoinlandsprodukt, pro Kopf gerechnet, in den vergangenen Dekaden deutlich. Und vieles spricht aus unserer Sicht dafür, dass dies auch künftig der Fall sein könnte. In Kombination mit einer jungen und wachsenden Bevölkerung sollte die Größe dieser Volkswirtschaften in den kommenden Jahren spürbar zunehmen. Dieser Prozess dürfte nicht geradlinig verlaufen, und zwischenzeitlich kann es zu Rückschlägen kommen. Investoren müssen deswegen einen langfristigen Anlagehorizont und eine gewisse Volatilitätstoleranz mitbringen. Langfristig zahlt es sich aber aus, in Unternehmen investiert zu sein, die an der Wachstumsdynamik dieser Märkte partizipieren.

– 2 – Volkswirtschaften einiger Emerging Markets sind robuster

In der Vergangenheit folgten viele Krisen in den Wachstumsmärkten auf einen kräftigen Anstieg der Zinsen in den USA; etwa bei der Lateinamerikakrise in den 1980er-Jahren oder bei der Asienkrise, die 1997 begann. Damals finanzierten sich zahlreiche Schwellenländer in US-Dollar. Steigende US-Zinsen erhöhten daher ebenso die Kosten für den Schuldendienst wie ein starker US-Dollar. Inzwischen werden jedoch viele Staats- und Unternehmensanleihen der Emerging Markets in lokaler Währung aufgelegt. Auch ist vielfach eine lokale Investorenbasis entstanden und die Abhängigkeit von ausländischem Kapital damit spürbar gesunken.

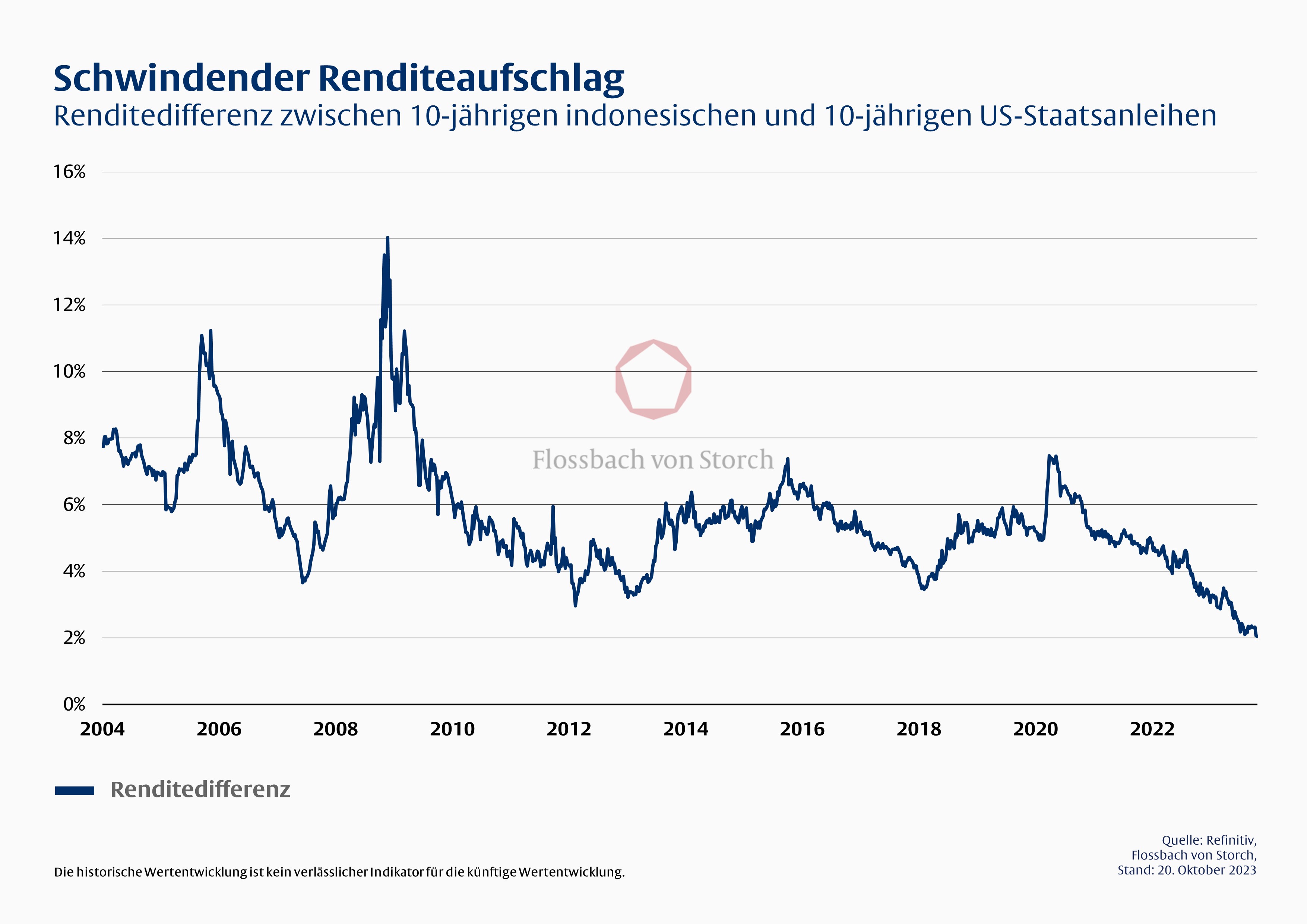

Die Notenbanken und Regierungen verfolgen zudem in vielen schnellwachsenden Volkswirtschaften eine orthodoxe Geld- und umsichtige Fiskalpolitik. So hat sich Indonesien beispielsweise eine Obergrenze des Haushaltsdefizits von drei Prozent im Verhältnis zum BIP gesetzt, die dieses Jahr aller Voraussicht nach auch nicht überschritten wird. Zudem bewegt sich die Inflation in dem von der Notenbank vorgegebenen Korridor von zwei bis vier Prozent per annum. Galten daher 10-jährige indonesische Staatsanleihen früher als sehr anfällig, bewegt sich die Risikoprämie für diese Papiere im Vergleich zu 10-jährigen US-Staatsanleihen zuletzt auf einem historischen Tiefstand (vgl. Grafik 1).

In den lateinamerikanischen Staaten ist, anders als in Asien, zwar wie bei uns die Inflation nach Corona stark gestiegen. Doch sie haben deutlich früher die Zinsen angehoben als die US-amerikanische und die europäische Notenbank, sodass Chile und Brasilien schon wieder Zinssenkungen verkünden konnten.

In Indien mehren sich sogar die Anzeichen, dass in dem Land bereits ein nachhaltiger Investitionszyklus in Gang gekommen ist. So ist die Kreditvergabe an den Unternehmenssektor, der sich deutlich entschuldet hat, gestiegen. Auch der Anteil der Bruttoanlageinvestitionen am BIP ist spürbar gestiegen, und der Staat investiert massiv in Infrastrukturprojekte.

Der private Immobilienmarkt wächst ebenfalls auf solidem Niveau. Dabei ist insgesamt die Zahl der notleidenden Kredite deutlich gesunken, und die Nettomittelzuflüsse in Investmentfonds durch heimische Investoren haben angezogen. Gute Voraussetzungen also für eine starke Entwicklung.

– 3 – Deglobalisierung als Chance

Nach Lieferengpässen und den zunehmenden geopolitischen Spannungen wollen viele internationale Konzerne ihre Produktion breiter aufstellen und nicht mehr nur auf ein Herstellerland konzentrieren. Deutlich wird dies an den drastisch gesunkenen ausländischen Direktinvestitionen in China in den vergangenen Quartalen. Chinas Anteil an den weltweiten Exporten ist in den vergangenen 40 Jahren von einem Prozent auf mehr als 15 Prozent gestiegen – scheint aber mittlerweile den Zenit überschritten zu haben. Für andere Wachstumsmärkte eröffnen sich Chancen.

So profitiert zum Beispiel Mexiko insbesondere von Auslagerungen bei US-Unternehmen („Nearshoring“). Hier entstehen derzeit beispielsweise mehrere Produktionsanlagen für E-Autos und Batterien. Das dürfte mittelfristig für Arbeitsplätze und Wachstum sorgen. Neben der Nähe zum Absatzmarkt USA kann Mexiko mittlerweile auch durch Lohnkostenvorteile gegenüber China punkten. Jüngst hat Mexiko China sogar als wichtigstes Importland für die USA abgelöst (vgl. Grafik 2).

Auch in Indien siedeln sich derzeit viele Unternehmen an, die eine Ergänzung zum chinesischen Standort suchen. So haben neben dem Apple Auftragsfertiger Foxconn mehrere Zulieferer dort Produktionen aufgebaut, etwa aus den Bereichen Spezialchemie, IT-Hardware, Elektronik-, Auto- und Pharmaindustrie.

Sie erhalten durch das sogenannte „Production Linked Incentive (PLI) Schemes“-Programm Anreize von der Regierung, den Anteil von lokal produzierten Waren zu erhöhen und die Wertschöpfungstiefe zu verbessern.

– 4 – Bewertungsvorteil und Diversifikationseffekte

Zuletzt zog auch Indonesien immer mehr ausländische Direktinvestitionen an. Als rohstoffreiches Land zählt der Inselstaat zu den weltweit zehn größten Flüssiggasexporteuren und verfügt über die weltgrößten Nickelvorkommen. War die Volkswirtschaft früher vor allem Rohstofflieferant, und entsprechend abhängig von der Weltkonjunktur, verbessert sich die Wertschöpfungstiefe zunehmend: So ist Nickel ein wichtiger Bestandteil der Kathode von Batterien, die in Elektroautos zum Einsatz kommen. Daher bauen bedeutende südkoreanische und chinesische Elektroautobauer sowie Batteriehersteller in Indonesien Produktionsstätten auf.

Auch einige Großkonzerne, etwa aus dem Chemiebereich, die Gas in ihren Produktionsprozessen benötigen, investieren in neue Fertigungsstätten. Die globale Diversifikation der Produktion ist also im vollen Gang. Doch mögen die Lohnkosten in Vietnam, Indonesien oder auf den Philippinen auch deutlich niedriger sein, die Lieferketten sind dort oft längst nicht so effizient wie im Reich der Mitte, wo sie teils über Dekaden aufgebaut wurden.

So fehlt es in diesen Ländern nicht nur an Infrastruktur, wichtige Zulieferer sind meist weit weg und qualifizierte Arbeitskräfte oft nicht verfügbar. Dass China daher auf absehbare Zeit von anderen Ländern ersetzt werden kann, erscheint uns unwahrscheinlich – zumal chinesische Firmen oft an den Auslagerungen an anderen Ländern mitverdienen: So hat sich der Handel Chinas in diesem Jahrtausend immer mehr in Richtung anderer Emerging Markets („Globaler Süden“) verschoben (vgl. Grafik 3).

Aktien aus den Emerging Markets zu ignorieren, könnte sich nach vorne blickend als kurzsichtig erweisen. Denn das Bewertungsniveau ist dort heute sehr attraktiv: 43 Prozent der weltweiten Wertschöpfung werden in den aufstrebenden Märkten erzielt. Ihr Börsenwert, gemessen an der Marktkapitalisierung liegt jedoch nur bei elf Prozent. Zudem ist die Erwartungshaltung der meisten Investoren derzeit so niedrig, dass positives Überraschungspotenzial besteht.

Für Anleiheinvestoren haben sich die robusten Fundamentaldaten vieler Emerging Markets bereits ausgezahlt. Staatsanleihen aus den Wachstumsmärkten haben sich in den letzten drei Jahren gegenüber Staatspapieren der G7-Nationen deutlich besser entwickelt. Aktieninvestoren hatten hingegen bisher das Nachsehen: Der weltweite Aktienindex MSCI World hat den Aktienindex MSCI Emerging Markets zuletzt deutlich hinter sich gelassen. Doch nun könnten sich die gesunkenen Renditen und niedrigeren Kapitalkosten zunehmend positiv auf die Aktienbewertung auswirken.

Auch in puncto Diversifikation eines Aktienportfolios können Unternehmen aus den Emerging Markets künftig eine wichtige Rolle spielen – und das mag erstaunen. Wurden Investments in die Wachstumsmärkte früher doch häufig als eine Art gehebelte Wette auf einen konjunkturbedingten, globalen Aufschwung betrachtet, die mit hohem Risiko verbunden waren.

Doch die Abhängigkeit von ausländischem Kapital ist gesunken, und abseits der offenen Volkswirtschaften, wie Südkorea und Taiwan entwickelt sich der Binnenmarkt in Ländern wie Indien und Indonesien – getrieben durch das steigende Einkommens- und Wohlstandsniveau – zunehmend zum Wachstumstreiber. Auch in China spielt der Konsum heute eine deutlich wichtigere Rolle bei der Wirtschaftsentwicklung als vor einigen Jahren. Das verringert internationale Abhängigkeiten und könnte sich unseres Erachtens zukünftig durch eine niedrigere Korrelation zu den globalen Aktienmärkten bemerkbar machen.

Wer daher heute in ein Portfolio analog zum MSCI World investiert, sollte bedenken, dass Wachstumsmärkte hier eine untergeordnete Rolle spielen – trotz der Bedeutung, die diese aufstrebenden Märkte an der weltweiten Wertschöpfung und am Wachstum haben. Im Sinne einer klugen Portfoliodiversifikation kann daher eine Beimischung von Investments in qualitativ hochwertige Unternehmen aus den Wachstumsmärkten unseres Erachtens einen Mehrwert für Anlegerinnen und Anleger leisten.

Glossar

Verschiedene Fachbegriffe aus der Welt der Finanzen finden Sie in unserem Glossar erklärt.

RECHTLICHER HINWEIS

Diese Veröffentlichung dient unter anderem als Werbemitteilung.

Die in dieser Veröffentlichung enthaltenen Informationen und zum Ausdruck gebrachten Meinungen geben die Einschätzungen von Flossbach von Storch zum Zeitpunkt der Veröffentlichung wieder und können sich jederzeit ohne vorherige Ankündigung ändern. Angaben zu in die Zukunft gerichteten Aussagen spiegeln die Zukunftserwartung von Flossbach von Storch wider, können aber erheblich von den tatsächlichen Entwicklungen und Ergebnissen abweichen. Für die Richtigkeit und Vollständigkeit kann keine Gewähr übernommen werden. Der Wert jedes Investments kann sinken oder steigen und Sie erhalten möglicherweise nicht den investierten Geldbetrag zurück.

Mit dieser Veröffentlichung wird kein Angebot zum Verkauf, Kauf oder zur Zeichnung von Wertpapieren oder sonstigen Titeln unterbreitet. Die enthaltenen Informationen und Einschätzungen stellen keine Anlageberatung oder sonstige Empfehlung dar. Sie ersetzen unter anderem keine individuelle Anlageberatung.

Diese Veröffentlichung unterliegt urheber-, marken- und gewerblichen Schutzrechten. Eine Vervielfältigung, Verbreitung, Bereithaltung zum Abruf oder Online-Zugänglichmachung (Übernahme in andere Webseite) der Veröffentlichung ganz oder teilweise, in veränderter oder unveränderter Form ist nur nach vorheriger schriftlicher Zustimmung von Flossbach von Storch zulässig.

Angaben zu historischen Wertentwicklungen sind kein Indikator für zukünftige Wertentwicklungen.

© 2025 Flossbach von Storch. Alle Rechte vorbehalten.