Derzeit folgt in der Eurozone eine Zinserhöhung auf die nächste. Die Europäische Zentralbank (EZB) hat damit den Kampf gegen die anhaltend hohe Inflation aufgenommen. Die Wahrung der Geldwertstabilität ist ihr wichtigstes Mandat. So wurde es in den europäischen Verträgen festgelegt.

Auch weitere Aufgaben und die Arbeitsweise der Notenbank wurden hier fest umrissen und legitimiert. Doch gültige Regeln könnten durch „soft laws“ ergänzt werden, wenn in Krisenzeiten Ziele erreicht werden müssten, argumentierte die studierte Juristin und damalige französische Wirtschafts- und Finanzministerin Christine Lagarde zu Beginn der Griechenlandkrise 2010. Bei der Rettung Griechenlands plädierte sie für Kreativität. Letztlich gab sie damals sogar zu, dass Politiker Regeln gebrochen hätten. Gemeint war vor allem die „Nichtbeistandsklausel“, nach der weder die Europäische Union (EU) noch die EU-Mitgliedstaaten für die Schulden eines anderen Mitgliedstaats haften dürfen. De facto wurden Griechenland damals Kredite im Umfang von mehr als 200 Milliarden Euro gewährt – und diese Regel somit klar verletzt.

Wie der Topf seinen Deckel fand

Aber auch die EZB drückte beide Augen zu, als Griechenlands Notenbank den griechischen Banken im Jahr 2012 umfangreiche Notfallkredite gewährte. Mehr als 100 Milliarden Euro umfasste die Liquiditätsspritze, was mehr als 50 Prozent des griechischen Bruttoinlandsprodukts (BIP) entsprach. Dabei waren Notfallkredite nur für einen Fall vorgesehen, in dem ein solventes Kreditinstitut in Liquiditätsprobleme gerät. In Griechenland handelte es sich aber nicht um ein Liquiditätsproblem einzelner Banken, sondern um ein breit angelegtes Solvenzproblem der gesamten griechischen Bankenlandschaft. Rund 30 Prozent der von griechischen Banken vergebenen Kredite wurden im Jahr 2012 als notleidend eingestuft. Die Notfallkredite hätten also nicht gewährt werden dürfen.

Geld floss trotzdem und es trug entscheidend dazu bei, dass die Banken den kurzfristigen Refinanzierungsbedarf des griechischen Staats bedienen konnten. Damit trugen auch Griechenlands Notenbanker indirekt zur Staatsfinanzierung bei und umgingen das Verbot der monetären Staatsfinanzierung.

Lagarde und die EZB sind also zwei Grenzgängerinnen hinsichtlich geltender Regeln, die fast zehn Jahre später – im November 2019 – zueinanderfanden, als Christine Lagarde zur EZB-Präsidentin aufstieg. Welche Rolle spielen Regulierungen hinsichtlich Notenbank und Geldpolitik heute?

Die EZB und ihre Sorgenkinder

Aktuell wird die EZB mit verschiedenen Vorwürfen konfrontiert. Ein Kritikpunkt lautet, dass die Notenbank einige Mitgliedstaaten bevorzugt behandelt und somit indirekt zu deren Staatsfinanzierung beiträgt. Konkreter Gegenstand der Kritik sind das im Juli vergangenen Jahres geschaffene „Transmission Protection Instrument“ (TPI) sowie eine unsachgemäße Wiederanlage von Tilgungszahlungen, die im Rahmen des Pandemiekaufprogramms „PEPP“ anfallen.

Das TPI hat die EZB bisher in der Praxis noch nicht eingesetzt. Theoretisch kann es verhindern, dass die Renditen der Euro-Staatsanleihen zu weit auseinanderlaufen. Gelangt also die EZB zur (subjektiven) Einschätzung, dass Renditen in einzelnen Euro-Staaten zu hoch liegen, dann kann sie nach eigenem Ermessen entsprechende Staatsanleihen kaufen. Die Käufe sind dabei, im Gegensatz zu früheren Wertpapierkäufen der Notenbank, weder von vornherein begrenzt noch findet eine Orientierung am Kapitalschlüssel der nationalen Zentralbanken des Eurosystems statt, der sich jeweils hälftig nach der Bevölkerungsgröße und Wirtschaftsleistung eines Landes richtet.

Beim Pandemiekaufprogramm PEPP wurde die Bindung an den Kapitalschlüssel ebenfalls aufgehoben. Zwar werden im Rahmen des PEPP keine Nettokäufe mehr getätigt. Die Wiederanlage von Tilgungszahlungen nimmt die EZB bei Bedarf aber flexibel vor, womit sie noch immer einen spürbaren Markteinfluss nehmen kann. Denn zuletzt belief sich der PEPP-Bestand an Staatspapieren noch auf gut 1,6 Billionen Euro. Und tatsächlich scheint es auf den ersten Blick eine Bevorzugung hochverschuldeter Staaten zu geben.

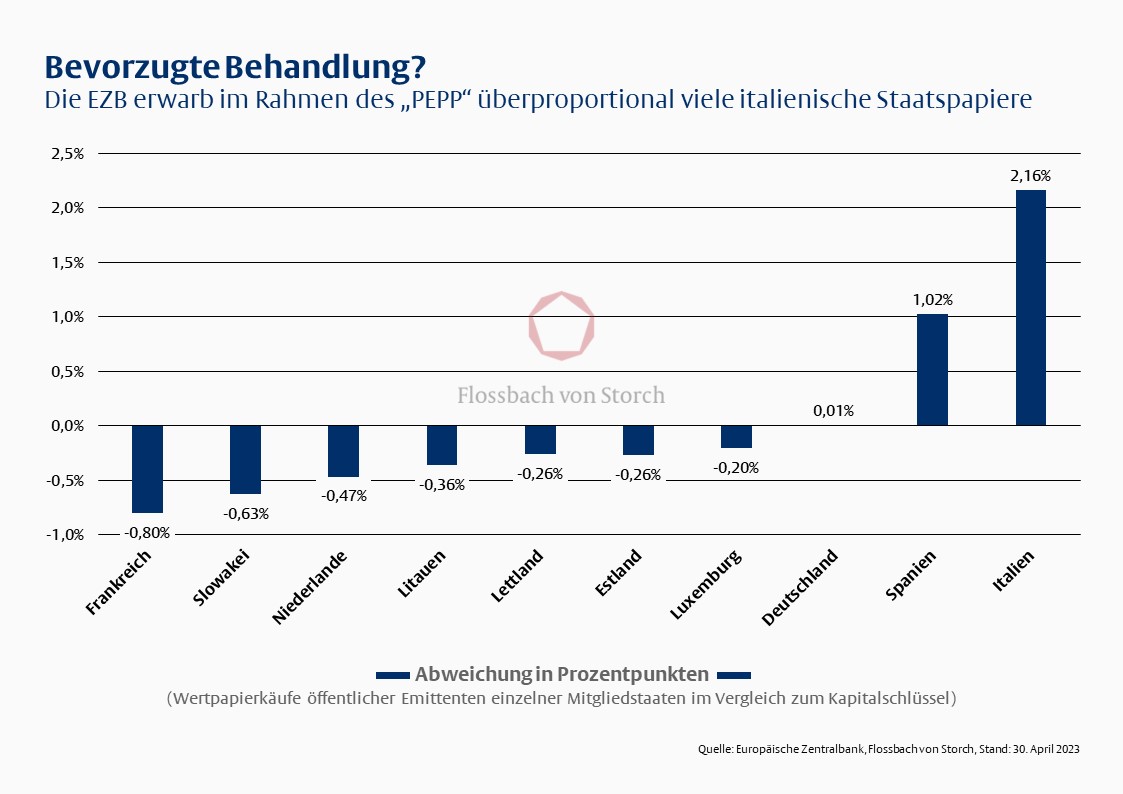

Italien, mit einer Staatsschuldenquote von 144 Prozent des Bruttoinlandsprodukts (BIP) auf Nummer zwei der höchstverschuldeten Eurostaaten, und Spanien, mit 113 Prozent des BIP die Nummer vier, haben überproportionale Staatsanleihekäufe durch die EZB erfahren. Gemäß Kapitalschlüssel hätte das Eurosystem knapp 17 Prozent des PEPP-Kaufprogramms in italienische Staatsanleihen stecken müssen. Demgegenüber stand zuletzt ein tatsächlicher Kaufanteil von 19,1 Prozent. Somit wurden knapp 2,2 Prozentpunkte mehr in italienische Staatspapiere investiert als eigentlich vorgesehen. Spanien profitiert ebenfalls. Hier lagen die Käufe bislang rund einen Prozentpunkt oberhalb einer „fairen“ Verteilung nach dem Kapitalschlüssel (vgl. Grafik).

Doch der Nachweis einer Bevorzugung bleibt schwierig: Bei zahlreichen kleineren Ländern wie der Slowakei, Litauen oder Estland betragen die PEPP-Staatsanleihekäufe weniger als die Hälfte dessen, was ihnen gemäß Kapitalschlüssel zugestanden hätte. Deren Staatsanleihemärkte sind aber relativ klein und somit wenig liquide. Daher muss die EZB deren markttechnisch bedingtes Untergewicht irgendwie kompensieren und weicht „notgedrungen“ auf hochverschuldete Mitgliedstaaten wie Spanien und Italien aus, um die mehr als vier Billionen Euro unterbringen zu können, die sie in den vergangenen Jahren in Staatspapiere investierte. Insofern lässt sich anhand der bisher gesehenen Abweichungen vom Kapitalschlüssel noch keine Bevorzugung einzelner Mitgliedstaaten konstatieren. Einerseits.

Andererseits hielt das Eurosystem per Februar 2023 beispielsweise rund 26 Prozent der italienischen Staatsschulden. Es scheint in Summe einfach wenig kompatibel zu sein, dass eine Institution, der die monetäre Staatsfinanzierung verboten ist, gut ein Viertel eines derart hoch verschuldeten Mitgliedstaates hält und dessen Staatsanleiherenditen mit Aussagen zu weiteren (potenziellen) Käufen „deckelt“. Daher drängt sich der Eindruck auf, dass die EZB sogar in Zeiten, in denen ein vorsichtiges Abschmelzen der Bilanzsumme auf dem Programm steht, zumindest immer weiter in den Graubereich ihres Mandats vordringt.

Mehr Transparenz bitte!

Ohnehin erreichte die EZB-Bilanz im vergangenen Jahr die Rekordsumme von mehr als 8 Billionen Euro. Das entspricht gut zweimal dem deutschen BIP und mehr als der Hälfte des BIPs der Eurozone. Die Notenbank ist ein wichtiger Akteur an den Finanzmärkten, der inzwischen nicht nur kurzfristige Offenmarktgeschäfte tätigt, sondern langfristig in Anlagen investiert.

Doch wie weitreichend dürfen Markteingriffe einer Notenbank überhaupt sein? Liegt es im Kompetenz- und Verantwortungsbereich der Währungshüter, zig Billionen Euro an Wertpapieranlagen über viele Jahre zu verwalten? Die Bankenaufsicht hat die EZB auch noch inne und möchte zukünftig ihren Teil zum Kampf gegen den Klimawandel beitragen. Steigt mit den zunehmenden Kompetenzen nicht auch das Potenzial für Interessenskonflikte?

Fragen wie diese bedürfen dringend einer breiteren öffentlichen Diskussion. Es bedarf sinnvoller Regularien, die in Krisen standhalten. Vertrauen in unser Geld gibt es nicht zum Nulltarif. In der Geldpolitik sollte daher Transparenz (wieder) großgeschrieben werden.

Glossar

Verschiedene Fachbegriffe aus der Welt der Finanzen finden Sie in unserem Glossar erklärt.

RECHTLICHER HINWEIS

Diese Veröffentlichung dient unter anderem als Werbemitteilung.

Die in dieser Veröffentlichung enthaltenen Informationen und zum Ausdruck gebrachten Meinungen geben die Einschätzungen von Flossbach von Storch zum Zeitpunkt der Veröffentlichung wieder und können sich jederzeit ohne vorherige Ankündigung ändern. Angaben zu in die Zukunft gerichteten Aussagen spiegeln die Zukunftserwartung von Flossbach von Storch wider, können aber erheblich von den tatsächlichen Entwicklungen und Ergebnissen abweichen. Für die Richtigkeit und Vollständigkeit kann keine Gewähr übernommen werden. Der Wert jedes Investments kann sinken oder steigen und Sie erhalten möglicherweise nicht den investierten Geldbetrag zurück.

Mit dieser Veröffentlichung wird kein Angebot zum Verkauf, Kauf oder zur Zeichnung von Wertpapieren oder sonstigen Titeln unterbreitet. Die enthaltenen Informationen und Einschätzungen stellen keine Anlageberatung oder sonstige Empfehlung dar. Sie ersetzen unter anderem keine individuelle Anlageberatung.

Diese Veröffentlichung unterliegt urheber-, marken- und gewerblichen Schutzrechten. Eine Vervielfältigung, Verbreitung, Bereithaltung zum Abruf oder Online-Zugänglichmachung (Übernahme in andere Webseite) der Veröffentlichung ganz oder teilweise, in veränderter oder unveränderter Form ist nur nach vorheriger schriftlicher Zustimmung von Flossbach von Storch zulässig.

Angaben zu historischen Wertentwicklungen sind kein Indikator für zukünftige Wertentwicklungen.

© 2025 Flossbach von Storch. Alle Rechte vorbehalten.