Optimismus wirkt wie ein Verkaufsgespräch. Pessimismus wirkt hingegen wie jemand, der uns helfen will. Ein Gastbeitrag von Morgan Housel.

Eigentlich wäre für die meisten Menschen Optimismus angezeigt, denn die Welt wird für einen Großteil der Leute immer besser. Doch Pessimismus nimmt einen besonderen Platz in unserem Herzen ein. Pessimismus ist nicht nur weiter verbreitet als Optimismus, er spricht auch unsere Fantasie und unseren Intellekt stärker an. Pessimisten wirken klug, Optimisten hält man eher für blauäugig.

Bevor wir weitermachen, sollten wir Optimismus genauer definieren. Echte Optimisten glauben nicht, alles würde wunderbar. Optimismus ist der Glaube, dass die Chancen auf ein positives Ergebnis langfristig betrachtet gut stehen, auch wenn es zwischendrin Rückschläge geben wird. Seine Rechtfertigung zieht der Optimismus daraus, dass die meisten Menschen morgens aufwachen und versuchen, die Dinge ein bisschen besser und produktiver zu machen, und nicht, Ärger zu verursachen. Optimismus wäre also für die meisten Menschen die vernünftigste Entscheidung.

Betrachten wir nun den überzeugenderen Bruder des Optimismus: den Pessimismus. 29. Dezember 2008. Das schlimmste Wirtschaftsjahr der modernen Geschichte geht zu Ende. Auf der ganzen Welt waren die Aktienmärkte kollabiert. Das globale Finanzsystem lag auf der Intensivstation und konnte jeden Tag zusammenbrechen. Die Arbeitslosigkeit stieg.

Die USA? Zerfallen in sechs Teile...

Gerade als es aussah, als könnte die Lage nicht mehr schlimmer werden, mahnte das Wall Street Journal auf der Titelseite, das sei noch gar nichts gewesen. Im dazugehörigen Artikel blickte ein russischer Professor namens Igor Panarin in die Zukunft; seine Ansichten verbreiteten durchaus das Flair von Science-Fiction-Prosa. Das Journal schrieb: Ende Juni, Anfang Juli 2010, prophezeit [Panarin], werden die USA in sechs Teile zerfallen. Alaska fällt wieder unter Kontrolle der Russen... Kalifornien bildet den Kern des Gebildes, das er „die kalifornische Republik“ nennt, wird Teil von China und unterliegt chinesischem Einfluss. Texas wird zum Zentrum der „texanischen Republik“, einem Haufen Bundesstaaten, die an Mexiko fallen oder dem Einfluss Mexikos unterstehen.

Washington D.C. und New York werden Teile des „atlantischen Amerika“, das sich der Europäischen Union anschließen könnte. Kanada schnappt sich eine Reihe nördlicher Bundesstaaten, die Prof. Panarin „die Zentral-Nordamerikanische Republik“ nennt. Hawaii wird seiner Ansicht nach Protektorat von Japan oder China, Alaska geht an Russland. Wohlgemerkt, dieser Text war kein Geraune in einem Hinterzimmerblog. Er stand auf der Titelseite des angesehensten Finanzblatts dieser Erde. Man darf die wirtschaftliche Entwicklung ruhig pessimistisch sehen. Man darf sogar apokalyptische Gedanken hegen. Die Geschichte liefert uns unzählige Beispiele für Länder, die nicht nur Rezessionen erlebten, sondern auseinanderfielen. Das Interessante an solchen Professor-Panarin-Geschichten ist, dass ihr Gegenteil – Prophezeiungen einer strahlenden Zukunft – selten so ernst genommen werden.

Nehmen wir Japan Ende der 1940er-Jahre. Die Nation war nach dem verlorenen Zweiten Weltkrieg in jeder Hinsicht am Boden zerstört – wirtschaftlich, industriell, kulturell, sozial. Ein brutaler Winter führte 1946 zu einer Hungersnot. Stellen wir uns vor, ein japanischer Akademiker hätte zu jener Zeit einen Zeitungsartikel folgenden Tenors veröffentlicht: Kopf hoch, Leute! Noch zu unseren Lebzeiten wird unsere Wirtschaft fast 15-mal so stark sein wie vor Kriegsende. Unsere Lebenserwartung wird sich fast verdoppeln. Unsere Börse wird Renditen abwerfen, die kaum ein Land je gesehen hat. 40 Jahre lang wird die Arbeitslosigkeit nie über 6 Prozent steigen. Wir werden weltweit führend in der Innovation von Elektrotechnik und Managementsystemen sein. Bald schon werden wir so reich sein, dass uns einige der begehrtesten Immobilien der USA gehören. Amerikaner werden übrigens unsere engsten Verbündeten, und sie werden versuchen, unsere ökonomischen Erkenntnisse abzukupfern.

Man hätte ihn nicht nur laut ausgelacht, sondern auch dringend aufgefordert, zum Arzt zu gehen. Wohlgemerkt beschreibt der obige Absatz, was tatsächlich während der Nachkriegsjahrzehnte in Japan passierte. Doch Panarins Spiegelbild scheint auf eine Weise absurd, wie uns eine Untergangsprophezeiung nie vorkäme.

Der Schwätzer findet Gehör – wenn er schwarzmalt

Pessimisten klingen einfach klüger und glaubwürdiger als Optimisten. Sag jemandem, alles werde gut, und er wird es bestenfalls mit einem Schulterzucken abtun. Sag jemandem, er schwebe in Gefahr, und du hast seine ungeteilte Aufmerksamkeit. Behauptet ein kluger Mensch, er kenne eine Aktie , deren Kurs innerhalb des nächsten Jahres auf das Zehnfache steigen wird, schreibe ich ihn als hohlen Schwätzer ab.

Sagt mir aber ein hohler Schwätzer, eine Aktie in meinem Besitz werde wegen eines Bilanzfälschungsskandals abschmieren, höre ich ihm ganz genau zu. Angenommen, wir befinden uns in einer schweren Rezession , und eine Zeitung ruft bei dir an. Oder es läuft gerade mittelprächtig, und keiner macht sich große Gedanken um die Konjunktur . Oder wir laufen auf die nächste Weltwirtschaftskrise zu, und du trittst im Fernsehen auf. Wenn du dort aber verkünden würdest, dass gute Zeiten vor uns lägen, die Märkte Raum zur Entfaltung hätten, würden dich Kommentatoren wie Zuschauer als Schaumschläger oder lächerlich risikoblind abtun.

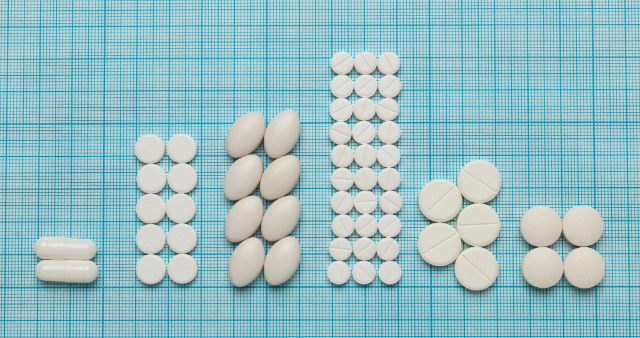

Die Börsenbriefbranche weiß seit Jahren um diese Erkenntnisse, weshalb es dort von Untergangspropheten nur so wimmelt, obwohl die Kurse (inklusive Dividenden) über das letzte Jahrhundert auf das 17.000-Fache gestiegen sind. Das Gleiche gilt auch für andere Branchen. „Jede Gruppe, die ich befrage, glaubt, die Welt sei weitaus bedrohlicher, gewalttätiger und hoffnungsloser– in einem Wort: dramatischer –, als sie in Wirklichkeit ist“, schreibt Hans Rosling in seinem Buch „Factfulness“. Wer sich klarmacht, welche Fortschritte Menschen innerhalb einer Generation erleben, sei es in puncto Wohlstand, Medizin, Börse oder Fragen sozialer Gerechtigkeit, sollte annehmen, dass Optimisten eher Gehör finden als Pessimisten. Und dennoch ...

Die intellektuelle Anziehungskraft des Pessimismus ist seit Ewigkeiten bekannt. John Stuart Mill schrieb in den 1840er Jahren: „Ich habe beobachtet, dass nicht derjenige von vielen Menschen als Weiser bewundert wird, der hofft, während andere verzweifeln, sondern derjenige, der verzweifelt, während andere hoffen.“ Die Frage lautet, warum? Und wie beeinflusst dies unser Anlageverhalten?

Halten wir uns erneut die Prämisse vor Augen, wonach niemand spinnt. Pessimismus bei der Geldanlage erscheint aus guten Gründen verführerisch. Diese Gründe sollten wir kennen, um sicherzugehen, dass wir uns von ihnen nicht zu stark beeinflussen lassen. Zum Teil ist Pessimismus instinktiv und unvermeidbar. Daniel Kahneman bezeichnet unsere starke Verlustaversion als evolutionären Schutzschild.

Doch auch einige weitere Faktoren fördern Pessimismus in Gelddingen und lassen ihn angebrachter wirken als Optimismus. Erstens: Geld ist allgegenwärtig; passiert etwas Schlimmes, trifft es oft jedermann und erregt allgemeine Aufmerksamkeit. Was etwa auf das Wetter nicht zutrifft. Ein auf Florida zurasender Wirbelsturm stellt für 92 Prozent aller Amerikaner kein unmittelbares Risiko dar.

Aber eine Rezession, die auf die Wirtschaft zurast, ist imstande, jeden Einzelnen zu treffen – also aufgepasst! Konkret gilt dies etwa für die Börse. Mehr als die Hälfte aller amerikanischen Haushalte hält direkt Aktien. Selbst diejenigen, die keine Aktien besitzen, werden von den Medien derart mit Informationen bombardiert, dass der Dow Jones vermutlich auch in aktienlosen Haushalten der am genauesten beobachtete Wirtschaftsindikator ist.

Während viele Leute nicht hinterfragen oder zu erklären versuchen, warum die Kurse stiegen – machen sie das nicht sowieso? –, gibt es für Kursverluste fast immer Erklärungsversuche: Sorgen Anleger sich um das Wirtschaftswachstum? Hat die Zentralbank wieder einen Bock geschossen? Haben Politiker falsche Entscheidungen getroffen? Kommt da noch etwas nach? Narrative darüber, wie es zu Verlusten kommt, erleichtern es, darüber zu reden, uns zu sorgen und uns auszudenken, wie es unserer Ansicht nach weitergeht – üblicherweise im gleichen Stil. Diesen Diskursen können wir kaum entkommen, selbst wenn wir keine Aktien haben.

Unmittelbar vor dem großen Börsenkrach 1929 hielten gerade einmal 2,5 Prozent aller Amerikaner Aktien. Doch die meisten US-Bürger – und ein Großteil der Welt – verfolgten bestürzt, wie der Markt zusammenbrach, und fragten sich, was das für ihr eigenes Schicksal bedeutete. Dies galt für Anwälte ebenso wie für Bauern oder Automechaniker.

Geld und Gesundheit

Zwei Themen beeinflussen unser Leben, ob sie uns interessieren oder nicht: Geld und Gesundheit. Doch während Gesundheit meist etwas Individuelles ist, sind finanzielle Probleme oft systembedingt. Angesichts eines verflochtenen Systems, in dem die Entscheidungen eines Menschen potenziell jeden anderen betreffen, ist nur zu verständlich, warum finanzielle Risiken ins Rampenlicht treten und die Aufmerksamkeit erregen wie nur weniges sonst.

Zweitens extrapolieren Pessimisten aktuelle Trends oft, ohne zu bedenken, wie Märkte sich anpassen. 2008 schrieb der Umweltanalyst Lester Brown: „2030 würde China täglich 98 Millionen Fass Öl brauchen. Aktuell fördert die Welt 85 Millionen Fass täglich und wird wahrscheinlich nie deutlich mehr schaffen als das. So zerrinnen die Ölreserven der Welt.“ Da hat er recht. Bei diesem Szenario würde der Welt das Öl ausgehen. Aber so funktionieren Märkte nicht. In der Wirtschaft gilt ein ehernes Gesetz: Extrem gute und extrem schlechte Zustände halten sich nicht lange, weil Angebot und Nachfrage sich auf schwer vorhersagbare Weise entwickeln.

Morgan Housel war Kolumnist für das Wall Street Journal. Heute ist er Partner bei Collaborative Fund. Sein Buch über die Psychologie des Geldes, dem dieser Beitrag entnommen ist, erscheint in mehr als 30 Ländern – in Deutschland im FinanzBuch Verlag. Der Beitrag erschien in dem Magazin Position.

Glossar

Verschiedene Fachbegriffe aus der Welt der Finanzen finden Sie in unserem Glossar erklärt.

RECHTLICHER HINWEIS

Diese Veröffentlichung dient unter anderem als Werbemitteilung.

Die in dieser Veröffentlichung enthaltenen Informationen und zum Ausdruck gebrachten Meinungen geben die Einschätzungen von Flossbach von Storch zum Zeitpunkt der Veröffentlichung wieder und können sich jederzeit ohne vorherige Ankündigung ändern. Angaben zu in die Zukunft gerichteten Aussagen spiegeln die Zukunftserwartung von Flossbach von Storch wider, können aber erheblich von den tatsächlichen Entwicklungen und Ergebnissen abweichen. Für die Richtigkeit und Vollständigkeit kann keine Gewähr übernommen werden. Der Wert jedes Investments kann sinken oder steigen und Sie erhalten möglicherweise nicht den investierten Geldbetrag zurück.

Mit dieser Veröffentlichung wird kein Angebot zum Verkauf, Kauf oder zur Zeichnung von Wertpapieren oder sonstigen Titeln unterbreitet. Die enthaltenen Informationen und Einschätzungen stellen keine Anlageberatung oder sonstige Empfehlung dar. Sie ersetzen unter anderem keine individuelle Anlageberatung.

Diese Veröffentlichung unterliegt urheber-, marken- und gewerblichen Schutzrechten. Eine Vervielfältigung, Verbreitung, Bereithaltung zum Abruf oder Online-Zugänglichmachung (Übernahme in andere Webseite) der Veröffentlichung ganz oder teilweise, in veränderter oder unveränderter Form ist nur nach vorheriger schriftlicher Zustimmung von Flossbach von Storch zulässig.

Angaben zu historischen Wertentwicklungen sind kein Indikator für zukünftige Wertentwicklungen.

© 2025 Flossbach von Storch. Alle Rechte vorbehalten.